1. ITR 1 ఫారంలో భాగం కాని ఆదాయ రకాలు ఏమిటి?

ITR 1 ఫారమ్లో భాగం కాని ఆదాయ రకాలు క్రింద ఇవ్వబడ్డాయి:-

(a) వ్యాపారం మరియు వృత్తుల నుండి లాభాలు మరియు రాబడులు;

(b) స్వల్పకాలిక మూలధన రాబడులు;

(c) సెక్షన్ 112A ప్రకారం దీర్ఘకాలిక మూలధన లాభం రూ.1.25 లక్షలకు మించి

(d) ఒకటి కంటే ఎక్కువ గృహాస్తుల నుండి వచ్చే ఆదాయం;

(e) ఈ క్రింది స్వభావం గల ఇతర వనరుల శీర్షిక కింద ఆదాయం:-

(i) లాటరీలో గెలుచుకున్న మొత్తం;

(ii) రేసు గుర్రాలను సొంతం చేసుకోవడం మరియు నిర్వహించడం;

(iii) సెక్షన్ 115BBDA లేదా సెక్షన్ 115BBE కింద ప్రత్యేక రేట్ల వద్ద ఆదాయపు పన్ను విధించదగినది;

(f) సెక్షన్ 5A లోని నిబంధనల ప్రకారం ఆదాయాన్ని విభజించాలి.

2. రిటర్న్ దాఖలు చేసేటప్పుడు ఉపాధి స్వభావాన్ని నిర్వచించడం తప్పనిసరి కాదా??

అవును, కింది వాటి నుండి రిటర్న్ దాఖలు చేసేటప్పుడు ఉద్యోగ స్వభావాన్ని నిర్వచించడం తప్పనిసరి: -

(a) కేంద్ర ప్రభుత్వ ఉద్యోగి

(b) రాష్ట్ర ప్రభుత్వ ఉద్యోగి

(c) ప్రభుత్వ రంగ సంస్థ (కేంద్ర లేదా రాష్ట్ర ప్రభుత్వం అయినా) ఉద్యోగి

(d) పెన్షనర్లు (CG/SG/PSU/OTHER)

(e) ప్రైవేట్ రంగ సంస్థ ఉద్యోగి

(f) వర్తించదు (కుటుంబ పెన్షన్ ఆదాయం విషయంలో)

3. నేను ITR 1 లో కొత్త పన్ను విధానాన్ని నిలిపివేయాలనుకుంటే లేదా ఎంచుకోవాలనుకుంటే ఏదైనా ఫారంను దాఖలు చేయాలా?

లేదు, ITR-1లో కొత్త పన్ను విధానాన్ని ఎంచుకోవడానికి లేదా నిలిపివేయడానికి మీరు ఏ ఫారంను దాఖలు చేయవలసిన అవసరం లేదు. మీరు ఎటువంటి ఫారంను దాఖలు చేయాల్సిన అవసరం లేకుండా ITR ఫారమ్లో “కొత్త విధానం నుండి నిష్క్రమించడం”ని టిక్ చేయవచ్చు. ITR-3, ITR-4 లేదా ITR-5 దాఖలు చేసే పన్ను చెల్లింపుదారులు మాత్రమే వ్యాపార ఆదాయం కలిగి ఉంటే ఫారం 10-IEA ని సమర్పించాలి. ఫారమ్లు ITR-1 లేదా 2లో రిటర్న్లను దాఖలు చేసే వ్యక్తులు మరియు HUFలు ఫారమ్ 10-IEAని సమర్పించాల్సిన అవసరం లేదు.

4. ITR-1 ని ఫైల్ చేయడానికి నాకు ఏ పత్రాలు అవసరం?

మీరు AIS ని డౌన్లోడ్ చేసుకుని ఫారం 16, ఇంటి అద్దె రసీదు (వర్తిస్తే), పెట్టుబడి చెల్లింపు, ప్రీమియం రసీదులు (వర్తిస్తే) కాపీలను ఉంచుకోవాలి. అయితే, ITRలు అనుబంధం లేని ఫారమ్లు, కాబట్టి మీరు మీ రిటర్న్తో (మాన్యువల్గా లేదా ఎలక్ట్రానిక్గా దాఖలు చేసినా) ఎటువంటి పత్రాన్ని (పెట్టుబడి రుజువు, TDS సర్టిఫికెట్లు వంటివి) జతచేయవలసిన అవసరం లేదు. అయితే, మదింపు, విచారణ మొదలైన పన్ను అధికారుల ముందు సమర్పించాల్సిన పరిస్థితుల కోసం మీరు ఈ పత్రాలను మీ వద్ద ఉంచుకోవాలి.

5. ఆదాయ రిటర్న్ దాఖలు చేసేటప్పుడు నేను ఎలాంటి జాగ్రత్తలు తీసుకోవాలి?

- పన్ను విధానాన్ని జాగ్రత్తగా ఎంచుకోండి.

- AIS మరియు ఫారం 26AS లను డౌన్లోడ్ చేసుకోండి మరియు అసలు TDS / TCS / చెల్లించిన పన్నును తనిఖీ చేయండి. మీరు ఏదైనా వ్యత్యాసాన్ని చూసినట్లయితే, మీరు దానిని యజమాని / పన్ను మినహాయింపుదారు / బ్యాంకుతో రాజీ చేసుకోవాలి.

- మీ ITR దాఖలు చేసేటప్పుడు సూచించాల్సిన పత్రాలు, బ్యాంక్ స్టేట్మెంట్ / పాస్బుక్, వడ్డీ సర్టిఫికెట్లు, మినహాయింపులు లేదా తగ్గింపులను క్లెయిమ్ చేయడానికి రసీదులు, ఫారం 16, ఫారం 26AS (వార్షిక సమాచార ప్రకటన), పెట్టుబడి రుజువులు మొదలైన వాటిని కంపైల్ చేసి జాగ్రత్తగా అధ్యయనం చేయండి.

- ముందుగా నింపిన డేటాలో PAN, శాశ్వత చిరునామా, సంప్రదింపు వివరాలు, బ్యాంక్ ఖాతా వివరాలు మొదలైన వివరాలు సరిగ్గా ఉన్నాయని నిర్ధారించుకోండి.

- మీకు సరైన రాబడిని గుర్తించండి (ITR-1 నుండి ITR-7 వరకు). మొత్తం ఆదాయం, మినహాయింపులు (ఏదైనా ఉంటే), వడ్డీ (ఏదైనా ఉంటే), చెల్లించిన / వసూలు చేసిన పన్నులు (ఏదైనా ఉంటే) మొదలైన అన్ని వివరాలను రిటర్న్లో అందించండి. ITR-1 తో పాటు ఎలాంటి పత్రాలను జతచేయకూడదు.

- గడువు తేదీకి లేదా అంతకు ముందు ఆదాయ రిటర్న్ను ఇ-ఫైల్ చేయండి. రిటర్నులు దాఖలు చేయడంలో ఆలస్యం వల్ల కలిగే పరిణామాలలో ఆలస్యమైన దాఖలు రుసుములు, నష్టాలను ముందుకు తీసుకెళ్లకపోవడం, తగ్గింపులు మరియు మినహాయింపులు అందుబాటులో లేకపోవడం వంటివి ఉన్నాయి.

- రిటర్న్ను ఇ-ఫైలింగ్ చేసిన తర్వాత, దానిని ఇ-ధృవీకరణఫై చేయండి. మీరు మీ రిటర్న్ను మాన్యువల్గా ధృవీకరించాలనుకుంటే, రిటర్న్ దాఖలు చేయడానికి తగిన సమయ వ్యవధిలోపు ITR-V గుర్తింపు యొక్క సంతకం చేసిన భౌతిక కాపీని (స్పీడ్ పోస్ట్ ద్వారా) కేంద్రీకృత ప్రాసెసింగ్ కేంద్రం, ఆదాయపు పన్ను శాఖ, బెంగళూరు 560500 (కర్ణాటక) కు పంపండి.

6. నేను ఏ ITR ఫైల్ చేయాలో ఎలా తెలుసుకోవాలి?

వ్యక్తిగత పన్ను చెల్లింపుదారులు వారి ఆదాయ వనరు మరియు నివాస స్థితిని బట్టి వేర్వేరు పన్ను రిటర్న్లను దాఖలు చేయడానికి సూచించబడతాయి. సరైన ITR ని ఫైల్ చేయడానికి నిర్ణయించడానికి, మీరు ఏ ITR ఫారమ్ ని ఫైల్ చేయాలో నిర్ణయించడంలో నాకు సహాయం చేయండి అనే ఎంపికను ఉపయోగించవచ్చు. ఆ తర్వాత మీరు ఫైల్ చేయడానికి సరైన ITR ఫారమ్ను నిర్ణయించడానికి మీకు ప్రదర్శించబడే ప్రశ్నల ఆధారంగా కొనసాగవచ్చు.

7. కొత్త పన్ను విధానం డిఫాల్ట్ విధానమా?

అవును. 2024-25 AY నుండి, కొత్త పన్ను విధానం డిఫాల్ట్ ఎంపిక. ప్రతి సంవత్సరం, మీరు ఆ మదింపు సంవత్సరానికి పాత మరియు కొత్త పన్ను విధానాల మధ్య ఎంచుకోవచ్చు.

8. ITR-1 రిటర్న్ దాఖలు చేసేటప్పుడు అన్ని మినహాయింపులు క్లెయిమ్ చేయడానికి అందుబాటులో ఉంటాయా?

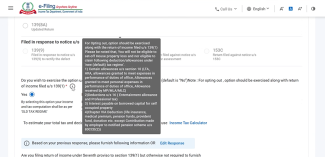

అవును, మీరు డిఫాల్ట్ కొత్త పన్ను విధానం యొక్క ఎంపికను పాత పన్ను విధానానికి మార్చిన తర్వాత, దిగువ స్క్రీన్షాట్ ప్రకారం వ్యక్తిగత సమాచారం కింద 'అవును' అనే ప్రశ్నను ఎంచుకోవడం ద్వారా అర్హత ఉన్న అన్ని మినహాయింపులు రిటర్న్లో క్లెయిమ్ చేయడానికి అందుబాటులో ఉంటాయి:

డిఫాల్ట్గా, ఇది 'లేదు' అని ఎంచుకోబడుతుంది మరియు పాత విధానంలో ఉన్న అన్ని మినహాయింపులు ప్రతిగా నిలిపివేయబడతాయి. 'అవును' ఎంచుకున్న తర్వాత పాత పన్ను విధానానికి ఎంపిక మారిన తర్వాత అన్ని మినహాయింపులు ప్రారంభించబడతాయి మరియు పన్ను చెల్లింపుదారులు అన్ని మినహాయింపులను క్లెయిమ్ చేయగలరు.

11. కొత్త పన్ను విధానం (డిఫాల్ట్) మరియు పాత పన్ను విధానం ప్రకారం సెక్షన్ 87A ప్రకారం రాయితీ అంటే ఏమిటి?

ప్రస్తుతం, సెక్షన్ 87A వ్యక్తులు పాత పన్ను విధానంలో రూ. 12,500 మరియు కొత్త పన్ను విధానంలో రూ. 25000 రాయితీని క్లెయిమ్ చేసుకోవడానికి అనుమతిస్తుంది.

12. నేను నా జీవిత భాగస్వామితో కలిసి ఒక ఇంటికి ఉమ్మడి యజమాని. మాకు అదనపు ఆస్తి లేదు. అటువంటి ఇంటి నుండి అద్దె ఆదాయం కోసం నేను AY 2025-26 లో ITR-1 ని దాఖలు చేయవచ్చా?

అవును, ఈ క్రింది షరతులు నెరవేరితే మీరు AY 2025-26 కోసం ITR-1ని దాఖలు చేయవచ్చు:

- మీరు ఒకే ఆస్తికి ఏకైక లేదా ఉమ్మడి యజమాని అయితే, మీరు AY 2025-26 కోసం ITR-1ని ఫైల్ చేయవచ్చు.

- మీకు ఒకటి కంటే ఎక్కువ ఆస్తి నుండి ఆదాయం ఉంటే, మీరు ITR-1 ని దాఖలు చేయలేరు (ఏకైక యజమాని అయినప్పటికీ).

13. ITR -1 కోసం గృహాస్తి షెడ్యూల్లో ఏదైనా మార్పు ఉందా?

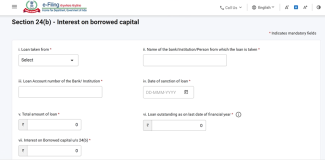

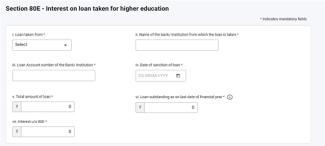

AY 2025-26 నుండి, కొత్త షెడ్యూల్ సెక్షన్ 24(b): అరువు తీసుకున్న మూలధనంపై వడ్డీ జోడించబడింది. ఈ షెడ్యూల్లో పన్ను చెల్లింపుదారులు ఈ క్రింది వివరాలను అందించాలి:

- నుంచి తీసుకున్న ఋణం

- సంస్థ లేదా బ్యాంకు పేరు

- ఋణ ఖాతా సంఖ్య

- ఋణ మంజూరు తేదీ

- ఋణ మొత్తం

- తేదీ నాటికి మొత్తం బకాయి ఉన్న రుణం

- వడ్డీ మొత్తం

14. ముందస్తు పన్ను అంటే ఏమిటి?

జీతం పొందే వ్యక్తులకు, ముందస్తు పన్నును ఎక్కువగా యజమానులు TDS ద్వారా చెల్లిస్తారు. కానీ సేవింగ్స్ బ్యాంక్ ఖాతాలపై వడ్డీ, స్థిర డిపాజిట్లు, అద్దె ఆదాయం, బాండ్లు లేదా మూలధన లాభాలు వంటి ఇతర రకాల ఆదాయం పన్ను చెల్లింపు బాధ్యతను పెంచుతుంది. పన్ను చెల్లింపు బాధ్యతను ముందుగానే అంచనా వేయాలి. సంవత్సరానికి ₹10,000/- కంటే ఎక్కువ పన్ను ఉంటే, పన్ను చెల్లింపుదారులు త్రైమాసిక వాయిదాలలో (జూన్, సెప్టెంబర్, డిసెంబర్ మరియు మార్చి) ముందస్తు పన్ను చెల్లించాలి.

15. ముందస్తు పన్ను మరియు స్వీయ-మదింపు పన్నును ఎలా లెక్కించి చెల్లిస్తారు?

ముందస్తుగా చెల్లించేపన్ను: వ్యక్తుల కోసం ముందస్తుగా చెల్లించేపన్నును ఈ క్రింది విధంగా లెక్కించారు:

|

కనీసం 45% వరకు |

సెప్టెంబర్ 15న లేదా అంతకు ముందు |

|

కనీసం 75% వరకు |

డిసెంబర్ 15న లేదా అంతకు ముందు |

|

100% |

మార్చి 15న లేదా అంతకు ముందు |

స్వీయ-మదింపు పన్ను: మీ ITR ఫారమ్ను TDS మరియు ముందస్తు పన్ను వివరాలతో (చెల్లించినట్లయితే) నింపిన తర్వాత, సిస్టమ్ మీ ఆదాయాన్ని లెక్కిస్తుంది మరియు పన్ను ఇంకా చెల్లించబడుతుందో లేదో తనిఖీ చేస్తుంది. మీరు దానిని చెల్లించి, ఆపై దానిని సమర్పించే ముందు రిటర్న్లో చలాన్ వివరాలను పూరించాలి.

16. భత్యం మరియు పరిలభ్ది మధ్య తేడా ఏమిటి? వీటిని నా ఆదాయంగా పరిగణిస్తారా?

భత్యాలు అనేవి జీతం కాకుండా, యజమాని చెల్లించే స్థిర కాలానుగుణ మొత్తాలు, ఉదా., రవాణా భత్యం, ప్రయాణ భత్యం, సమాన భత్యం మొదలైనవి. భత్యాలు ఆదాయంగా పరిగణించబడతాయి మరియు మీరు పన్ను విధించబడే మీ స్థూల ఆదాయం మొత్తాన్ని పెంచుతాయి. భత్యాలు ఆదాయంగా పరిగణించబడతాయి మరియు మీరు పన్ను చెల్లించే స్థూల మొత్తం ఆదాయాన్ని పెంచుతాయి.

ముందస్తు అవసరాలు అంటే మీ అధికారిక పదవి కారణంగా మీరు పొందే ప్రయోజనాలు మరియు అవి మీ జీతం లేదా వేతన ఆదాయానికి మించి ఉంటాయి. ఈ జీతభత్యాలు వాటి స్వభావాన్ని బట్టి పన్ను విధించదగినవి లేదా పన్ను విధించబడనివి కావచ్చు.

17. పాత విధానంలో అన్ని విరాళాలకు 100% పన్ను మినహాయింపు ఉందా?

లేదు, అన్ని విరాళాలు 100% పన్ను మినహాయింపుకు అర్హత పొందవు. మీరు ఎవరికి విరాళం ఇచ్చారో (ధార్మిక సంస్థ, ప్రభుత్వం ఏర్పాటు చేసిన నిధి, శాస్త్రీయ పరిశోధన సంస్థ మొదలైనవి) ఆధారంగా పన్ను మినహాయింపు కోసం వర్గాలు ఈ క్రింది విధంగా ఉన్నాయి:

- అర్హత పరిమితి లేకుండా 100% మినహాయింపుకు అర్హత ఉన్న విరాళాలు

- అర్హత పరిమితి లేకుండా 50% మినహాయింపుకు అర్హత ఉన్న విరాళాలు

- అర్హత పరిమితికి లోబడి 100% మినహాయింపుకు అర్హత ఉన్న విరాళాలు

- అర్హత పరిమితికి లోబడి 50% మినహాయింపుకు అర్హత ఉన్న విరాళాలు

మీరు మీ రిటర్న్ దాఖలు చేసేటప్పుడు మీ విరాళం రసీదుపై మినహాయింపు పరిమితిని తనిఖీ చేయాలి మరియు తదనుగుణంగా మినహాయింపును క్లెయిమ్ చేయాలి.

18. ఇ-ఫైలింగ్ మరియు ఇ-చెల్లింపు ఒకటేనా?

కాదు. ఈ-ఫైలింగ్ అనేది మీ ఆదాయపు పన్ను రిటర్న్ను ఇ-ఫైలింగ్ పోర్టల్లో ఎలక్ట్రానిక్గా సమర్పించే ప్రక్రియ మరియు ఇ-చెల్లింపు అనేది ఎలక్ట్రానిక్గా పన్ను చెల్లించే ప్రక్రియ.

19. నేను దాఖలు చేసిన ITR లో గణన పొరపాటు చేసాను. నేను దాన్ని సరిదిద్ది నా రిటర్న్ను తిరిగి సమర్పించవచ్చా?

అవును, మీరు ఇప్పటికే మీ ఆదాయపు పన్ను రిటర్న్ను దాఖలు చేసి, తర్వాత మీరు పొరపాటు చేశారని తెలుసుకుంటే మీరు మీ రిటర్న్ను తిరిగి సమర్పించవచ్చు. దీనిని సవరించిన రిటర్న్ అంటారు. సంబంధిత AY ముగియడానికి మూడు నెలల ముందు మీ రిటర్న్ను సవరించాలి. AY 2025-26 కోసం, సవరించిన రిటర్న్ను దాఖలు చేయడానికి గడువు తేదీ డిసెంబర్ 31 వ తేదీ, 2025.

20. నేను గత 4 మదింపు సంవత్సరాలకు ITR ఫైల్ చేయవచ్చా?

అవును, మీరు మీ గత నాలుగు సంవత్సరాల ITRలను దాఖలు చేయకపోతే, మీరు ITR-Uని దాఖలు చేయవచ్చు. ప్రస్తుత సంవత్సరానికి మీరు మీ సాధారణ ITRను దాఖలు చేయవచ్చు.

21. సెక్షన్ 139(1) ప్రకారం గడువు తేదీ తర్వాత నేను ఆదాయపు పన్ను రిటర్న్ దాఖలు చేస్తే ఏమి జరుగుతుంది?

మీరు 139(1) సెక్షన్ ప్రకారం గడువు తేదీలోపు ITR దాఖలు చేయకపోతే, మీరు ఇప్పటికీ మీ ఆదాయపు పన్ను రిటర్న్ను దాఖలు చేయవచ్చు, కానీ మీరు ₹5000/- వరకు ఆలస్య దాఖలు రుసుము చెల్లించాల్సి రావచ్చు. అదనంగా, మీరు పన్ను బాధ్యతపై వడ్డీని కూడా చెల్లించాల్సి ఉంటుంది (ఏదైనా ఉంటే).

22. నా యజమాని/బ్యాంక్ పన్ను మినహాయించుకుంటే నేను రిటర్న్లు దాఖలు చేయాలా?

అవును, యజమానులు మరియు బ్యాంకులు వరుసగా జీతం మరియు వడ్డీ ఆదాయంపై మూలం వద్ద పన్నును తగ్గిస్తాయి. మీరు ఇప్పటికీ ఏ ఆదాయంపై పన్ను తగ్గించబడ్డారో వెల్లడించాలి మరియు ఆదాయపు పన్ను రిటర్న్లో TDS క్రెడిట్ను క్లెయిమ్ చేయాలి.

23. నేను అదనపు పన్ను చెల్లించినట్లయితే నాకు రీఫండ్ వస్తుందా?

అవును, మీరు చెల్లించిన ఏదైనా అదనపు పన్నును మీ ఆదాయపు పన్ను రిటర్న్ దాఖలు చేయడం ద్వారా రీఫండ్ గా క్లెయిమ్ చేసుకోవచ్చు. మీ రిటర్న్ ప్రాసెస్ చేయబడిన తర్వాత, ITD మీ రీఫండ్ క్లెయిమ్ను తనిఖీ చేసి, తదనుగుణంగా అంగీకరిస్తుంది, ఆపై ఆ మొత్తం మీ బ్యాంక్ ఖాతాకు జమ అవుతుంది. ఇ-ఫైలింగ్ పోర్టల్లో నమోదు చేసుకున్న మీ ఇమెయిల్ IDకి కూడా మీకు సందేశం వస్తుంది.

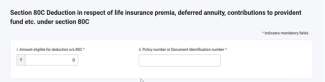

24. నేను సెక్షన్ 80 C ప్రకారం తగ్గింపులను క్లెయిమ్ చేస్తుంటే అదనపు సమాచారం ఇవ్వాల్సిన అవసరం ఉందా?

AY 2025-26 నుండి మీరు 80 C ప్రకారం మినహాయింపుకు సంబంధించిన అదనపు సమాచారాన్ని అందించాలి. మీరు 80 C కింద మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు దిగువ వివరాలను నమోదు చేయాలి:

- మినహాయింపుకు అర్హత ఉన్న మొత్తం

- పాలసీ సంఖ్య లేదా డాక్యుమెంట్ గుర్తింపు సంఖ్య

25. నేను 80 CCD (1) లేదా 80CCD (1B) సెక్షన్ ప్రకారం తగ్గింపులను క్లెయిమ్ చేస్తుంటే అదనపు సమాచారం ఇవ్వాల్సిన అవసరం ఉందా?

AY 2025-26 నుండి మీరు 80 CCD (1) ప్రకారం మినహాయింపుకు సంబంధించిన అదనపు సమాచారాన్ని అందించాలి. మీరు 80 CCD (1) సెక్షన్ ప్రకారం మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు క్రింద వివరాలను నమోదు చేయాలి:

- పెట్టుబడి మొత్తం

- పన్ను చెల్లింపుదారుల PAN.

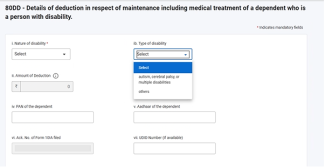

26. నేను 80 DD లేదా 80U ప్రకారం మినహాయింపులను క్లెయిమ్ చేస్తుంటే ITR ఫారమ్లో నేను ఏ అదనపు సమాచారాన్ని అందించాలి?

AY 2025-26 నుండి మీరు 80 DD లేదా సెక్షన్ 80U ప్రకారం మినహాయింపుకు సంబంధించిన అదనపు సమాచారాన్ని అందించాలి. మీరు 80 DD లేదా 80U ప్రకారం మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు క్రింద వివరాలను నమోదు చేయాలి:

- వైకల్యం స్వభావం

- వైకల్యం రకం

- మినహాయింపు మొత్తం

- ఆధారపడిన వ్యక్తి యొక్క PAN

- ఆధారపడిన వారి ఆధార్

- దాఖలు చేయబడిన ఫారం 10 IA యొక్క రసీదు సంఖ్య

27. నేను సెక్షన్ 80 D ప్రకారం తగ్గింపులను క్లెయిమ్ చేస్తుంటే అదనపు సమాచారం ఇవ్వాల్సిన అవసరం ఉందా?

AY 2025-26 నుండి మీరు 80 D ప్రకారం మినహాయింపుకు సంబంధించి అదనపు సమాచారాన్ని అందించాలి. మీరు 80 D ప్రకార్ మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు దిగువ వివరాలను నమోదు చేయాలి:

- బీమా సంస్థ పేరు (బీమా సంస్థ)

- పాలసీ సంఖ్య

- ఆరోగ్య బీమా మొత్తం

28. నేను 80 E, 80 EE, 80 EEA & 80 EEB ప్రకారం తగ్గింపులను క్లెయిమ్ చేస్తుంటే నేను అదనపు సమాచారం ఇవ్వాల్సిన అవసరం ఉందా?

AY 2025-26 నుండి మీరు 80 E, 80 EE, 80 EEA మరియు 80 EEB సెక్షన్ల ప్రకార్ మినహాయింపుకు సంబంధించిన అదనపు సమాచారాన్ని అందించాలి. మీరు ఈ విభాగాల కింద మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు క్రింద వివరాలను నమోదు చేయాలి:

- నుంచి తీసుకున్న ఋణం

- సంస్థ లేదా బ్యాంకు పేరు

- ఋణ ఖాతా సంఖ్య

- ఋణ మంజూరు తేదీ

- మొత్తం రుణాలు

- తేదీ నాటికి మొత్తం బకాయి ఉన్న రుణం

- వడ్డీ మొత్తం

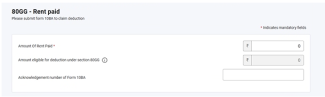

29. నేను 80 GG ప్రకారం మినహాయింపును క్లెయిమ్ చేస్తుంటే ఏదైనా ఫారమ్ను దాఖలు చేయాల్సిన అవసరం ఉందా?

AY 2025-26 నుండి, మీరు 80GG ప్రకారం మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు ఆదాయ రిటర్న్ను దాఖలు చేసే ముందు తప్పనిసరిగా 10 BA నుండి దాఖలు చేయాలి మరియు ఆదాయ రిటర్న్ను దాఖలు చేసేటప్పుడు షెడ్యూల్ 80 GGలో ఫారమ్ 10 BA యొక్క వివరాలను (రసీదు సంఖ్య) నమోదు చేయాలి.

30. నేను 80 DD మరియు 80 U ప్రకారం మినహాయింపును క్లెయిమ్ చేస్తుంటే ఏదైనా ఫారమ్ను దాఖలు చేయాల్సిన అవసరం ఉందా?

80 DD మరియు 80 U కింద మినహాయింపుకు సంబంధించి కొత్త షెడ్యూల్లు జోడించబడ్డాయి. మీరు 80DD మరియు 80U ప్రకారం మినహాయింపును క్లెయిమ్ చేయాలనుకుంటే, మీరు ఆదాయ రిటర్న్ను దాఖలు చేసే ముందు తప్పనిసరిగా 10 IA నుండి దాఖలు చేయాలి మరియు ఆదాయ రిటర్న్ను దాఖలు చేసేటప్పుడు షెడ్యూల్ 80 DD మరియు 80 Uలో ఫారమ్ 10 IA యొక్క వివరాలను (ఫైలింగ్ ఫారమ్ తేదీ మరియు రసీదు సంఖ్య) నమోదు చేయాలి.

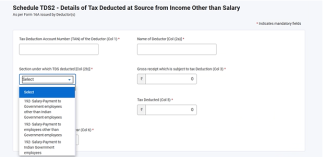

31. AY 2025-26 కొరకు ITR 1 యొక్క TDS షెడ్యూల్లో ఏదైనా మార్పు ఉందా?

AY 2025-26 నుండి, మీరు TDS క్లెయిమ్ చేయాలనుకుంటే, మీరు తప్పనిసరిగా TDS తగ్గించబడే విభాగాన్ని ఎంచుకోవాలి.

పదకోశం

|

సంక్షిప్తనామం/ సంక్షిప్తీకరణ |

వివరణ/పూర్తి ఫారమ్ |

|

AY |

మదింపు సంవత్సరం |

|

AOP |

వ్యక్తుల సంఘం |

|

AJP |

చట్టబద్ధమైన కృత్రిమ వ్యక్తి |

|

BOI |

వ్యక్తుల సంస్థ |

|

CIN |

చలానా గుర్తింపు సంఖ్య |

|

CPC |

కేంద్రీకృత ప్రాసెసింగ్ కేంద్రం |

|

ఫారం 26AS |

ఆదాయపు పన్ను చట్టం, 1961 లోని సెక్షన్ 285BB కింద వార్షిక సమాచార ప్రకటన |

|

ITR |

ఆదాయపు పన్ను రిటర్న్ |

|

సెక్షన్ ప్రకారం |

సెక్షన్ ప్రకారం |

|

DIN |

డాక్యుమెంట్ గుర్తింపు సంఖ్య |

|

FY |

ఆర్థిక సంవత్సరం |

|

GTI |

స్థూల ఆదాయం మొత్తం |

|

XML |

ఎక్స్టెన్సిబుల్ మార్కప్ లాంగ్వేజ్ |

|

HUF |

హిందూ అవిభక్త కుటుంబం |

|

ERI |

ఇ-రిటర్న్ మధ్యవర్తి |

|

ఓల్టాస్ |

ఆన్లైన్ పన్ను అకౌంటింగ్ వ్యవస్థ |

|

PAN |

శాశ్వత ఖాతా సంఖ్య |

|

JSON |

జావాస్క్రిప్ట్ ఆబ్జెక్ట్ నొటేషన్ |

|

TDS |

మూలంలో తీసివేయబడిన పన్ను |

|

TIN |

పన్ను సమాచార నెట్వర్క్ |

|

NSDL |

జాతీయ సెక్యూరిటీస్ డిపాజిటరీ లిమిటెడ్ |

|

TCS |

మూలంలో వసూలు చేయబడిన పన్ను |