1. ITR 1 படிவத்தின் ஒரு பகுதியாக அமையாத வருமான வகைகள் யாவை?

ITR 1 படிவத்தின் ஒரு பகுதியாக இல்லாத வருமான வகைகள் பின்வருமாறு:-

(a) வணிகம் மற்றும் தொழில்களிலிருந்து இலாபங்கள் மற்றும் ஆதாயங்கள்;

(b) குறுகிய கால மூலதன ஆதாயங்கள்;

(c) ரூ.1.25 லட்சத்திற்கு மேல் பிரிவு 112A இன் கீழ் நீண்ட கால மூலதன ஆதாயம்.

(d) ஒன்றுக்கும் மேற்பட்ட வீட்டுச் சொத்துகளிலிருந்து வருமானம்;

(e) பிற ஆதாரங்கள் தலைப்பின் கீழ் பின்வரும் தன்மை கொண்ட வருமானம்:-

(i) லாட்டரி மூலம் கிடைத்த பரிசுத்தொகை;

(ii) பந்தய குதிரைகளை சொந்தமாக வைத்திருத்தல் மற்றும் பராமரித்தல்;

(iii) பிரிவு 115BBDA அல்லது பிரிவு 115BBE இன் கீழ் சிறப்பு விகிதங்களில் வருமானவரிக்கு உட்பட்டவர்கள்;

(f) பிரிவு 5A இன் விதிகளின்படி வருமானம் பிரிக்கப்பட வேண்டும்

2. வருமானவரி தாக்கல் செய்யும்போது பணியின் தன்மையை வரையறுப்பது கட்டாயமா?

ஆம், வருமானவரி அறிக்கையை தாக்கல் செய்யும்போது வேலையின் தன்மையை கீழ்கண்டவாறு வரையறுப்பது கட்டாயமாகும்:

(a) மத்திய அரசு ஊழியர்

(b) மாநில அரசு ஊழியர்

(c) பொதுத்துறை நிறுவன ஊழியர் (மத்திய அல்லது மாநில அரசாக இருந்தாலும்)

(d) ஓய்வூதியதாரர்கள் (CG/SG/PSU/மற்றவை)

(e) தனியார் துறை நிறுவன ஊழியர்

(f) பொருந்தாது (குடும்ப ஓய்வூதிய வருமானத்தைப் பொறுத்தவரை)

3. ITR 1 இல் புதிய வரி விதிப்பு முறையை தேர்வுசெய்ய அல்லது விலக விரும்பினால் நான் ஏதேனும் படிவத்தை தாக்கல் செய்ய வேண்டுமா?

இல்லை, ITR-1 இல் புதிய வரி விதிப்பு முறையில் சேர அல்லது விலகுவதற்கு நீங்கள் எந்தப் படிவத்தையும் தாக்கல் செய்ய வேண்டியதில்லை. எந்தவொரு படிவத்தையும் தாக்கல் செய்யாமல், ITR படிவத்தில் "புதிய வரி விதிப்பு முறையிலிருந்து விலகுதல்" என்பதை நீங்கள் டிக் செய்யலாம். ITR-3, ITR-4 அல்லது ITR-5 ஐ தாக்கல் செய்யும் வரி செலுத்துபவர் மட்டுமே வணிக வருமானம் இருந்தால் படிவம் 10-IEA ஐ சமர்ப்பிக்க வேண்டும். படிவங்கள் ITR-1 அல்லது 2 இல் தங்கள் வருமானத்தை தாக்கல் செய்யும் தனிநபர்கள் மற்றும் HUF-கள் படிவம் 10-IEA ஐ சமர்ப்பிக்க தேவையில்லை.

4. ITR-1 ஐ தாக்கல் செய்ய எனக்கு என்னென்ன ஆவணங்கள் தேவை?

நீங்கள் AIS பதிவிறக்கம் செய்து படிவம் 16, வீட்டு வாடகை ரசீது (பொருந்தினால்), முதலீட்டு கட்டண பிரீமியம் ரசீதுகள் (பொருந்தினால்) ஆகியவற்றின் நகல்களை வைத்திருக்க வேண்டும். இருப்பினும், ITRகள் இணைப்பு இல்லாத படிவங்களாகும், எனவே உங்கள் வருமானத்துடன் (கைமுறையாகவோ அல்லது மின்னணு முறையிலோ தாக்கல் செய்யப்பட்டாலும்) எந்த ஆவணத்தையும் (முதலீட்டு சான்று, TDS சான்றிதழ்கள் போன்றவை) இணைக்க தேவையில்லை. இருப்பினும், மதிப்பீடு, விசாரணை போன்ற வரி அதிகாரிகளிடம் சமர்ப்பிக்க வேண்டிய சூழ்நிலைகளில் இந்த ஆவணங்களை நீங்கள் வைத்திருக்க வேண்டும்.

5. வருமானவரி தாக்கல் செய்யும்போது நான் என்ன முன்னெச்சரிக்கை நடவடிக்கைகளை எடுக்க வேண்டும்?

- வரி விதிப்புமுறையை கவனமாகத் தேர்ந்தெடுக்கவும்.

- AIS மற்றும் படிவம் 26AS ஐ பதிவிறக்கம் செய்து உண்மையான TDS / TCS / செலுத்தப்பட்ட வரிகளை சரிபார்க்கவும். ஏதேனும் முரண்பாட்டை நீங்கள் கண்டால், நீங்கள் முதலாளி / வரிப் பிடித்தம் செய்பவர் / வங்கியுடன் தொடர்பு கொண்டு அதை சரி செய்ய வேண்டும்.

- வங்கி அறிக்கை / பாஸ்புக், வட்டிச் சான்றிதழ்கள், விலக்குகள் அல்லது பிடித்தங்களை கோருவதற்கான ரசீதுகள், படிவம் 16, படிவம் 26AS (வருடாந்திர தகவல் அறிக்கை), முதலீட்டுச் சான்றுகள் போன்ற உங்கள் ITR ஐ தாக்கல் செய்யும் போது குறிப்பிட வேண்டிய ஆவணங்களை தொகுத்து கவனமாக படிக்கவும்.

- PAN, நிரந்தர முகவரி, தொடர்பு விவரங்கள், வங்கிக் கணக்கு விவரங்கள் போன்ற விவரங்கள் முன்-நிரப்பப்பட்ட தரவுகளில் சரியாக இருப்பதை உறுதிசெய்யவும்.

- உங்களுக்கான சரியான வருமானவரி அறிக்கையை அடையாளம் காணவும் (ITR-1 முதல் ITR-7 வரை). மொத்த வருமானம், பிடித்தங்கள் (ஏதேனும் இருந்தால்), வட்டி (ஏதேனும் இருந்தால்), செலுத்தப்பட்ட / பெறப்பட்ட வரிகள் (ஏதேனும் இருந்தால்) போன்ற அனைத்து விவரங்களையும் வருமானவரி அறிக்கையில் அளிக்கவும். ITR-1 உடன் எந்த ஆவணங்களும் இணைக்கப்படவில்லை.

- மின்னணு தாக்கல் செய்ய வேண்டிய தவணை தேதியில் அல்லது அதற்கு முன் வருமானவரி விவர அறிக்கையை தாக்கல் செய்யுங்கள். வருமானவரி அறிக்கையை தாமதமாக தாக்கல் செய்வதினால் ஏற்படும் விளைவுகளில் தாமதத் தாக்கல் கட்டணம், இழப்புகளை முன்னோக்கி எடுத்துச்செல்ல முடியாமை, பிடித்தங்கள் மற்றும் விலக்குகள் கிடைக்காமை ஆகியவை அடங்கும்.

- மின்னணு-தாக்கல் முறையில்-திரும்ப கிடைக்கப்பெறும் வரி வருமானவரி அறிக்கையை தாக்கல் செய்த பிறகு, அதை மின்னணு-சரிபார்க்கவும். உங்கள் வருமானவரி அறிக்கையை கைமுறையாக சரிபார்க்க விரும்பினால், கையொப்பமிட்ட ITR-V ஒப்புகையின் பிரதியை (விரைவுத் தபால் மூலம்) அறிக்கை தாக்கல் செய்யத் தகுந்த கால வரையறைக்குள் மையப்படுத்தப்பட்ட செயலாக்க மையம், வருமானவரித் துறை, பெங்களூரு 560500 (கர்நாடகா) என்ற முகவரிக்கு அனுப்பவும்.

6. நான் எந்த ITR ஐ தாக்கல் செய்ய வேண்டும் என்பதை நான் எப்படி அறிவது?

தனிநபர் வரி செலுத்துவோர் தாக்கல் செய்வதற்கு அவர்களுடைய வருமான ஆதாரம் மற்றும் குடியிருப்பு நிலையைப் பொறுத்து வெவ்வேறு வருமானவரி அறிக்கைகள் பரிந்துரைக்கப்படுகிறது. கோப்பிற்கான சரியான ITR தீர்மானிக்க, எந்த ITR படிவத்தை தாக்கல் செய்ய வேண்டும் என்பதை தீர்மானிக்க நீங்கள் எனக்கு உதவலாம். தாக்கல் செய்ய வேண்டிய சரியான ITR படிவத்தை தீர்மானிக்க உங்களுக்கு காண்பிக்கப்படும் கேள்விகளின் அடிப்படையில் நீங்கள் தொடரலாம்.

7. புதிய வரி விதிப்பு முறை இயல்புநிலை முறையா?

ஆம், மதிப்பீட்டு ஆண்டு 2024-25 முதல், புதிய வரி விதிப்பு முறையே இயல்புநிலை விருப்பமாகும். ஒவ்வொரு ஆண்டும், அந்த மதிப்பீட்டு ஆண்டிற்கான பழைய மற்றும் புதிய வரி விதிப்பு முறைகளுக்கு இடையே நீங்கள் தேர்வு செய்யலாம்.

8. ITR-1 வருமானத்தை தாக்கல் செய்யும் போது அனைத்து பிடித்தங்களும் கோர கிடைக்குமா?

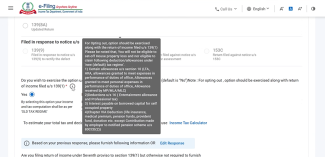

ஆம், கீழே உள்ள ஸ்கிரீன்ஷாட்டில் காட்டப்பட்டுள்ளபடி, தனிப்பட்ட தகவல் பிரிவில் 'ஆம்' என்ற கேள்வியைத் தேர்ந்தெடுத்து, இயல்புநிலை புதிய வரி விதிப்பு முறை என்ற விருப்பத்தை பழைய வரி விதிப்பு முறைக்கு மாற்றியவுடன், தகுதியான அனைத்து பிடித்தங்களும் வருமானவரி அறிக்கையில் கோருவதற்கு கிடைக்கும்:

இயல்பாக, அது 'இல்லை' எனத் தேர்ந்தெடுக்கப்பட்டிருக்கும், மேலும் பழைய வரி விதிப்பு முறையின் கீழ் உள்ள அனைத்து பிடித்தங்களும் வருமானவரி அறிக்கையில் முடக்கப்பட்டிருக்கும். 'ஆம்' என்பதைத் தேர்ந்தெடுத்த பிறகு விருப்பம் பழைய வரி விதிப்புமுறைக்கு மாற்றப்பட்டவுடன், அனைத்து பிடித்தங்களும் இயக்கப்படும், பின்னர் வரி செலுத்துவோர் அனைத்து பிடித்தங்களையும் கோர முடியும்.

11. புதிய வரி விதிப்பு முறை (இயல்புநிலை) மற்றும் பழைய வரி விதிப்பு முறையின் படி பிரிவு 87A இன் கீழ் தள்ளுபடி என்ன?

தற்போது, பிரிவு 87A தனிநபர்கள் பழைய வரி விதிப்புமுறையின் கீழ் ரூ. 12,500 மற்றும் புதிய வரி விதிப்புமுறையின் கீழ் ரூ. 25000 தள்ளுபடி கோர அனுமதிக்கிறது.

12. நான் என் வாழ்க்கைத் துணையுடன் ஒரு வீட்டின் இணை உரிமையாளர். எங்களிடம் வேறெந்த சொத்துக்களும் கூடுதலாக இல்லை. அத்தகைய வீட்டிலிருந்து வாடகை வருமானத்திற்கு மதிப்பீட்டு ஆண்டு 2025-26 இல் ITR-1 ஐ தாக்கல் செய்யலாமா?

ஆம், பின்வரும் நிபந்தனைகள் பூர்த்தி செய்யப்பட்டால் மதிப்பீட்டு ஆண்டு 2025-26க்கு ITR-1 ஐ தாக்கல் செய்யலாம்:

- நீங்கள் ஒரு ஒற்றை சொத்தின் தனிப்பட்ட அல்லது இணை உரிமையாளராக இருந்தால், நீங்கள் மதிப்பீட்டு ஆண்டு 2025-26க்கான ITR-1 ஐ தாக்கல் செய்யலாம்

- உங்களிடம் ஒன்றுக்கும் மேற்பட்ட சொத்துக்கள் இருந்தால், நீங்கள் ITR-1 ஐ தாக்கல் செய்ய முடியாது (ஒற்றை உரிமையாளராக இருந்தாலும்கூட).

13. ITR -1க்கான வீட்டு சொத்து அட்டவணையில் ஏதேனும் மாற்றம் உள்ளதா?

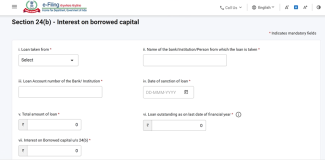

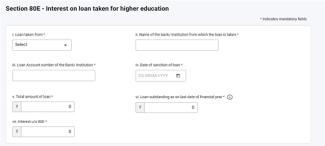

மதிப்பீட்டு ஆண்டு 2025-26 முதல், புதிய அட்டவணை பிரிவு 24(b): கடன் வாங்கிய மூலதனத்தின் மீதான வட்டி சேர்க்கப்பட்டுள்ளது. இந்த அட்டவணையில் வரி செலுத்துபவர் பின்வரும் விவரங்களை வழங்க வேண்டும்:

- கடன் பெறப்பட்டது

- நிறுவனம் அல்லது வங்கியின் பெயர்

- கடன் கணக்கு எண்

- கடன் ஒப்புதலளிக்கப்பட்ட தேதி

- மொத்த கடன் தொகை

- இன்றைய தேதியின்படி நிலுவையில் உள்ள கடன்

- வட்டித் தொகை

14. முன்கூட்டிய வரி என்றால் என்ன?

ஊதியம் பெறும் தனிநபர்களுக்கு, முன்கூட்டிய வரி பெரும்பாலும் பணி வழங்குபவர்களால் TDS மூலம் கவனிக்கப்படுகிறது. ஆனால் சேமிப்பு வங்கி கணக்குகள், நிலையான வைப்புத்தொகை, வாடகை வருமானம், பத்திரங்கள் அல்லது மூலதன ஆதாயங்கள் போன்ற பிற வகையான வருமானங்கள் வரிப் பொறுப்பை அதிகரிக்கின்றன. வரிப் பொறுப்பு முன்கூட்டியே மதிப்பிடப்பட வேண்டும். வரி ஆண்டுக்கு ₹10,000/-க்கு மேல் இருந்தால், வரி செலுத்துவோர் காலாண்டு தவணைகளில் (ஜூன், செப்டம்பர், டிசம்பர் மற்றும் மார்ச்) முன்கூட்டியே வரி செலுத்த வேண்டும்.

15. முன்கூட்டிய வரி மற்றும் சுய மதிப்பீட்டு வரி எவ்வாறு கணக்கிடப்படுகிறது மற்றும் செலுத்தப்படுகிறது?

முன்கூட்டிய வரி: தனிநபர்களுக்கான முன்கூட்டிய வரி கீழே கொடுக்கப்பட்டுள்ளபடி கணக்கிடப்படுகிறது:

|

குறைந்தபட்சம் 45% வரை |

15 செப்டம்பர் அல்லது அதற்கு முன்னர் |

|

குறைந்தபட்சம் 75% வரை |

டிசம்பர் 15அன்று அல்லது அதற்கு முன் |

|

100% |

மார்ச் 15 அல்லது அதற்கு முன்னர் |

சுய மதிப்பீட்டு வரி: TDS மற்றும் முன்கூட்டிய வரி விவரங்களுடன் (செலுத்தப்பட்டால்) உங்கள் ITR படிவத்தை நிரப்பிய பிறகு, கணினி உங்கள் வருமானத்தைக் கணக்கிடுகிறது மற்றும் வரி இன்னும் செலுத்தப்பட வேண்டுமா என்பதை சரிபார்க்கிறது. நீங்கள் அதை செலுத்த வேண்டும், பின்னர் செலுத்துச் சீட்டு விவரங்களை வருமானவரி அறிக்கையில் அதை சமர்ப்பிக்கும் முன் நிரப்ப வேண்டும்.

16. படித்தொகைக்கும் தொழில் சார்ந்த அடிப்படையில் கொடுக்கக்கூடிய கூடுதல் செலவுத்தொகைக்கும் என்ன வித்தியாசம்? இவை எனது வருமானமாகக் கருதப்படுமா?

படித்தொகைகள் என்பது சம்பளத்தைத் தவிர, ஒரு முதலாளியால் வழங்கப்படும் நிலையான காலமுறைத் தொகைகள் ஆகும், எ.கா., போக்குவரத்துப் படி, பயணப் படி, சீருடைப் படி போன்றவை. படித்தொகைகள் வருமானமாகக் கருதப்படுகின்றன, மேலும் உங்கள் நிகர மொத்த வருமானத்தை அதிகரிக்கும், அதில் உங்களுக்கு வரி விதிக்கப்படும். படித்தொகைகளுக்கு வரி விதிக்கபடலாம், பகுதி விலக்கு அளிக்கப்படலாம், மற்றும் முழுமையாக விலக்கு அளிக்கப்படலாம்.

தொழில் சார்ந்த அடிப்படையில் கொடுக்கக்கூடிய கூடுதல் செலவுத்தொகை என்பது உங்கள் அதிகாரப்பூர்வ பதவியின் காரணமாக நீங்கள் பெறும் நன்மைகள், மேலும் அவை உங்கள் ஊதிய வருமானத்திற்கு மேல் உள்ளன. இந்த தொழில் சார்ந்த அடிப்படையில் கொடுக்கக்கூடிய கூடுதல் வருமானம் அவற்றின் தன்மையைப் பொறுத்து வரி விதிக்கப்படலாம் அல்லது வரி விதிக்கப்படாதிருக்கலாம்.

17. பழைய வரி விதிப்பு முறையில் அனைத்து நன்கொடைகளுக்கும் 100% வரி விலக்கு அளிக்கப்பட்டுள்ளதா?

இல்லை, அனைத்து நன்கொடைகளும் வரியிலிருந்து 100% விலக்குக்கு தகுதி பெறாது. வரி விலக்குக்கான பிரிவுகள், நீங்கள் யாருக்கு நன்கொடை அளித்தீர்கள் (தொண்டு நிறுவனம், அரசாங்கத்தால் அமைக்கப்பட்ட நிதி, அறிவியல் ஆராய்ச்சி நிறுவனம் போன்றவை) பின்வருமாறு:

- தகுதி வரம்பின்றி 100% விலக்குக்குக்கு உரிமை பெற்ற நன்கொடைகள்

- தகுதி வரம்பின்றி 50% விலக்குக்குக்கு உரிமை பெற்ற நன்கொடைகள்

- தகுதி வரம்புக்கு உட்பட்டு 100% விலக்குக்கு உரிமை பெற்ற நன்கொடைகள்

- தகுதி வரம்புக்கு உட்பட்டு 50% விலக்குக்கு உரிமை பெற்ற நன்கொடைகள்

உங்கள் வருமானத்தை தாக்கல் செய்யும் போது உங்கள் நன்கொடை ரசீதில் உள்ள பிடித்த வரம்பை நீங்கள் சரிபார்க்க வேண்டும் மற்றும் அதற்கேற்ப பிடித்தம் கோர வேண்டும்.

18. மின்னணு-தாக்கல் மற்றும் மின்னணு-கட்டணம் ஒரே மாதிரியாக இருக்கிறதா?

இல்லை. மின்னணு-தாக்கல் என்பது உங்கள் வருமானவரி அறிக்கையை மின்னணு முறையில் மின்னணு தாக்கல் இணைய முகப்பில் சமர்ப்பிக்கும் செயல்முறையாகும், மேலும் மின்னணு-கட்டண வரி என்பது மின்னணு முறையில் வரி செலுத்தும் செயல்முறையாகும்.

19. நான் தாக்கல் செய்த ITR இல் ஒரு கணக்கீடு தவறு செய்துவிட்டேன். நான் அதை சரிசெய்து மீண்டும் என்னுடைய வருமானவரி அறிக்கையை சமர்ப்பிக்க முடியுமா?

ஆம், நீங்கள் ஏற்கனவே வருமானவரி அறிக்கையைத் தாக்கல் செய்திருந்து, அதில் தவறு செய்துள்ளீர்கள் என்பதைப் பின்னர் கண்டறிந்தால், உங்கள் திருத்தப்பட்ட வருமானவரி அறிக்கையை மீண்டும் தாக்கல் செய்யலாம். இது திருத்தப்பட்ட வருமானம் என்று அழைக்கப்படுகிறது. தொடர்புடைய மதிப்பீட்டு ஆண்டு முடிவதற்கு மூன்று மாதங்களுக்கு முன்பு உங்கள் வருமானவரி கணக்குத் தாக்கல் செய்யப்பட வேண்டும். மதிப்பீட்டு ஆண்டு 2025-26க்கு, திருத்தப்பட்ட வருமானத்தை தாக்கல் செய்வதற்கான கடைசி தேதி 31 டிசம்பர் 2025 ஆகும்.

20. கடந்த 4 மதிப்பீட்டு ஆண்டுகளுக்கான ITRஐ நான் இப்போது தாக்கல் செய்ய முடியுமா?

ஆம், உங்கள் முந்தைய நான்கு ஆண்டு ITRகளை தாக்கல் செய்யத் தவறியிருந்தால், நீங்கள் ITR-U, ஐ தாக்கல் செய்யலாம். நடப்பு ஆண்டிற்கு நீங்கள் உங்கள் வழக்கமான ITR ஐ தாக்கல் செய்யலாம்.

21. பிரிவு 139(1) இன் கீழ் நிலுவைத் தேதிக்குப் பிறகு நான் வருமானவரி அறிக்கையைத் தாக்கல் செய்தால் என்ன நடக்கும்?

பிரிவு 139(1) இன் கீழ் உரிய தேதிக்குள் ITR ஐ தாக்கல் செய்யத் தவறினால், நீங்கள் இன்னும் உங்கள் வருமானவரி அறிக்கையை தாக்கல் செய்யலாம், ஆனால் நீங்கள் ₹5000/- வரை தாமதமாக தாக்கல் செய்ய வேண்டியிருக்கும். கூடுதலாக, நீங்கள் வரி பொறுப்பு (ஏதேனும் இருந்தால்) மீது வட்டி செலுத்த வேண்டும்.

22. எனது பணி வழங்குபவர் / வங்கியால் வரி பிடித்தம் செய்யப்பட்டிருந்தால் நான் வருமானவரி தாக்கல் செய்ய வேண்டுமா?

ஆம், பணி வழங்குபவர்கள் மற்றும் வங்கிகள் முறையே ஊதிய மற்றும் வட்டி வருமானத்தின் மீது மூலத்தில் வரியைக் பிடித்தம் செய்கிறார்கள். நீங்கள் அப்போதும் வரி பிடித்தம் செய்யப்பட்ட வருமானத்தை வெளிப்படுத்த வேண்டும் மற்றும் வருமானவரி வருமானத்தில் மூலத்தில் பிடித்தம் செய்யப்பட்டதற்கான வரியைக் கோர வேண்டும்.

23. நான் அதிகப்படியான வரி செலுத்தியிருந்தால், என்னால் பணத்தைத் திரும்பப் பெற முடியுமா?

ஆம், நீங்கள் செலுத்திய எந்தவொரு கூடுதல் வரியும் உங்கள் வருமானவரி அறிக்கையை தாக்கல் செய்வதன் மூலம் பணத்தைத் திரும்பப் பெறலாம். உங்கள் அறிக்கை செயலாக்கப்பட்ட பிறகு, வருமானவரித் துறை அதை சரிபார்க்கும், அதற்கேற்ப உங்கள் பணத்தைத் திரும்பப்பெறும் கோரிக்கையை ஏற்றுக்கொள்ளும், அதன் பின்னர் அந்தத் தொகை உங்கள் வங்கிக் கணக்கில் வரவு வைக்கப்படும். நீங்கள் மின்னணு-தாக்கல் முகப்புப் பக்கத்தில் பதிவு செய்துள்ள உங்கள் மின்னஞ்சல் ID இல் ஒரு செய்தியையும் பெறுவீர்கள்.

24. நான் பிரிவு 80C இன் கீழ் பிடித்தங்களைக் கோரினால் கூடுதல் தகவல்களை வழங்க வேண்டுமா?

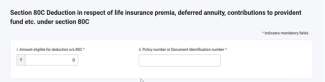

மதிப்பீட்டு ஆண்டு 2025-26 முதல், பிரிவு 80 C இன் கீழ் பிடித்தம் தொடர்பான கூடுதல் தகவல்களை நீங்கள் வழங்க வேண்டும். நீங்கள் பிரிவு 80C இன் கீழ் பிடித்தத்தைக் கோர விரும்பினால், கீழே உள்ள விவரங்களை உள்ளிட வேண்டும்:

- பிடித்தம் பெறத் தகுதியான தொகை

- பாலிசி எண் அல்லது ஆவண அடையாள எண்

25. நான் பிரிவு 80 CCD (1) அல்லது 80CCD(1B) இன் கீழ் பிடித்தங்களைக் கோரினால் கூடுதல் தகவல்களை வழங்க வேண்டுமா?

மதிப்பீட்டு ஆண்டு 2025-26 முதல், பிரிவு 80 CCD (1) இன் கீழ் பிடித்தம் தொடர்பான கூடுதல் தகவல்களை நீங்கள் வழங்க வேண்டும். நீங்கள் பிரிவு 80 CCD (1) இன் கீழ் பிடித்தத்தை கோர விரும்பினால், கீழே உள்ள விவரங்களை உள்ளிட வேண்டும்:

- முதலீட்டுத்தொகை

- வரி செலுத்துபவரின் PAN

26. நான் பிரிவு 80 DD அல்லது 80U இன் கீழ் பிடித்தத்தை கோரினால், ITR படிவத்தில் என்ன கூடுதல் தகவல்களை வழங்க வேண்டும்?

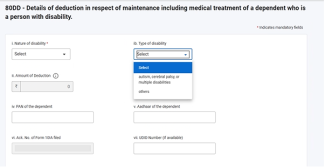

மதிப்பீட்டு ஆண்டு 2025-26 முதல் நீங்கள் பிரிவு 80 DD அல்லது பிரிவு 80U இன் கீழ் பிடித்தம் தொடர்பான கூடுதல் தகவல்களை வழங்க வேண்டும். நீங்கள் பிரிவு 80 DD அல்லது 80U இன் கீழ் பிடித்தத்தைக் கோர விரும்பினால், கீழே உள்ள விவரங்களை உள்ளிட வேண்டும்:

- இயலாமையின் தன்மை

- இயலாமை வகை

- பிடித்தம் செய்யப்படும் தொகை

- சார்ந்திருப்பவரின் PAN

- சார்ந்திருப்பவரின் ஆதார்

- தாக்கல் செய்யப்பட்ட படிவம் 10 IA இன் ஒப்புகை எண்

27. நான் பிரிவு 80D இன் கீழ் பிடித்தத்தைக் கோரினால் கூடுதல் தகவல்களை வழங்க வேண்டுமா?

மதிப்பீட்டு ஆண்டு 2025-26 முதல், பிரிவு 80D இன் கீழ் பிடித்தம் தொடர்பான கூடுதல் தகவல்களை நீங்கள் வழங்க வேண்டும். நீங்கள் பிரிவு 80D இன் கீழ் பிடித்தத்தைக் கோர விரும்பினால், கீழே உள்ள விவரங்களை உள்ளிட வேண்டும்:

- காப்பீட்டாளரின் பெயர் (காப்பீட்டு நிறுவனம்)

- பாலிசி எண்

- சுகாதார காப்பீட்டுத் தொகை

28. நான் பிரிவு 80 E, 80 EE, 80 EEA மற்றும் 80 EEB இன் கீழ் பிடித்தங்களைக் கோரினால் கூடுதல் தகவல்களை வழங்க வேண்டுமா?

மதிப்பீட்டு ஆண்டு 2025-26 முதல் பிரிவு 80E, 80EE, 80EEA மற்றும் 80EEB இன் கீழ் பிடித்தம் தொடர்பான கூடுதல் தகவல்களை நீங்கள் வழங்க வேண்டும். இந்த பிரிவுகளின் கீழ் நீங்கள் பிடித்தத்தைக் கோர விரும்பினால், கீழே உள்ள விவரங்களை உள்ளிட வேண்டும்:

- கடன் பெறப்பட்டது

- நிறுவனம் அல்லது வங்கியின் பெயர்

- கடன் கணக்கு எண்

- கடன் ஒப்புதலளிக்கப்பட்ட தேதி

- கடன்களின் மொத்த தொகை

- இன்றைய தேதியின்படி நிலுவையில் உள்ள கடன்

- வட்டித் தொகை

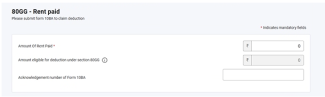

29. நான் பிரிவு 80 GG இன் கீழ் பிடித்தத்தைக் கோரினால் ஏதேனும் படிவத்தை தாக்கல் செய்ய வேண்டுமா?

மதிப்பீட்டு ஆண்டு 2025-26 முதல், நீங்கள் பிரிவு 80GG இன் கீழ் பிடித்தம் கோர விரும்பினால், வருமானவரி அறிக்கையை தாக்கல் செய்வதற்கு முன்பு படிவம் 10BAஐ கட்டாயமாகத் தாக்கல் செய்ய வேண்டும் மேலும் வருமானவரி அறிக்கையை தாக்கல் செய்யும் போது அட்டவணை 80 GG இல் படிவம் 10BA இன் விவரங்களை (ஒப்புகை எண்) உள்ளிட வேண்டும்.

30. பிரிவு 80DD மற்றும் 80U இன் கீழ் பிடித்தம் கோரினால் நான் எந்த படிவத்தையும் தாக்கல் செய்ய வேண்டுமா?

பிரிவு 80DD மற்றும் 80U இன் கீழ் பிடித்தத்திற்கு புதிய அட்டவணைகள் சேர்க்கப்பட்டுள்ளன. பிரிவு 80DD மற்றும் 80U இன் கீழ் பிடித்ததத்தைக் கோர விரும்பினால், வருமானவரி அறிக்கையை தாக்கல் செய்வதற்கு முன் படிவம் 10IAஐ கட்டாயமாகத் தாக்கல் செய்ய வேண்டும் மேலும் வருமானவரி அறிக்கையை தாக்கல் செய்யும் போது அட்டவணை 80 DD மற்றும் 80U இல் படிவம் 10IA இன் விவரங்களை (தாக்கல் செய்த தேதி மற்றும் ஒப்புதல் எண்) உள்ளிட வேண்டும்.

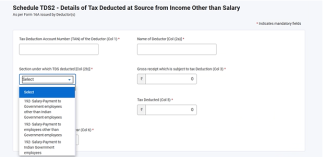

31. மதிப்பீட்டு ஆண்டு 2025-26க்கான ITR 1 இன் TDS அட்டவணையில் ஏதேனும் மாற்றம் உள்ளதா??

மதிப்பீட்டு ஆண்டு 2025-26 முதல், நீங்கள் TDSஐ கோர விரும்பினால், எந்த பிரிவின் கீழ் TDS கழிக்கப்பட்டது என்பதை நீங்கள் கட்டாயமாகத் தேர்ந்தெடுக்க வேண்டும்.

சொற்களஞ்சியம்

|

சுருக்கம்/சுருக்க விவரம் |

விளக்கம்/முழு வடிவம் |

|

AY |

மதிப்பீட்டு ஆண்டு |

|

AOP |

நபர்களின் கூட்டமைப்பு |

|

AJP |

செயற்கையான சட்டப்பூர்வ நபர் |

|

BOI |

தனி நபர்களின் அமைப்பு |

|

CIN |

செலுத்து சீட்டு அடையாள எண் |

|

CPC |

ஒன்றிணைக்கப்பட்ட செயலாக்க மையம் |

|

படிவம் 26AS |

வருமான வரிச் சட்டம், 1961 இன் பிரிவு 285BB இன் கீழ் வருடாந்திர தகவல் அறிக்கை |

|

ITR |

வருமானவரி அறிக்கை |

|

u/s |

பிரிவின்கீழ் |

|

DIN |

ஆவண அடையாள எண் |

|

FY |

நிதி ஆண்டு |

|

GTI |

நிகர மொத்த வருமானம் |

|

XML |

எக்ஸ்டென்ஸிபில் மார்க்கப் லாங்குவேஜ் |

|

HUF |

இந்து கூட்டுக் குடும்பம் |

|

ERI |

மின்னணு - அறிக்கை இடையீட்டாளர் |

|

OLTAS |

இணையவழி வரி கணக்கியல் முறை |

|

PAN |

நிரந்தர கணக்கு எண் |

|

JSON |

ஜாவாஸ்கிரிப்ட் ஆப்ஜக்ட் நொட்டேஷன் |

|

TDS |

மூலத்தில் பிடித்தம் செய்யப்பட்ட வரி |

|

TIN |

வரித் தகவல் வலையமைப்பு |

|

NSDL |

தேசிய பத்திர பாதுகாப்பு நிறுவனம் |

|

TCS |

மூலத்தில் வசூலிக்கப்பட்ட வரி |