1. କିଏ ମୂଲ୍ୟାୟନ ବର୍ଷ 2024-25 ପାଇଁ ITR-1 ଫାଇଲ୍ କରିବାକୁ ଯୋଗ୍ୟ?

ITR-1 ଜଣେ ନିବାସୀ ବ୍ୟକ୍ତିବିଶେଷଙ୍କ ଦ୍ୱାରା ଫାଇଲ୍ କରାଯାଇପାରିବ ଯାହାର:

- ସେହି ବିତ୍ତ ବର୍ଷରେ ମୋଟ ଆୟ ₹ 50 ଲକ୍ଷରୁ ଅଧିକ ହୁଏ ନାହିଁ

- ଦରମାରୁ ଆୟ, ଗୋଟିଏ ଗୃହ ଥିବା ସମ୍ପତ୍ତି, ପାରିବାରିକ ପେନ୍ସନ୍ ଆୟ, କୃଷି ଆୟ (₹5000/- ପର୍ଯ୍ୟନ୍ତ) ଏବଂ ଅନ୍ୟାନ୍ୟ ଉତ୍ସରୁ ଆୟ ଅନ୍ତର୍ଭୁକ୍ତ:

- ସେଭିଙ୍ଗସ୍ ଆକାଉଣ୍ଟରୁ ମିଳୁଥିବା ସୁଧ

- ଜମା (ବ୍ୟାଙ୍କ / ଡାକଘର / ସମବାୟ ସମିତି)ରୁ ମିଳୁଥିବା ସୁଧ

- ଆୟକର ରିଫଣ୍ଡରୁ ମିଳୁଥିବା ସୁଧ

- ବର୍ଦ୍ଧିତ କ୍ଷତିପୂରଣ ଉପରେ ସୁଧ ଗ୍ରହଣ କରାଯାଇଛି

- ଅନ୍ୟ କୌଣସି ସୁଧରୁ ଆୟ

- ପାରିବାରିକ ପେନ୍ସନ୍

- ପତି କିମ୍ବା ପତ୍ନୀ (ଯେଉଁମାନେ ପର୍ତ୍ତୁଗୀଜ୍ ନାଗରିକ ସଂହିତା ଅଧୀନରେ ଅନ୍ତର୍ଭୁକ୍ତ ସେମାନଙ୍କ ବ୍ୟତୀତ) କିମ୍ବା ନାବାଳକଙ୍କ ଆୟ ସଂଯୁକ୍ତ ହୋଇଥାଏ (ଯଦି କେବଳ ଆୟର ଉତ୍ସ ଉପରୋକ୍ତ ନିର୍ଦ୍ଦିଷ୍ଟ ସୀମା ମଧ୍ୟରେ ଥାଏ)।

2. କିଏ ମୂଲ୍ୟାୟନ ବର୍ଷ 2024-25 ପାଇଁ ITR-1 ଫାଇଲ୍ କରିବାକୁ ଯୋଗ୍ୟ ନୁହେଁ?

ITR-1 କୌଣସି ବ୍ୟକ୍ତିଙ୍କ ଦ୍ୱାରା ଦାଖଲ କରାଯାଇପାରିବ ନାହିଁ ଯାହାଙ୍କର:

- ସେ ଜଣେ ବାସିନ୍ଦା କିନ୍ତୁ ସାଧାରଣ ଭାବରେ ବାସିନ୍ଦା ନୁହଁନ୍ତି (RNOR), ଏବଂ ପ୍ରବାସୀ ଭାରତୀୟ (NRI)

- ମୋଟ ଆୟ ₹ 50 ଲକ୍ଷରୁ ଅଧିକ ରହିଛି

- କୃଷି ଆୟ ₹ 5000/- ରୁ ଅଧିକ ଅଛି

- ଲଟେରୀ, ରେସ୍ ହର୍ସ, ଆଇନଗତ ଜୁଆ ଖେଳ ଇତ୍ୟାଦିରୁ ଆୟ ରହିଛି।

- କରଯୋଗ୍ୟ ପୁଞ୍ଜି ଲାଭ ଅଛି (ସ୍ୱଳ୍ପ ମିଆଦି ଏବଂ ଦୀର୍ଘ ମିଆଦି)

- ଅଣତାଲିକାଭୁକ୍ତ ଇକ୍ୱିଟି ସେୟାରଗୁଡ଼ିକରେ ନିବେଶ ରହିଛି

- ବ୍ୟବସାୟ କିମ୍ବା ବୃତ୍ତିରୁ ଆୟ ରହିଛି

- ଏକ କମ୍ପାନୀରେ ନିର୍ଦ୍ଦେଶକ ଅଛନ୍ତି

- ଆୟକର ଅଧିନିୟମର ଧାରା 194N ଅନୁଯାୟୀ କର ରିହାତି ରହିଛି

- ଏକ ଯୋଗ୍ୟ ଷ୍ଟାର୍ଟ ଅପ୍ ଭାବରେ ନିୟୋଜକଙ୍କଠାରୁ ପ୍ରାପ୍ତ ESOP ଉପରେ ଆୟକର ସ୍ଥଗିତ ରହିଛି

- ଏକରୁ ଅଧିକ ଗୃହ ସମ୍ପତ୍ତିର ମାଲିକାନା ଏବଂ ଆୟ ରହିଛି

- ITR-1 ପାଇଁ ଯୋଗ୍ୟତା ସର୍ତ୍ତାବଳୀରେ ଅନ୍ତର୍ଭୁକ୍ତ ନୁହଁନ୍ତି

3. କେଉଁ ପ୍ରକାରର ଆୟଗୁଡ଼ିକ ITR 1 ଫର୍ମର ଅଂଶ ହେବ ନାହିଁ?

ନିମ୍ନରେ ସେହି ଆୟର ପ୍ରକାରଗୁଡ଼ିକ ପ୍ରଦାନ କରାଯାଇଛି ଯାହା ITR 1 ଫର୍ମର ଅଂଶ ହେବ ନାହିଁ:-

(a) ବ୍ୟବସାୟ ଏବଂ ବୃତ୍ତିରୁ ଲାଭ ଏବଂ ପ୍ରାପ୍ତି;

(b) ପୁଞ୍ଜି ଲାଭ;

(c) ଏକରୁ ଅଧିକ ଗୃହ ସମ୍ପତ୍ତିରୁ ଆୟ;

(d) ଅନ୍ୟାନ୍ୟ ଉତ୍ସ ଶୀର୍ଷକ ଅଧୀନରୁ ନିମ୍ନଲିଖିତ ପ୍ରକାରର ଆୟ:-

(i) ଲଟେରୀରୁ ଜିତିବା;

(ii) ରେସ୍ର ଘୋଡ଼ାର ମାଲିକାନା ଏବଂ ରକ୍ଷଣାବେକ୍ଷଣ ଗତିବିଧି;

(iii) ଧାରା 115BBDA କିମ୍ବା ଧାରା 115BBE ଅଧୀନରେ ବିଶେଷ ହାରରେ କରଯୋଗ୍ୟ ଆୟ;

(e) ଧାରା 5Aର ବ୍ୟବସ୍ଥା ଅନୁଯାୟୀ ବଣ୍ଟନ କରାଯିବାକୁ ଥିବା ଆୟ

4. ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରିବା ସମୟରେ ନିଯୁକ୍ତିର ପ୍ରକୃତି ବ୍ୟାଖ୍ୟା କରିବା ବାଧ୍ୟତାମୂଳକ କି?

ହଁ, ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରିବା ସମୟରେ ନିମ୍ନଲିଖିତ ମଧ୍ୟରୁ ନିଯୁକ୍ତିର ପ୍ରକୃତି ବ୍ୟାଖ୍ୟା କରିବା ବାଧ୍ୟତାମୂଳକ:-

(A) କେନ୍ଦ୍ରୀୟ ସରକାରୀ କର୍ମଚାରୀ

(B) ରାଜ୍ୟ ସରକାରୀ କର୍ମଚାରୀ

(C) ରାଷ୍ଟ୍ରାୟତ୍ତ ଉଦ୍ୟୋଗର କର୍ମଚାରୀ (କେନ୍ଦ୍ର କିମ୍ବା ରାଜ୍ୟ ସରକାର ହୁଅନ୍ତୁ)

(D) ପେନ୍ସନ୍ଭୋଗୀ (CG/SG/PSU/ଅନ୍ୟ)

(E) ଘରୋଇ କ୍ଷେତ୍ର ଉଦ୍ୟୋଗର କର୍ମଚାରୀ

(F) ପ୍ରଯୋଜ୍ୟ ନୁହେଁ (ପାରିବାରିକ ପେନ୍ସନ୍ରୁ ଆୟ କ୍ଷେତ୍ରରେ)

5. ITR-1 ଫାଇଲ୍ କରିବା ସମୟରେ ମୁଁ କେଉଁ ଦସ୍ତାବିଜଗୁଡ଼ିକ ଆବଶ୍ୟକ କରିବି?

ଆପଣଙ୍କୁ AIS ଡାଉନଲୋଡ୍ କରିବାକୁ ପଡ଼ିବ ଏବଂ ଫର୍ମ 16, ଘର ଭଡ଼ା ରସିଦ (ଯଦି ପ୍ରଯୋଜ୍ୟ), ବିନିଯୋଗ ପୈଠ, ପ୍ରିମିୟମ୍ ରସିଦ (ଯଦି ପ୍ରଯୋଜ୍ୟ)ର ନକଲଗୁଡ଼ିକ ରଖିବାକୁ ପଡ଼ିବ। ତଥାପି, ITRଗୁଡ଼ିକ ହେଉଛି ଅନୁସଂଲଗ୍ନକହୀନ ଫର୍ମ, ତେଣୁ ଆପଣଙ୍କୁ ଆପଣଙ୍କ ରିଟର୍ଣ୍ଣ ସହିତ କୌଣସି ଡକ୍ୟୁମେଣ୍ଟ (ନିବେଶର ପ୍ରମାଣ, TDS ସାର୍ଟିଫିକେଟ୍ ଆଦି) ସଂଲଗ୍ନ କରିବାକୁ ପଡ଼ିବ ନାହିଁ (ମାନୁଆଲ ଭାବରେ କିମ୍ବା ବୈଦ୍ୟୁତିକ ଭାବରେ ଫାଇଲ୍ କଲେ)। ତଥାପି, ଆପଣଙ୍କୁ ମୂଲ୍ୟାୟନ, ତଦନ୍ତ ଇତ୍ୟାଦି ପରି ପରିସ୍ଥିତି ପାଇଁ ଏହି ଦସ୍ତାବିଜଗୁଡିକ ରଖିବା ଆବଶ୍ୟକ ଯେଉଁଠାରେ ସେଗୁଡ଼ିକୁ କର କର୍ତ୍ତୃପକ୍ଷଙ୍କ ନିକଟରେ ଏହା ଉପସ୍ଥାପନ କରିବାକୁ ହେବ।

6. ଆୟର ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରିବା ସମୟରେ ମୁଁ କେଉଁ କେଉଁ ସତର୍କତା ଅବଲମ୍ବନ କରିବି?

- କର ବ୍ୟବସ୍ଥା ସାବଧାନତାର ସହ ବାଛନ୍ତୁ।

- AIS ଏବଂ ଫର୍ମ 26AS ଡାଉନଲୋଡ୍ କରନ୍ତୁ ଏବଂ ପୈଠ କରାଯାଇଥିବା ପ୍ରକୃତ TDS / TCS / କର ଯାଞ୍ଚ କରନ୍ତୁ। ଯଦି ଆପଣ କୌଣସି ଅସଙ୍ଗତି ଦେଖନ୍ତି, ତେବେ ଆପଣ ନିଯୁକ୍ତିଦାତା / କର ରିହାତିକାରୀ / ବ୍ୟାଙ୍କ ସହିତ ଏହାର ସମାଧାନ କରିବା ଉଚିତ୍।

- ବ୍ୟାଙ୍କ ଷ୍ଟେଟମେଣ୍ଟ / ପାସ୍ବୁକ୍, ସୁଧ ପ୍ରମାଣପତ୍ର, ରିହାତି କିମ୍ବା ଛାଡ଼ ଦାବି କରିବା ପାଇଁ ରସିଦ, ଫର୍ମ 16, ଫର୍ମ 26A (ବାର୍ଷିକ ସୂଚନା ବିବରଣୀ), ନିବେଶ ପ୍ରମାଣ ଇତ୍ୟାଦି ପରି ଆପଣଙ୍କ ITR ଫାଇଲ୍ କରିବା ସମୟରେ ପଠାଯିବାକୁ ଥିବା ଦଲିଲଗୁଡ଼ିକୁ ସଂକଳିତ କରନ୍ତୁ ଏବଂ ଯତ୍ନର ସହିତ ଅଧ୍ୟୟନ କରନ୍ତୁ।

- PAN, ସ୍ଥାୟୀ ଠିକଣା, ଯୋଗାଯୋଗର ବିବରଣୀ, ବ୍ୟାଙ୍କ ଆକାଉଣ୍ଟ ବିବରଣୀ ଇତ୍ୟାଦି ପରି ବିବରଣୀ ପ୍ରାକ୍-ପୂରଣ ହୋଇଥିବା ତଥ୍ୟରେ ସଠିକ୍ ରହିଥିବା ନିଶ୍ଚିତ କରନ୍ତୁ।

- ଆପଣଙ୍କ ପାଇଁ ସଠିକ୍ ରିଟର୍ଣ୍ଣ ଚିହ୍ନଟ କରନ୍ତୁ ( IRT-1 ରୁ ITR-7 ପର୍ଯ୍ୟନ୍ତ)। ରିଟର୍ଣ୍ଣରେ ସମସ୍ତ ବିସ୍ତୃତ ବିବରଣୀ ପ୍ରଦାନ କରନ୍ତୁ ଯେପରିକି ମୋଟ ଆୟ, ରିହାତି (ଯଦି କିଛି ଥାଏ), ସୁଧ (ଯଦି କିଛି ଥାଏ), ପୈଠ/ସଂଗୃହିତ ହେଉଥିବା କର (ଯଦି କିଛି ଥାଏ), ଇତ୍ୟାଦି। ITR-1 ସହିତ କୌଣସି ଦଲିଲ ସଂଲଗ୍ନ କରାଯିବ ନାହିଁ।

- ଧାର୍ଯ୍ୟ ତାରିଖରେ କିମ୍ବା ତା’ ପୂର୍ବରୁ ଆୟର ରିଟର୍ଣ୍ଣ ଇ-ଫାଇଲ୍ କରନ୍ତୁ। ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରିବାରେ ବିଳମ୍ବ ହେବାର ପରିଣାମରେ ବିଳମ୍ବରେ ଫାଇଲ୍ କରିବାର ଶୁଳ୍କ, ଅଗ୍ରାନ୍ୱୀତ ହୋଇପାରୁନଥିବା କ୍ଷତି, ରିହାତି ଏବଂ ଛାଡ଼ ଉପଲବ୍ଧ ନହେବା ଅନ୍ତର୍ଭୁକ୍ତ।

- ରିଟର୍ଣ୍ଣ ଇ-ଫାଇଲ୍ କରିବା ପରେ, ଏହାକୁ ଇ-ସତ୍ୟାପନ କରନ୍ତୁ। ଯଦି ଆପଣ ନିଜ ରିଟର୍ଣ୍ଣକୁ ହସ୍ତକୃତ ଭାବରେ ଯାଞ୍ଚ କରିବାକୁ ଚାହାଁନ୍ତି, ତେବେ ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବାର ଉପଯୁକ୍ତ ସମୟସୀମା ମଧ୍ୟରେ ITR-V ପ୍ରାପ୍ତିସ୍ୱୀକାର (ସ୍ପିଡ୍ ପୋଷ୍ଟ ଦ୍ୱାରା)ର ସ୍ୱାକ୍ଷରିତ ଭୌତିକ ନକଲ କେନ୍ଦ୍ରୀକୃତ ପ୍ରକ୍ରିୟାକରଣ କେନ୍ଦ୍ର, ଆୟକର ବିଭାଗ, ବେଙ୍ଗାଲୁରୁ 560500 (କର୍ଣ୍ଣାଟକ)କୁ ପଠାନ୍ତୁ।

7. ମୁଁ କିପରି ଜାଣିବି ଯେ କେଉଁ ITR I ଫାଇଲ୍ କରିବା ଆବଶ୍ୟକ?

ଏକକ କରଦାତାମାନଙ୍କ ଦ୍ୱାରା ସେମାନଙ୍କର ଆୟର ଉତ୍ସ ଏବଂ ଆବାସିକ ସ୍ଥିତି ଉପରେ ନିର୍ଭର କରି ବିଭିନ୍ନ କର ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବା ପାଇଁ ସୁପାରିଶ୍ କରାଯାଇଛି। ଫାଇଲ୍ କରିବା ପାଇଁ ସଠିକ ITR ନିର୍ଦ୍ଧାରଣ କରିବା ନିମନ୍ତେ ଆପଣ କେଉଁ ITR ଫର୍ମ ଫାଇଲ୍ କରିବାକୁ ହେବ ନିର୍ଣ୍ଣୟ ନେବାରେ ମୋତେ ସାହାଯ୍ୟ କରନ୍ତୁ ବିକଳ୍ପକୁ ବ୍ୟବହାର କରିପାରିବେ। ଏହା ପରେ ଆପଣ ଫାଇଲ୍ କରିବା ପାଇଁ ସଠିକ ITR ଫର୍ମ ନିର୍ଦ୍ଧାରଣ କରିବା ନିମନ୍ତେ ଆପଣଙ୍କୁ ଦର୍ଶାଯାଇଥିବା ଆଧାରିତ ପ୍ରଶ୍ନଗୁଡ଼ିକୁ ଅଗ୍ରସର ହୋଇପାରିବେ।

8. ନୂତନ କର ବ୍ୟବସ୍ଥା ଏକ ପ୍ରାକ୍-ନିର୍ଦ୍ଧାରିତ ବ୍ୟବସ୍ଥା କି?

ହଁ। ମୂଲ୍ୟାୟନ ବର୍ଷ 2024-25 ରୁ, ନୂତନ କର ବ୍ୟବସ୍ଥା ପ୍ରାକ୍-ନିର୍ଦ୍ଧାରିତ ବିକଳ୍ପ ହେବ। ପ୍ରତିବର୍ଷ, ଆପଣ ସେହି ନିର୍ଦ୍ଦିଷ୍ଟ ମୂଲ୍ୟାୟନ ବର୍ଷ ପାଇଁ ପୁରୁଣା ଏବଂ ନୂତନ କର ବ୍ୟବସ୍ଥା ମଧ୍ୟରେ ଚୟନ କରିବାକୁ ପଡ଼ିବ।

9. ITR-1 ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବା ସମୟରେ ଦାବି ଉପସ୍ଥାପନ କରିବା ପାଇଁ ସମସ୍ତ ରିହାତି ଉପଲବ୍ଧ ହେବ କି?

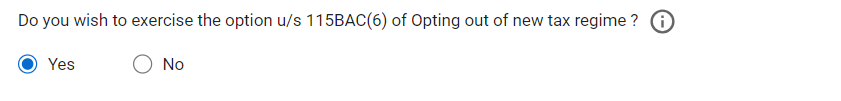

ହଁ, କରଦାତା ଥରେ ଡିଫଲ୍ଟ ନୂତନ କର ବ୍ୟବସ୍ଥାର ବିକଳ୍ପକୁ ପୁରୁଣା କର ବ୍ୟବସ୍ଥାରେ ପରିବର୍ତ୍ତନ କରି ନିମ୍ନ ସ୍କ୍ରିନ୍ ସଟ୍ ଅନୁଯାୟୀ ବ୍ୟକ୍ତିଗତ ସୂଚନା ଅଧୀନରେ ‘ହଁ’ ଭାବରେ ଚୟନ କରିବେ ତେବେ ସମସ୍ତ ରିହାତି ରିଟର୍ଣ୍ଣରେ ଦାବି କରିବା ପାଇଁ ଉପଲବ୍ଧ ହେବ:

ପୂର୍ବନିର୍ଦ୍ଧାରିତ ଭାବରେ, ଏହା ନୂତନ କର ବ୍ୟବସ୍ଥା ପାଇଁ 'ନା' ଭାବରେ ଚୟନ ହୋଇଯିବ ଏବଂ ରିଟର୍ଣ୍ଣରେ ସମସ୍ତ ରିହାତି ଅକ୍ଷମ ହେବ। 'ହଁ' ଚୟନ କରିବା ପରେ ଥରେ ପୁରୁଣା କର ବ୍ୟବସ୍ଥା ବିକଳ୍ପକୁ ପରିବର୍ତ୍ତନ ହୋଇଯିବା ପରେ ସମସ୍ତ ରିହାତି ସକ୍ଷମ ହେବ ଏବଂ ତା'ପରେ କରଦାତା ସମସ୍ତ ରିହାତି ଦାବି କରିବାକୁ ସକ୍ଷମ ହେବେ।

10. ନୂତନ କର ବ୍ୟବସ୍ଥା (ପୂର୍ବନିର୍ଦ୍ଧାରିତ) ଏବଂ ପୁରୁଣା କର ବ୍ୟବସ୍ଥା ଅନୁଯାୟୀ ରିହାତି ଧାରା 87A କ’ଣ?

ବର୍ତ୍ତମାନ, ଧାରା 87A ବ୍ୟକ୍ତିବିଶେଷଙ୍କୁ ପୁରୁଣା କର ବ୍ୟବସ୍ଥା ଅଧୀନରେ 12,500 ଟଙ୍କା ଏବଂ ନୂତନ କର ବ୍ୟବସ୍ଥା ଅଧୀନରେ 25,000 ଟଙ୍କା ରିହାତି ଦାବି କରିବାକୁ ଅନୁମତି ଦେଇଥାଏ।

ମାର୍ଚ୍ଚ 31, 2023 (ଆର୍ଥିକ ବର୍ଷ 2022 - 23 ) ପର୍ଯ୍ୟନ୍ତ, ପୁରୁଣା ଏବଂ ନୂତନ କର ବ୍ୟବସ୍ଥା ଅଧୀନରେ ଧାରା 87A କର ରିହାତି 5 ଲକ୍ଷ ଟଙ୍କା ପର୍ଯ୍ୟନ୍ତ କରଯୋଗ୍ୟ ଆୟ ପାଇଁ ଉପଲବ୍ଧ ଥିଲା। ତେଣୁ, ପୁରୁଣା କିମ୍ବା ନୂତନ କର ବ୍ୟବସ୍ଥାକୁ ବାଛିବା ଦ୍ୱାରା 5 ଲକ୍ଷ ଟଙ୍କା ପର୍ଯ୍ୟନ୍ତ କରଯୋଗ୍ୟ ଆୟ ଥିବା ବ୍ୟକ୍ତିଙ୍କ ପାଇଁ କୌଣସି ପାର୍ଥକ୍ୟ ହେଉନଥିଲା। ତଥାପି, ନୂତନ କର ବ୍ୟବସ୍ଥାକୁ ଅଧିକ ଆକର୍ଷଣୀୟ କରିବା ପାଇଁ କେବଳ ନୂତନ କର ବ୍ୟବସ୍ଥା ପାଇଁ କର ରିହାତି 25,000 ଟଙ୍କାକୁ ବୃଦ୍ଧି କରାଯାଇଥିଲା। 2023-24 ଆର୍ଥିକ ବର୍ଷ (ଏପ୍ରିଲ୍ 1, 2023 ରୁ) ପାଇଁ ନୂତନ କର ବ୍ୟବସ୍ଥାରେ 7 ଲକ୍ଷ ଟଙ୍କା ପର୍ଯ୍ୟନ୍ତ କରଯୋଗ୍ୟ ଆୟ ପାଇଁ କୌଣସି କର ଦେବାକୁ ପଡିନଥିଲା।

11. ମୁଁ ମୋର ଜୀବନସାଥୀ ସହିତ ଏକ ଘରର ଯୁଗ୍ମ ମାଲିକ ଅଟେ। ଆମର କୌଣସି ଅତିରିକ୍ତ ସମ୍ପତ୍ତି ନାହିଁ। ମୁଁ ଏପରି ଘରୁ ଭଡ଼ାରୁ ଆୟ ପାଇଁ ମୂଲ୍ୟାୟନ ବର୍ଷ 2024 - 25 ରେ ITR-1ଫାଇଲ୍ କରିପାରିବି କି?

ହଁ, ଯଦି ନିମ୍ନଲିଖିତ ସର୍ତ୍ତଗୁଡ଼ିକ ପୂରଣ ହୁଏ ତେବେ ଆପଣ ମୂଲ୍ୟାୟନ ବର୍ଷ 2024-25ରେ ITR-1 ଫାଇଲ୍ କରିପାରିବେ:

- ଯଦି ଆପଣ ଗୋଟିଏ ସମ୍ପତ୍ତିର ଏକକ କିମ୍ବା ଯୁଗ୍ମ ମାଲିକ, ତେବେ ଆପଣ ମୂଲ୍ୟାୟନ ବର୍ଷ 2024 - 25 ପାଇଁ ITR-1 ଫାଇଲ୍ କରିପାରିବେ।

- ଯଦି ଆପଣଙ୍କର ଏକରୁ ଅଧିକ ସମ୍ପତ୍ତିରୁ ଆୟ ଅଛି, ତେବେ ଆପଣ ITR-1 (ଏକକ ମାଲିକ ଭାବରେ ମଧ୍ୟ) ଫାଇଲ୍ କରିପାରିବେ ନାହିଁ।

12. ITR ଫାଇଲ୍ କରିବା ସମୟରେ ସମସ୍ୟାଗୁଡ଼ିକୁ ଏଡ଼ାଇବା ପାଇଁ ମୁଁ କେଉଁ ସବୁ ସତର୍କତା ଅବଲମ୍ବନ କରିବା ଆବଶ୍ୟକ?

ଆପଣଙ୍କ ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରିବା ଏବଂ ରିଫଣ୍ଡ ପାଇବାରେ ଥିବା ସମସ୍ୟାକୁ ଏଡାଇବା ପାଇଁ, ଆପଣ ନିମ୍ନଲିଖିତଗୁଡ଼ିକ କରିବା ନିଶ୍ଚିତ କରନ୍ତୁ:

- ଆଧାର ଏବଂ PAN ଲିଙ୍କ୍ କରନ୍ତୁ।

- ଆପଣଙ୍କର ଯେଉଁ ବ୍ୟାଙ୍କ୍ ଆକାଉଣ୍ଟରେ ଆପଣ ନିଜର ରିଫଣ୍ଡ ପାଇବାକୁ ଚାହୁଁଛନ୍ତି ତାହାକୁ ପ୍ରାକ୍-ବୈଧିକରଣ କରନ୍ତୁ।

- ଦାଖଲ କରିବା ପୂର୍ବରୁ ସଠିକ୍ ITR ବାଛନ୍ତୁ; ଅନ୍ୟଥା ଦାଖଲ ହୋଇଥିବା ରିଟର୍ଣ୍ଣ ତ୍ରୁଟିପୂର୍ଣ୍ଣ ଭାବରେ ବିବେଚନା କରାଯିବ।

- ନିର୍ଦ୍ଦିଷ୍ଟ ସମୟସୀମା ମଧ୍ୟରେ ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରନ୍ତୁ।

- ଆପଣଙ୍କ ରିଟର୍ଣ୍ଣ ସତ୍ୟାପନ କରନ୍ତୁ ଏବଂ ଆପଣ ଇ-ସତ୍ୟାପନ (ଅନୁମୋଦିତ ବିକଳ୍ପ - ବର୍ତ୍ତମାନ ଇ-ସତ୍ୟାପନ କରନ୍ତୁ) ବିକଳ୍ପ ବାଛିପାରିବେ, ଯାହା ଆପଣଙ୍କର ITR ସତ୍ୟାପନ କରିବାର ସବୁଠାରୁ ସହଜ ଉପାୟ।

- ITD ରୁ ପ୍ରାପ୍ତ ନୋଟିସ୍ଗୁଡ଼ିକ ପାଇଁ ନିର୍ଦ୍ଦିଷ୍ଟ ସମୟସୀମା ମଧ୍ୟରେ ପ୍ରତିକ୍ରିୟା ଫାଇଲ୍ କରନ୍ତୁ।

13. ଅଗ୍ରୀମ କର କ'ଣ?

ବେତନଭୋଗୀ ବ୍ୟକ୍ତିବିଶେଷଙ୍କ ପାଇଁ, ଅଗ୍ରୀମ କର ମୁଖ୍ୟତଃ ନିଯୁକ୍ତିଦାତାଙ୍କ ଦ୍ୱାରା TDS ମାଧ୍ୟମରେ କରାଯାଇଥାଏ। କିନ୍ତୁ ଆୟର ଅନ୍ୟାନ୍ୟ ପ୍ରକାର ଯେପରିକି ସେଭିଙ୍ଗସ୍ ବ୍ୟାଙ୍କ ଆକାଉଣ୍ଟ ଉପରେ ସୁଧ, ଫିକ୍ସଡ୍ ଡିପୋଜିଟ୍, ଭଡାରୁ ଆୟ, ବଣ୍ଡ, କିମ୍ବା ପୁଞ୍ଜି ଲାଭ କର ଦେୟତା ବୃଦ୍ଧି କରିଥାଏ। କର ଦେୟତାକୁ ପୂର୍ବରୁ ଆକଳନ କରାଯିବା ଆବଶ୍ୟକ। ଯଦି କର ପରିମାଣ ବର୍ଷକୁ ₹10,000/- ରୁ ଅଧିକ ହୁଏ, କରଦାତାମାନଙ୍କୁ ତ୍ରୈମାସିକ କିସ୍ତିରେ (ଜୁନ୍, ସେପ୍ଟେମ୍ବର, ଡିସେମ୍ବର ଏବଂ ମାର୍ଚ୍ଚ) ଅଗ୍ରୀମ କର ଦେବାକୁ ହେବ।

14. ଅଗ୍ରୀମ କର ଏବଂ ସ୍ୱ-ମୂଲ୍ୟାଙ୍କନ କର କିପରି ଗଣନା କରାଯାଏ ଏବଂ ପୈଠ କରାଯାଏ?

ଅଗ୍ରୀମ କର: ଅଗ୍ରୀମ କରକୁ ନିମ୍ନରେ ଦିଆଯାଇଥିବା ଆଧାରରେ ଗଣନା କରାଯିବା ଆବଶ୍ୟକ:

a) ସମସ୍ତ କରଦାତାଙ୍କ କ୍ଷେତ୍ରରେ (ଆୟକର ଅଧିନିୟମର ଧାରା 44AD ଏବଂ 44ADAରେ ଦର୍ଶାଯାଇଥିବା ଯୋଗ୍ୟ କରଦାତାଙ୍କ ବ୍ୟତୀତ):

|

ଅତି କମ୍ରେ 15% ପର୍ଯ୍ୟନ୍ତ |

ଜୁନ୍ 15 ତାରିଖ କିମ୍ବା ତା' ପୂର୍ବରୁ |

|

ଅତି କମ୍ରେ 45% ପର୍ଯ୍ୟନ୍ତ |

ସେପ୍ଟେମ୍ବର 15 ତାରିଖ କିମ୍ବା ତା' ପୂର୍ବରୁ |

|

ଅତି କମ୍ରେ 75% ପର୍ଯ୍ୟନ୍ତ |

ଡିସେମ୍ୱର 15ତାରିଖ କିମ୍ୱା ତା' ପୂର୍ବରୁ |

|

100% |

ମାର୍ଚ୍ଚ 15 ତାରିଖ କିମ୍ବା ତା' ପୂର୍ବରୁ |

ସ୍ୱ-ମୂଲ୍ୟାୟନ କର: TDS ଏବଂ ଅଗ୍ରୀମ କର ବିବରଣୀ ସହିତ ଆପଣଙ୍କର ITR ଫର୍ମ ପୂରଣ କରିବା ପରେ (ଯଦି ପୈଠ କରାଯାଏ), ସିଷ୍ଟମ୍ ଆପଣଙ୍କର ଆୟ ଗଣନା କରେ ଏବଂ କର ଏ ପର୍ଯ୍ୟନ୍ତ ଦେୟ ଅଛି କି ନାହିଁ ଯାଞ୍ଚ କରେ। ଆପଣଙ୍କୁ ଏହା ପୈଠ କରିବାକୁ ହେବ ଏବଂ ଏହା ଦାଖଲ କରିବା ପୂର୍ବରୁ ରିଟର୍ଣ୍ଣରେ ଚାଲାଣ ବିବରଣୀ ପୂରଣ କରିବାକୁ ହେବ।

15. ଭତ୍ତା ଓ ଅନୁଲାଭ ମଧ୍ୟରେ ପାର୍ଥକ୍ୟ କ’ଣ? ଏଗୁଡ଼ିକ ମୋର ଆୟ ଭାବେ ଚିଚାର କରାଯାଏ କି?

ଭତ୍ତା ହେଉଛି ସ୍ଥିର ସାମୟିକ ରାଶି, ଦରମା ବ୍ୟତୀତ ଯାହା ଜଣେ ନିଯୁକ୍ତିଦାତାଙ୍କ ଦ୍ୱାରା ପ୍ରଦାନ କରାଯାଏ, ଉଦାହରଣ ସ୍ୱରୂପ, ପରିବହନ ଭତ୍ତା, ଭ୍ରମଣ ଭତ୍ତା, ପୋଷାକ ଭତ୍ତା ଇତ୍ୟାଦି। ଭତ୍ତା ଆୟ ଭାବରେ ବିବେଚନା କରାଯାଏ ଏବଂ ଏହା ଆପଣଙ୍କର ସର୍ବମୋଟ ଆୟ ବୃଦ୍ଧି କରିବ ଯାହା ଉପରେ ଆପଣଙ୍କୁ କର ଦେବାକୁ ହେବ। ଭତ୍ତା କର ଯୁକ୍ତ, ଆଂଶିକ ମୁକ୍ତ ଏବଂ ସମ୍ପୂର୍ଣ୍ଣ ମୁକ୍ତ ହୋଇପାରେ।

ଅନୁଲାଭ ହେଉଛି ଆପଣଙ୍କର ଅଧିକାରିକ ପଦବୀ ହେତୁ ଆପଣ ପାଉଥିବା ଲାଭ ଏବଂ ଏହା ଆପଣଙ୍କର ବେତନ କିମ୍ବା ପ୍ରାପ୍ୟ ଆୟଠାରୁ ଅଧିକ ଅଟେ। ଏହି ଅନୁଲାଭଗୁଡ଼ିକ ସେଗୁଡ଼ିକର ପ୍ରକାର ଉପରେ ନିର୍ଭର କରି କରଯୋଗ୍ୟ କିମ୍ବା ଅଣ-କରଯୋଗ୍ୟ ହୋଇପାରେ।

16. ସମସ୍ତ ଦାନ 100% କର ମୁକ୍ତ କି?

ନା, ସମସ୍ତ ଦାନ କରରୁ 100% ଛାଡ ପାଇଁ ଯୋଗ୍ୟ ନୁହେଁ। ଆପଣ କାହାକୁ ଦାନ କରିଛନ୍ତି (ଦାତବ୍ୟ ଅନୁଷ୍ଠାନ, ସରକାରଙ୍କ ଦ୍ୱାରା ସ୍ଥାପିତ ପାଣ୍ଠି, ବୈଜ୍ଞାନିକ ଅନୁସନ୍ଧାନ ପ୍ରତିଷ୍ଠାନ ଇତ୍ୟାଦି) ତାହା ଉପରେ ଆଧାର କରି କର ରିହାତି ପାଇଁ ବର୍ଗଗୁଡ଼ିକ ନିମ୍ନୋକ୍ତ ଅନୁଯାୟୀ ରହିଛି:

- ଯୋଗ୍ୟତା ସୀମା ବିନା ଦାନ 100% ରିହାତି ପାଇଁ ହକଦାର

- ଯୋଗ୍ୟତା ସୀମା ବିନା ଦାନ 50% ରିହାତି ପାଇଁ ହକଦାର

- ଯୋଗ୍ୟତା ସୀମା ଅନୁଯାୟୀ ଦାନ 100% ରିହାତି ପାଇଁ ହକଦାର

- ଯୋଗ୍ୟତା ସୀମା ଅନୁଯାୟୀ ଦାନ 50% ରିହାତି ପାଇଁ ହକଦାର

ଆପଣଙ୍କୁ ଆପଣଙ୍କ ଦାନ ରସିଦ ଉପରେ ରିହାତି ସୀମା ଯାଞ୍ଚ କରିବାକୁ ପଡ଼ିବ ଏବଂ ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବା ସମୟରେ ସେହି ଅନୁଯାୟୀ ରିହାତି ଦାବି କରିବାକୁ ପଡ଼ିବ।

17. ଇ-ଫାଇଲିଂ ଏବଂ ଇ-ପୈଠ ସମାନ କି?

ନା. ଇ-ଫାଇଲିଂ ହେଉଛି ଇ-ଫାଇଲିଂ ପୋର୍ଟାଲରେ ଆପଣଙ୍କ ଆୟକର ରିଟର୍ଣ୍ଣ ଇଲେକ୍ଟ୍ରୋନିକ୍ ଭାବରେ ଦାଖଲ କରିବାର ପ୍ରକ୍ରିୟା ଏବଂ ଇ-ପୈଠ ହେଉଛି ଇଲେକ୍ଟ୍ରୋନିକ୍ ଭାବରେ କର ପୈଠ କରିବାର ପ୍ରକ୍ରିୟା।

18. ମୁଁ ମୋର ଦାଖଲ କରିଥିବା ITRରେ ଏକ ଗଣନା ଭୁଲ କରିଥିଲି। ମୁଁ ମୋ ରିଟର୍ଣ୍ଣକୁ ସଂଶୋଧନ ଏବଂ ପୁନଃ-ଦାଖଲ କରିପାରିବି କି?

ହଁ, ଯଦି ଆପଣ ଆପଣଙ୍କର ଆୟକର ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରିସାରିଛନ୍ତି, କିନ୍ତୁ ପରେ ଜାଣିବାକୁ ପାଇଲେ ଯେ ଆପଣ ଭୁଲ୍ କରିଛନ୍ତି, ତେବେ ଆପଣ ଆପଣଙ୍କର ରିଟର୍ଣ୍ଣ ପୁନଃ ଦାଖଲ କରିପାରିବେ। ଏହାକୁ ଏକ ପରିଶୋଧିତ ରିଟର୍ଣ୍ଣ କୁହାଯାଏ। ପ୍ରାସଙ୍ଗିକ ମୂଲ୍ୟାୟନ ବର୍ଷ ସମାପ୍ତ ହେବାର ତିନି ମାସ ପୂର୍ବରୁ ଆପଣଙ୍କର ରିଟର୍ଣ୍ଣକୁ ସଂଶୋଧନ କରିବାକୁ ପଡ଼ିବ। ମୂଲ୍ୟାୟନ ବର୍ଷ 2024-25 ପାଇଁ, ସଂଶୋଧିତ ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବାର ଶେଷ ତାରିଖ ହେଉଛି 31 ଡିସେମ୍ବର 2024।

19. ମୁଁ ଗତ 3 ବର୍ଷର ITR ଫାଇଲ୍ କରିପାରିବି କି?

ହଁ, ଆପଣ ITR-U ଫାଇଲ୍ କରିପାରିବେ, ଯଦି ଆପଣ ଆପଣଙ୍କର ପୂର୍ବ ଦୁଇଟି ITRକୁ ଫାଇଲ୍ କରିବାରେ ବିଫଳ ହୋଇଛନ୍ତି। ଚଳିତ ବର୍ଷ ପାଇଁ ଆପଣ ଆପଣଙ୍କର ସ୍ୱାଭାବିକ ITR ଫାଇଲ୍ କରିପାରିବେ।

20. ଧାରା 139 (1) ଅଧୀନରେ ଯଦି ମୁଁ ନିର୍ଦ୍ଧାରିତ ତାରିଖ ପରେ ଆୟକର ରିଟର୍ଣ୍ଣ ଦାଖଲ କରେ ତେବେ କ'ଣ ହେବ?

ଯଦି ଆପଣ ଧାରା 139(1) ଅଧୀନରେ ନିର୍ଦ୍ଧାରିତ ତାରିଖ ମଧ୍ୟରେ ITR ଦାଖଲ କରିବାରେ ବିଫଳ ହୁଅନ୍ତି, ତଥାପି ଆପଣ ଆୟକର ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିପାରିବେ, କିନ୍ତୁ ଆପଣଙ୍କୁ ₹ 5000/- ପର୍ଯ୍ୟନ୍ତ ବିଳମ୍ବ ଦାଖଲ ଶୁଳ୍କ ଦେବାକୁ ପଡିପାରେ। ଏହା ସହିତ, ଆପଣଙ୍କୁ କର ଦେୟତା ଉପରେ ସୁଧ ଦେବାକୁ ମଧ୍ୟ ପଡ଼ିବ (ଯଦି କିଛି ଥାଏ)।

21. ଯଦି ମୋର ନିଯୁକ୍ତିଦାତା / ବ୍ୟାଙ୍କ ଦ୍ୱାରା କର କଟାଯାଇଛି ତେବେ ମୋତେ ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବାକୁ ପଡ଼ିବ କି?

ହଁ, ନିଯୁକ୍ତିଦାତା ଏବଂ ବ୍ୟାଙ୍କଗୁଡ଼ିକ ଯଥାକ୍ରମେ ଦରମା ଏବଂ ସୁଧ ଆୟ ଉପରେ ଉତ୍ସରୁ କର କାଟନ୍ତି। ତଥାପି ଆପଣଙ୍କୁ ସେହି ଆୟ ପରିପ୍ରକାଶ କରିବାକୁ ହେବ ଯେଉଁଥିରେ କର କଟାଯାଇଛି ଏବଂ ଆୟକର ରିଟର୍ଣ୍ଣରେ TDS ପାଇଁ କ୍ରେଡିଟ୍ ଦାବି କରିବାକୁ ହେବ।

22. ଯଦି ମୁଁ ଅତିରିକ୍ତ କର ପୈଠ କରିଛି ତେବେ ମୁଁ ରିଫଣ୍ଡ ପାଇବି କି?

ହଁ, ଆପଣ ପୈଠ କରିଥିବା ଯେ କୌଣସି ଅତିରିକ୍ତ କର ପାଇଁ ଆପଣଙ୍କର ଆୟକର ରିଟର୍ଣ୍ଣ ଫାଇଲ୍ କରି ରିଫଣ୍ଡ ଭାବରେ ଦାବି କରିପାରିବେ। ଆପଣଙ୍କର ରିଟର୍ଣ୍ଣ ପ୍ରକ୍ରିୟାକରଣ ହେବା ପରେ, ITD ଯାଞ୍ଚ କରେ ଏବଂ ସେହି ଅନୁଯାୟୀ ଆପଣଙ୍କର ରିଫଣ୍ଡ ଦାବି ଗ୍ରହଣ କରେ, ଏବଂ ଏହାପରେ ଏହି ରାଶି ଆପଣଙ୍କର ବ୍ୟାଙ୍କ ଆକାଉଣ୍ଟରେ ଜମା ହୋଇଥାଏ। ଇ-ଫାଇଲିଂ ପୋର୍ଟାଲ୍ରେ ପଞ୍ଜୀକୃତ ହୋଇଥିବା ଆପଣଙ୍କର ଇମେଲ୍ IDରେ ମଧ୍ୟ ଆପଣ ଏକ ବାର୍ତ୍ତା ପାଇବେ।

23. ଯଦି ମୁଁ ଧାରା 80 DD ଏବଂ 80 U ଅଧୀନରେ ରିହାତି ଦାବି କରୁଛି ତେବେ ମୋତେ କୌଣସି ଫର୍ମ ଫାଇଲ୍ କରିବାକୁ ପଡ଼ିବ କି?

ମୂଲ୍ୟାୟନ ବର୍ଷ 2024-25 ରୁ ଧାରା 80 DD ଏବଂ 80 U ଅନୁଯାୟୀ ରିହାତି ବିଷୟରେ ନୂତନ ଅନୁସୂଚୀଗୁଡ଼ିକ ଯୋଡାଯାଇଛି। ଯଦି ଆପଣ ଧାରା 80 DD ଏବଂ 80 U ଅଧୀନରେ ରିହାତ ଦାବି କରିବାକୁ ଚାହୁଁଛନ୍ତି ତେବେ ଆୟ ଫେରସ୍ତ ଦାଖଲ କରିବା ପୂର୍ବରୁ ଫର୍ମ 10 IA ବାଧ୍ୟତାମୂଳକ ଭାବରେ ଫାଇଲ୍ କରିବାକୁ ପଡ଼ିବ ଏବଂ ଆୟର ରିଟର୍ଣ୍ଣ ଦାଖଲ କରିବା ସମୟରେ ଅନୁସୂଚୀ 80 DD ଏବଂ 80 Uରେ ଥିବା ଫର୍ମ 10 IAରେ ବିବରଣୀ (ଫାଇଲିଂ ଫର୍ମ ଏବଂ ପ୍ରାପ୍ତିସ୍ୱୀକାର ସଂଖ୍ୟା) ଉଲ୍ଲେଖ କରିବାକୁ ହେବ।