1. अवलोकन

आई.टी.आर.-4 की प्री-फ़िलिंग और फ़ाइलिंग सेवा पंजीकृत उपयोगकर्ताओं के लिए ई-फ़ाइलिंग पोर्टल पर और ऑफ़लाइन उपयोगिता के माध्यम से उपलब्ध है। यह सेवा व्यक्तिगत करदाताओं, एच.यू.एफ. और फर्मों (एल.एल.पी. के अलावा) को ई-फ़ाइलिंग पोर्टल के माध्यम से आई.टी.आर.-4 ऑनलाइन फ़ाइल करने में सक्षम बनाती है।

यह उपयोगकर्ता पुस्तिका ऑनलाइन मोड के माध्यम से आई.टी.आर.-4 फ़ाइल करने की प्रक्रिया को कवर करती है।

2. इस सेवा का लाभ उठाने के लिए पूर्व-आवश्यक शर्तें

| सामान्य |

|

| अन्य |

कृपया ध्यान दें: यदि आपका पैन आपके आधार से लिंक नहीं है, तो आपका पैन निष्क्रिय हो जाएगा। ऐसी स्थिति में आपको एक संदेश प्रदर्शित होगा, “आपका पैन निष्क्रिय कर दिया गया है, क्योंकि यह आधार से लिंक नहीं है।” कुछ एक्सेस उपयोगिताएँ सीमित हो सकती हैं। आप धारा 234H के तहत भुगतान के बाद अपने पैन को लिंक करके उसे चालू कर सकते हैं।

|

3. फ़ॉर्म के बारे में

3.1 प्रयोजन

आयकर विवरणी वह फॉर्म है जिसमें करदाता वार्षिक आधार पर आयकर विभाग को अपनी आय और उस पर कर के बारे में जानकारी दाखिल करता है। आई.टी.आर.-4 फॉर्म का उपयोग निवासी व्यक्तियों, एच.यू.एफ. और फर्मों (एल.एल.पी. के अलावा) द्वारा पुरानी या नई कर व्यवस्था में आयकर विवरणी दाखिल करने के लिए नीचे दिए गए 3.2 के अनुसार मानदंडों को पूरा करने के लिए किया जा सकता है।

3.1 इसका उपयोग कौन कर सकता है?

आई.टी.आर.-4 उन निवासी व्यक्तियों/एच.यू.एफ./साझेदारी फर्म द्वारा दाखिल किया जा सकता है जो निम्नलिखित शर्तों को पूरा करते हैं:

- कारोबारिक या व्यवसायिक आय होना

- धारा 44AD या 44AE के तहत गणना की गई व्यावसायिक आय से आय

- व्यवसाय से आय की गणना धारा 44ADA के तहत की जाती है

- धारा 112 A के तहत 1.25 लाख रुपये तक की दीर्घकालिक पूँजी अभिलाभ (जिसमें कोई अग्रानीत या अग्रेषित पूँजी हानि न हो)

- एक से अधिक गृह सम्पत्ति से आय नहीं होनी चाहिए

4. फ़ॉर्म एक नजर में

आई.टी.आर.-4 में छह अनुभाग होते हैं जिन्हें आपको ऑनलाइन मोड में फ़ॉर्म जमा करने से पहले भरना होता है और एक पूर्वावलोकन पेज होता है जहाँ आप अपने भरे हुए सभी ब्यौरे को मान्य कर सकते हैं। अनुभाग इस प्रकार हैं:

- व्यक्तिगत जानकारी

- सकल कुल आय

- प्रकटीकरण और छूट प्राप्त आय

- कुल कटौतियाँ

- धारा 112 A के तहत दीर्घकालिक पूँजी अभिलाभ

- सन्दत्त कर(भुगतान किया गया कर)

- कुल कर दायित्व

यहां आईटीआर-4 के विभिन्न अनुभागों का संक्षिप्त विवरण दिया गया है:

4.1 वैयक्तिक जानकारी

आई.टी.आर. के व्यक्तिगत जानकारी अनुभाग में, आपको अपने ई-फ़ाईलिंग प्रोफ़ाइल से स्वतः भरे गए डेटा को सत्यापित करना होगा। आप प्रारूप से सीधे अपने कुछ निजी आंकड़े नहीं बदल सकते हैं। हालांकि, ई-फ़ाईलिंग प्रोफ़ाइल से आप सभी ज़रूरी बदलाव कर सकते हैं। आप अपनी ई-फ़ाईलिंग प्रोफ़ाइल में अपना संपर्क ब्यौरा, फ़ाइलिंग प्रकार ब्यौरा, प्राधिकृत प्रतिनिधि, साझेदार विवरण (यदि लागू हो) और बैंक विवरण संपादित कर सकते हैं।

संपर्क ब्यौरा

फ़ाइलिंग प्रकार का ब्यौरा

कृपया ध्यान दें:

वित्त (सं. 2) अधिनियम, 2024 में धारा 115BAC(1A) को शामिल किया गया है, ताकि नई कर व्यवस्था को करदाता के लिए डिफ़ॉल्ट कर व्यवस्था बनाया जा सके, जो कि एक व्यक्ति, एच.यू.एफ., ए.ओ.पी. (सहकारी समिति के अलावा), बी.ओ.आई. चाहे निगमित हो या नहीं हो, या एक कृत्रिम न्यायिक व्यक्ति हो। यदि कोई करदाता नई कर व्यवस्था के अनुसार कर का भुगतान नहीं करना चाहता है, तो उसे स्पष्ट रूप से इससे बाहर निकलना होगा और पुरानी कर व्यवस्था के तहत कर भुगतान का विकल्प चुनना होगा।

किसी कारोबार या व्यवसाय से आय प्राप्त करने वाला करदाता नई कर व्यवस्था से बाहर निकल सकता है और किसी सुसंगत वर्ष के लिए पुरानी कर व्यवस्था में प्रवेश कर सकता है। हालाँकि, कारोबार या व्यवसाय से आय के मामले में, करदाता हर वर्ष दोनों व्यवस्थाओं के बीच चयन करने के लिए पात्र नहीं होगा। एक बार जब करदाता फॉर्म 10-IEA दाखिल करने के बाद नई कर व्यवस्था से बाहर निकल जाता है, तो अगले वर्ष नई कर व्यवस्था में पुनः प्रवेश करने का केवल एक ही मौका होता है। एक बार जब करदाता नई व्यवस्था में वापस आ जाता है, तो उसके बाद किसी भी वर्ष के लिए कर व्यवस्था बदलने का विकल्प उपलब्ध नहीं होगा।

हालाँकि, उसे धारा 139(1) के तहत आयकर विवरणी दाखिल करने की नियत तिथि को या उससे पहले फॉर्म संख्या 10-IEA में बाहर निकलने का विकल्प चुनना होगा।

- यदि आपने निर्धारण वर्ष 2024-25 में नई कर व्यवस्था से बाहर निकलने का विकल्प चुना है: "हाँ" चुनें और दाखिल किए गए फॉर्म 10-IEA की फाइलिंग तिथि और पावती संख्या दर्ज करें।

- यदि आपने निर्धारण वर्ष 2024-25 में नई कर व्यवस्था से बाहर निकलने का विकल्प नहीं चुना है तो “नहीं” चुनें

- यदि यह प्रश्न किसी कारणवश आप पर लागू नहीं होता है, जैसे कि विवरणी पहले दाखिल नहीं की गई है या आई.टी.आर. 1 या 2 पहले दाखिल किया गया है; तो कृपया "लागू नहीं" चुनें।

- यदि आपने 2024-25 में नई कर व्यवस्था से बाहर निकलने का विकल्प चुना है और निर्धारण वर्ष 2025-26 में नई कर व्यवस्था से बाहर निकलना जारी रखना चाहते हैं, तो आई.टी.आर. में प्रश्न “क्या आप वर्तमान निर्धारण वर्ष के लिए नई कर व्यवस्था से बाहर निकलना जारी रखना चाहते हैं” के उत्तर को ‘हाँ’ के रूप में चुनें। यदि आपने 2024-25 में नई कर व्यवस्था से बाहर निकलने का विकल्प चुना है और निर्धारण वर्ष 2025-26 में नई कर व्यवस्था से बाहर निकलना जारी नहीं रखना चाहते हैं, तो प्रश्न “क्या आप वर्तमान निर्धारण वर्ष के लिए नई कर व्यवस्था से बाहर निकलना जारी रखना चाहते हैं” के उत्तर को ‘नहीं’ के रूप में चुनें और 2025-26 में नई कर व्यवस्था में फिर से प्रवेश करने के लिए फॉर्म 10-IEA फिर से दाखिल करें।

- यदि आपने निर्धारण वर्ष 2024-25 में नई कर व्यवस्था से बाहर निकलने के लिए 'नहीं' या 'लागू नहीं' का चयन किया है और वर्तमान निर्धारण वर्ष 2025-26 के लिए नई कर व्यवस्था से बाहर निकलना चाहते हैं: 'हाँ' या 'नहीं' चुनें। यदि इस विकल्प के लिए 'हाँ' चुना गया है तो निर्धारण वर्ष 2025-26 में दाखिल किए गए फॉर्म 10-IEA की फ़ाइलिंग तिथि और पावती संख्या दर्ज करें। आयकर अधिनियम, 1961 की धारा 139(1) के तहत विवरणी दाखिल करने की नियत तिथि के भीतर फॉर्म 10-IEA दाखिल करना आवश्यक है।

बैंक का विवरण

4.2 सकल कुल आय

सकल कुल आय अनुभाग में, आपको पहले से भरी हुई जानकारी की समीक्षा करने और वेतन/पेंशन, गृह संपत्ति, कारोबार या व्यवसाय और अन्य स्रोतों (जैसे ब्याज से आय, पारिवारिक पेंशन, आदि।) से अपनी आय स्रोत के ब्यौरों को सत्यापित करने की आवश्यकता है। आपको शेष/अतिरिक्त ब्यौरा, यदि कोई हो, भी दर्ज़ करना होगा।

वेतन से आय

धारा 10(13A) के तहत एच.आर.ए. छूट का दावा करने के लिए अतिरिक्त जानकारी

कारोबार या व्यवसाय से आय:

एक गृह संपत्ति से आय और उधार ली गई पूँजी पर ब्याज का विवरण

अन्य स्रोतों से आय

4.3 प्रकटीकरण और करमुक्त आय

प्रकटीकरण और करमुक्त आय अनुभाग में, आपको कारोबार से सम्बंधित वित्तीय ब्यौरा, जी.एस.टी. (वैकल्पिक) और करमुक्त आय के लिए रिपोर्ट की गई सकल प्राप्तियों के बारे में जानकारी प्रदान करने की आवश्यकता है।

4.4 धारा 112A के तहत दीर्घकालिक पूँजी अभिलाभ:

4.5 कुल कटौती

कुल कटौती अनुभाग में, आपको आयकर अधिनियम के अध्याय VI-A के तहत दावा करने के लिए आवश्यक किसी भी कटौती को जोड़ने और सत्यापित करने की आवश्यकता है।

ध्यान दें: निर्धारण वर्ष 2025-26 से कटौती का दावा करने के लिए आपको कुछ अतिरिक्त जानकारी प्रदान करनी होगी।

धारा 80C

धारा 80 D

धारा 80DD

धारा 80U

धारा 80E

धारा 80GG

कृपया ध्यान दें:

1. यदि आपने पुरानी कर व्यवस्था का विकल्प नहीं चुना है, तो केवल धारा 80CCD (2) के तहत कटौती - टियर-1 एन.पी.एस. खाते में नियोक्ता का अंशदान और धारा 80CCH- अग्निवीर समग्र निधि में जमा राशि सक्षम होगी।

2. यदि करदाता पुरानी कर व्यवस्था चुन रहा है और धारा 80DD या 80U के तहत ऑटिज्म, सेरेब्रल पाल्सी या बहु विकलांगता के लिए कटौती का दावा कर रहा है तो विवरणी दाखिल करने से पहले फॉर्म 10-IA दाखिल करना अनिवार्य है।

3. यदि करदाता पुरानी कर व्यवस्था चुन रहा है और धारा 80GG के तहत कटौती का दावा कर रहा है तो विवरणी दाखिल करने से पहले फॉर्म 10BA दाखिल करना अनिवार्य है।

4. 80CCD(1) और 80CCD(1B) के तहत कटौती का दावा करने के लिए PRAN अनिवार्य है।

4.6 भुगतान किया हुआ कर

भुगतान किया हुआ कर अनुभाग में, आपको पूर्व वर्ष में आपके द्वारा भुगतान किए हुए करों को सत्यापित करने की आवश्यकता है। कर ब्यौरे में भुगतानकर्ता द्वारा प्रस्तुत वेतन/वेतन के अलावा टी.डी.एस., टी.सी.एस., अग्रिम कर और स्व-निर्धारण कर शामिल हैं।

4.7 कुल कर दायित्व

कुल कर देयता अनुभाग में, आप अपनी आय की संगणना, कर की संगणना, और कुल कर, उपकर और ब्याज देख सकेंगे। आपको कर की संगणना अनुभाग में पहले भरे गए अनुभागों के अनुसार अपने कर दायित्व ब्यौरों की जाँच करनी होगी।

5. आई.टी.आर. 4 को कैसे एक्सेस और सबमिट करें

आप निम्नलिखित विधियों से अपना ITR दाखिल कर सकते हैं:

- ऑनलाइन मोड - ई-फ़ाईलिंग पोर्टल के माध्यम से

- ऑफ़लाइन तरीके - ऑफ़लाइन उपयोगिता या एक्सेल उपयोगिता के माध्यम से

ऑनलाइन मोड के माध्यम से आई.टी.आर. फ़ाइल करने और सबमिट करने के लिए नीचे दिए गए चरणों का अनुसरण करें:

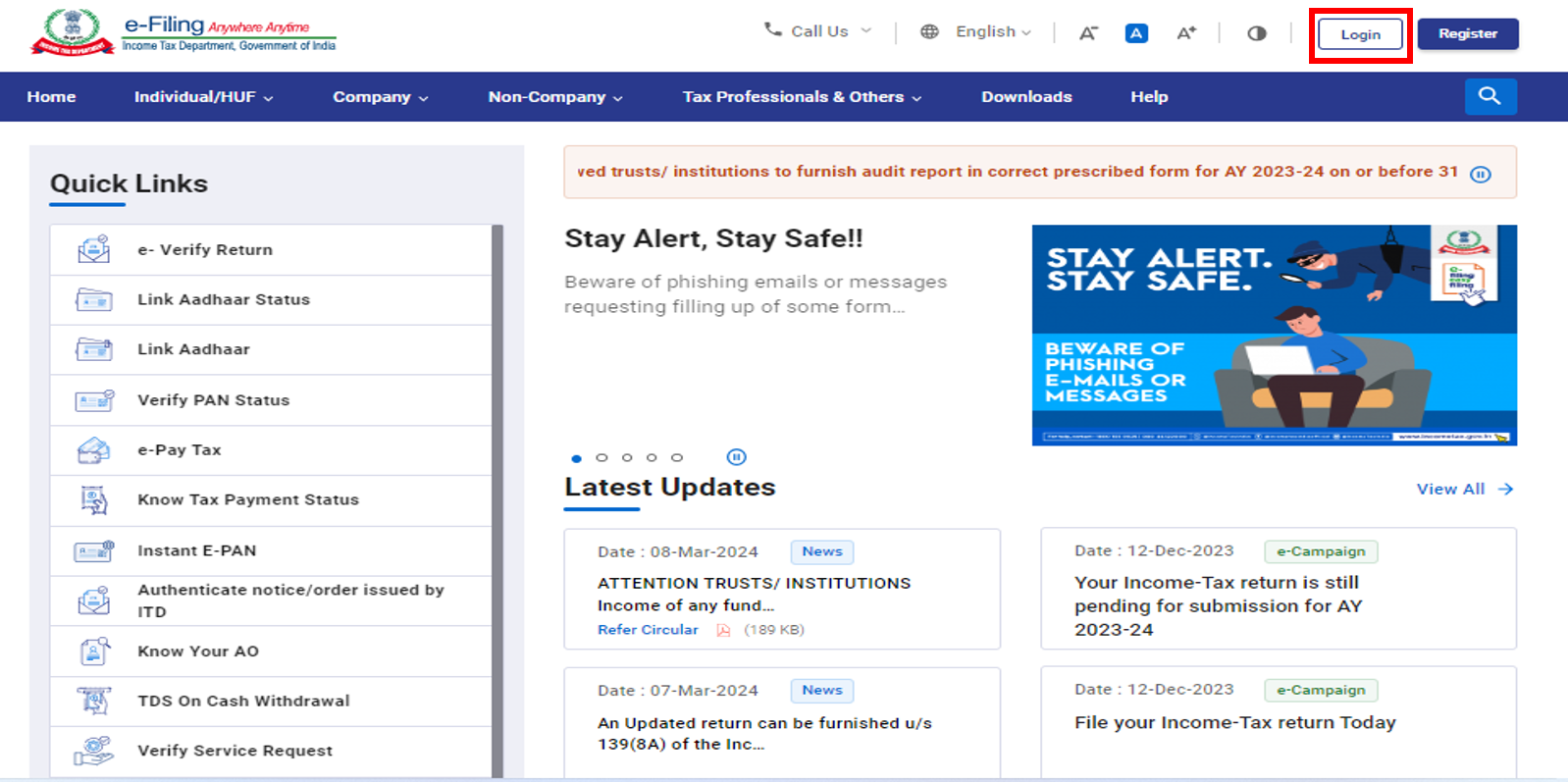

चरण 1: अपने उपयोगकर्ता आई.डी. और पासवर्ड का उपयोग करके ई-फ़ाईलिंग पोर्टल पर लॉगइन करें।

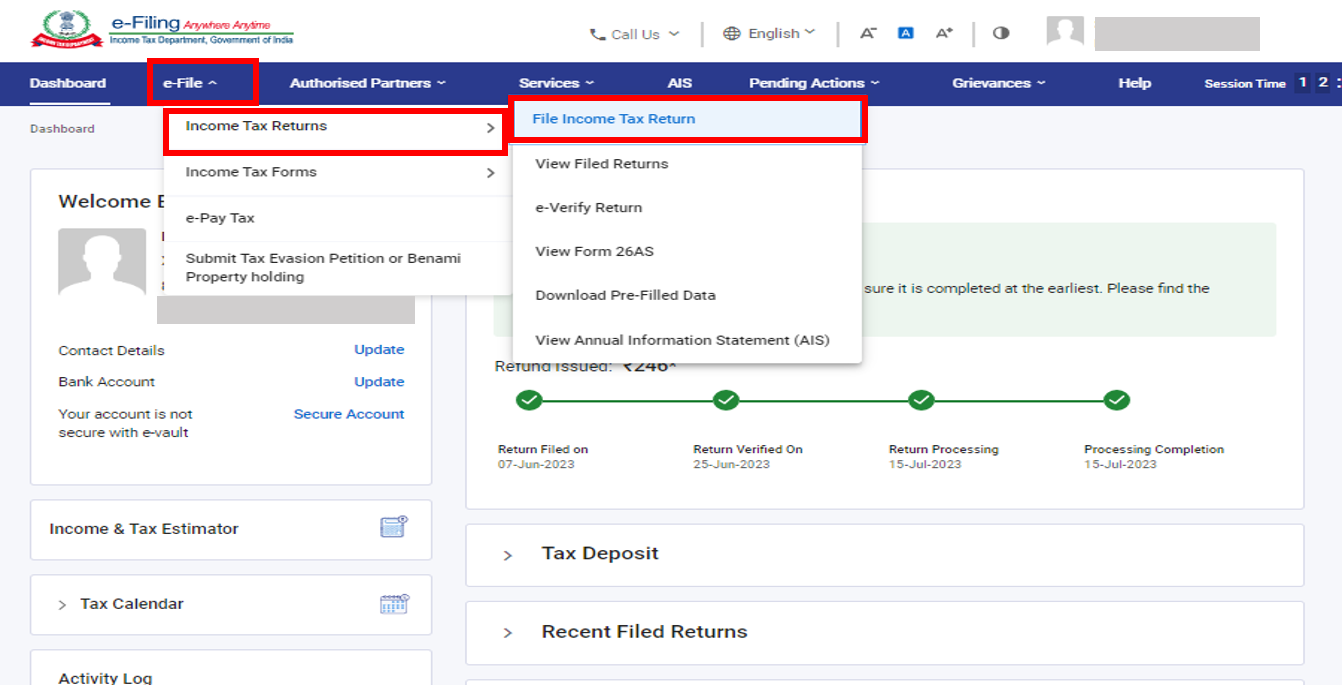

चरण 2: अपने डैशबोर्ड पर, ई-फ़ाइल > आयकर विवरणी > आयकर विवरणी फ़ाइल करें पर क्लिक करें।

चरण 3: निर्धारण वर्ष 2025-26 और फाइलिंग का तरीका ऑनलाइन चुनें और जारी रखें पर क्लिक करें।

चरण 4: यदि आपने पहले ही आयकर विवरणी भर दी है और यह जमा करने के लिए लंबित है, तो फाइलिंग फिर से शुरू करें पर क्लिक करें। अगर आप सहेजे गए रिटर्न को त्यक्त करना चाहते हैं और नए तरीके से रिटर्न दाखिल करना चाहते हैं, तो नए सिरे से फ़ाईलिंग पर क्लिक करें।

चरण 5: आपके लिए लागू स्थिति का चयन करें और आगे बढ़ने के लिए जारी रखें पर क्लिक करें।

चरण 6: ड्रॉपडाउन से लागू आयकर विवरणी का चयन करें और आई.टी.आर.-4 के साथ आगे बढ़ें पर क्लिक करें।

चरण 7: एक बार जब आप अपने लिए लागू आई.टी.आर. का चयन कर लें, तो आवश्यक दस्तावेजों की सूची नोट करें और 'चलिए शुरू करें' पर क्लिक करें।

चरण 8: आई.टी.आर. दाखिल करने के कारण के संबंध में आपके लिए लागू चेकबॉक्स का चयन करें और जारी रखें पर क्लिक करें।

चरण 9: आपके पूर्व भरे आंकड़े देखें और ज़रूरत हो, तो बदलाव करें। शेष / अतिरिक्त डेटा दर्ज करें (यदि आवश्यक हो) और प्रत्येक अनुभाग के अंत में पुष्टि करें पर क्लिक करें।

कृपया ध्यान दें:

वित्त (सं. 2) अधिनियम, 2024 में धारा 115BAC(1A) को शामिल किया गया है, ताकि नई कर व्यवस्था को करदाता के लिए डिफ़ॉल्ट कर व्यवस्था बनाया जा सके, जो कि एक व्यक्ति, एच.यू.एफ., ए.ओ.पी. (सहकारी समिति के अलावा), बी.ओ.आई. चाहे निगमित हो या नहीं हो, या एक कृत्रिम न्यायिक व्यक्ति हो। यदि कोई करदाता नई कर व्यवस्था के अनुसार कर का भुगतान नहीं करना चाहता है, तो उसे स्पष्ट रूप से इससे बाहर निकलना होगा और पुरानी कर व्यवस्था के तहत कर चुकाने का विकल्प चुनना होगा।

किसी कारोबार या व्यवसाय से आय प्राप्त करने वाला करदाता नई कर व्यवस्था से बाहर निकल सकता है और किसी सुसंगत वर्ष के लिए पुरानी कर व्यवस्था में प्रवेश कर सकता है। हालाँकि, उसे धारा 139(1) के तहत आयकर विवरणी दाखिल करने की नियत तिथि को या उससे पहले फॉर्म संख्या 10-IEA में इस विकल्प का प्रयोग करना होगा।

कृपया ध्यान दें:

- यदि आपने निर्धारण वर्ष 2024-25 में नई कर व्यवस्था से बाहर निकलने का विकल्प चुना है: “हाँ, नहीं या लागू नहीं” चुनें। यदि 'हाँ' चुना गया है, तो दाखिल किए गए फॉर्म 10-IEA की फाइलिंग की तिथि और पावती संख्या दर्ज करें।

- यदि आपने निर्धारण वर्ष 2024-25 के लिए 'नहीं' या 'लागू नहीं' चुना है और वर्तमान निर्धारण वर्ष 2025-26 के लिए नई कर व्यवस्था से बाहर निकलना चाहते हैं: “हाँ” चुनें, अन्यथा “नहीं” चुनें यदि 'हाँ' चुना गया है, तो दाखिल किए गए फॉर्म 10-IEA की फाइलिंग की तिथि और पावती संख्या दर्ज करें।

चरण 10: विभिन्न वर्गों में अपनी आय और कटौती का ब्यौरा दर्ज़ करें। प्रारूप के सभी अनुभागों को पूरा करने और पुष्टि करने के बाद, आगे बढ़ें पर क्लिक करें।

चरण 11: यदि कोई कर देयता है

आपके द्वारा उपलब्ध कराए गए ब्यौरे के आधार पर आपकी कर संगणना का सारांश दिखाया जाएगा। यदि संगणना के आधार पर देय कर दायित्व है, तो आपको पेज के निचले भाग में अभी भुगतान करें और बाद में भुगतान करें विकल्प मिलेंगे। यह सिफारिश की जाती है कि आप अभी भुगतान करें विकल्प का उपयोग करें।

चरण 11a(i): यदि आप “अभी भुगतान करें” पर क्लिक करते हैं तो आपको ई-भुगतान कर सेवा पर पुनः निर्देशित किया जाएगा। जारी रखें पर क्लिक करें।

- ध्यान दें: जारी रखें पर क्लिक करने के बाद आपको कर भुगतान करने के लिए पोर्टल पर ई-पे टैक्स पेज पर ले जाया जाएगा। अधिक जानने के लिए ई-भुगतान कर उपयोगकर्ता नियमावली देखें।

चरण 11a(ii): ई-फाइलिंग पोर्टल के माध्यम से सफ़लतापूर्वक भुगतान के बाद, एक सफलता संदेश प्रदर्शित होता है। आई.टी.आर. दाखिल करने के लिए विवरणी फाइलिंग पर वापस जाएं पर क्लिक करें।

- अगर आप बाद में चुकाएं चुनते हैं, तो आप आयकर रिटर्न भरने के बाद भुगतान करते हैं लेकिन, इसमें डिफ़ॉल्ट रूप में आपको निर्धारती माने जाने का जोखिम है, ऐसे में आप पर देय कर पर ब्याज भुगतान करने की ज़िम्मेदारी आ सकती है।

चरण 12: यदि कोई कर दायित्व नहीं है (कोई मांग नहीं / कोई प्रतिदाय नहीं) या यदि आप प्रतिदाय के लिए पात्र हैं

विवरणी का पूर्वावलोकन करें पर क्लिक करें। यदि कोई कर दायित्व देय नहीं है, या कर संगणना के आधार पर प्रतिदाय है, तो आपको पूर्वावलोकन और अपनी विवरणी जमा करें पेज पर ले जाया जाएगा।

चरण 13: पूर्वावलोकन और अपनी विवरणी जमा करें पेज पर क्लिक करने पर, स्थान, नाम और अन्य ब्यौरे स्वतः भर जाएंगे, फिर घोषणा चेकबॉक्स का चयन करें और विधिमान्यकरण के लिए आगे बढ़ें पर क्लिक करें

ध्यान दें: यदि आपने अपनी विवरणी तैयार करने में कर विवरणी तैयार करने वाले या TRP को शामिल नहीं किया है, तो आप TRP से संबंधित टेक्स्टबॉक्स को खाली छोड़ सकते हैं।

चरण 14: आंतरिक विधिमान्यकरण सफल होने पर, पूर्वावलोकन पर क्लिक करें।

ध्यान दें: यदि आपको आपकी विवरणी में त्रुटियों की सूची दिखाई जाती है, तो आपको त्रुटियों को ठीक करने के लिए फॉर्म पर वापस जाना होगा। यदि कोई त्रुटि नहीं है, तो आप अपनी विवरणी का पूर्वावलोकन कर सकते हैं।

चरण 15: विवरणी पेज के पूर्वावलोकन पर विधिमान्यकरण के लिए आगे बढ़ें पर क्लिक करें।

चरण 16: विधिमान्यकरण हो जाने पर, सत्यापन के लिए आगे बढ़ें पर क्लिक करें।

ध्यान दें: यदि आपकी विवरणी में कोई विधिमान्यकरण संबंधी त्रुटि होगी तो उसकी सूची आपको दिखा दी जाएगी। त्रुटि को ठीक करने के लिए आपको प्रारूप पर वापस जाना होगा। अगर प्रारूप में कोई त्रुटि नहीं है, तो अपने रिटर्न के ई-सत्यापन के लिए क्लिक कर आगे बढ़ सकते हैं सत्यापन के लिए आगे बढ़ें।

चरण 17: अपना सत्यापन पूर्ण करें पेज पर, अपना पसंदीदा विकल्प चुनें और जारी रखें पर क्लिक करें।

अपनी विवरणी को सत्यापित करना अनिवार्य है, और ई-सत्यापन (अनुशंसित विकल्प - अभी ई-सत्यापन करें) आपके आई.टी.आर. को सत्यापित करने का सबसे आसान तरीका है - यह स्पीड पोस्ट द्वारा सी.पी.सी. को हस्ताक्षरित भौतिक आई.टी.आर.-V भेजने की तुलना में त्वरित, कागज रहित और अधिक सुरक्षित है।

ध्यान दें: अगर आप ई-सत्यापन बाद में चुनते हैं, तो भी आप अपना रिटर्न जमा कर सकते हैं। हालांकि, आपको नियम के तहत आईटीआर दाखिल करने के 30 दिन के अंदर ही रिटर्न का सत्यापन करना होगा।

चरण 18: ई-सत्यापन पेज पर, वह विकल्प चुनें जिसके माध्यम से आप विवरणी को ई-सत्यापित करना चाहते हैं और जारी रखें पर क्लिक करें।

ध्यान दें:

- अधिक जानकारी के लिए ई-सत्यापन कैसे करें उपयोगकर्ता पुस्तिका देखें।

- यदि आप आई.टी.आर.-V के माध्यम से सत्यापन का चयन करते हैं, तो आपको अपने आई.टी.आर.-V की हस्ताक्षरित भौतिक प्रति 30 दिनों के भीतर स्पीड पोस्ट द्वारा केंद्रीकृत प्रसंस्करण केंद्र, आयकर विभाग, बेंगलुरु 560500 को भेजनी होगी।

- कृपया सुनिश्चित करें कि आपके पास पूर्व-सत्यापित बैंक खाता हो, ताकि संदेय आपके जमा बैंक खाते में आसानी से भेजा जा सके।

- अधिक जानकारी के लिए मेरा बैंक खाता उपयोगकर्ता पुस्तिका देखें।

कृपया ध्यान दें: 2024 दिनांक 31/03/2024 की अधिसूचना संख्या 2 के अनुसार-

- जहां आयकर विवरणी को अपलोड कर दिया जाता है और ई-सत्यापन/आई.टी.आर.V अपलोड करने के 30 दिनों के भीतर प्रस्तुत किया जाता है – ऐसे मामलों में आयकर विवरणी को अपलोड करने की तिथि को आयकर विवरणी प्रस्तुत करने की तिथि माना जाएगा।

- जहां आयकर विवरणी अपलोड को कर दिया जाता है लेकिन ई-सत्यापन या आई.टी.आर.-V अपलोड करने के 30 दिनों के बाद प्रस्तुत किया जाता है – ऐसे मामलों में ई-सत्यापन / आई.टी.आर.-V जमा करने की तिथि को आयकर विवरणी प्रस्तुत करने की तिथि के रूप में माना जाएगा और अधिनियम के तहत विवरणी विलम्ब से फ़ाइल करने के सभी परिणाम, जहां लागू हो, लागू होंगे।

- निर्धारित प्रारूप में और निर्धारित तरीके से विधिवत सत्यापित आई.टी.आर.-V केवल साधारण या स्पीड पोस्ट या किसी अन्य माध्यम से निम्नलिखित पते पर भेजा जाएगा:

केंद्रीकृत प्रसंस्करण केंद्र, आयकर विभाग, बेंगलुरु - 560500, कर्नाटक।

- आयकर विवरणी अपलोड करने की तिथि से 30 दिनों की अवधि के निर्धारण के प्रयोजनार्थ वह तिथि मानी जाएगी जिस दिन विधिवत् सत्यापित आई.टी.आर.-V सी.पी.सी. में प्राप्त होगी।

- यह भी स्पष्ट किया जाता है कि यदि आयकर विवरणी को अपलोड करने के बाद निर्दिष्ट समय सीमा के भीतर सत्यापित नहीं किया जाता है तो ऐसी विवरणी को अमान्य माना जाएगा।

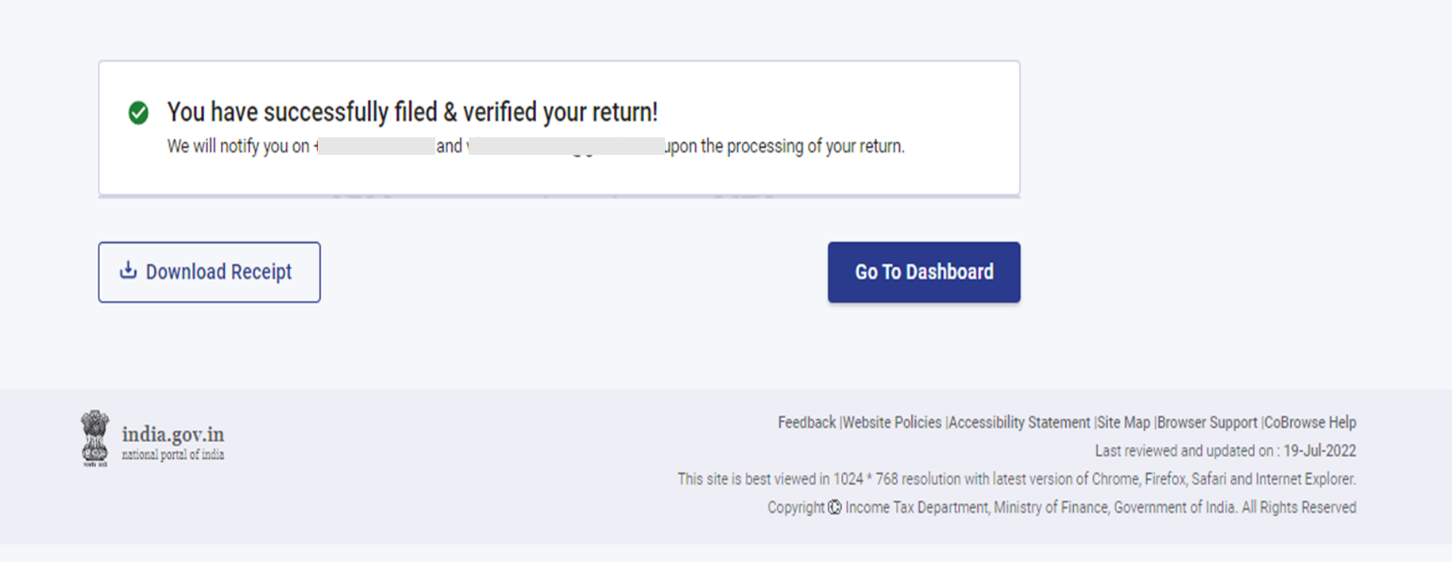

एक बार जब आप अपनी विवरणी को ई-वेरिफ़ाई कर लेते हैं, तो लेन-देन आई.डी. और पावती संख्या के साथ एक सफलता संदेश प्रदर्शित होता है। आपको ई-फ़ाइलिंग पोर्टल पर पंजीकृत अपने मोबाइल नंबर और ईमेल आई.डी. पर एक पुष्टिकरण संदेश भी प्राप्त होगा।