-

अवलोकन

आई.टी.आर.-2 की प्री-फिलिंग और फ़ाइलिंग सेवा ई-फ़ाइलिंग पोर्टल पर पंजीकृत उपयोगकर्ताओं के लिए उपलब्ध है। यह सेवा व्यक्तिगत करदाताओं और एच.यू.एफ. को ई-फ़ाइलिंग पोर्टल के माध्यम से आई.टी.आर.-2 फ़ाइल करने में सक्षम बनाती है।यह उपयोगकर्ता नियमावली ऑनलाइन माध्यम से आई.टी.आर.-1 फ़ाइल करने की प्रक्रिया को कवर करती है।

-

इस सेवा का लाभ उठाने के लिए आवश्यक शर्तें

|

सामान्य |

|

|

अन्य |

|

-

फ़ॉर्म पर एक नजर

आई.टी.आर.-2 में निम्नलिखित अनुभाग हैं जिन्हें आपको फ़ॉर्म जमा करने से पहले भरना होगा, एक सारांश खंड जहां आप अपनी कर संगणना की समीक्षा करते हैं और कर का भुगतान करते हैं और अंत में सत्यापन के लिए विवरणी जमा करते हैं:

-

- भाग A सामान्य

- अनुसूची वेतन

- अनुसूची गृह संपत्ति

- अनुसूची पूँजी अभिलाभ

- अनुसूची 112A और अनुसूची-115AD(1)(iii) परन्तुक

- अनुसूची अन्य स्रोत

- अनुसूची CYLA

- अनुसूची BFLA

- अनुसूची CFL

- अनुसूची 80 D, अनुसूची 80 DD, अनुसूची 80 U

- अनुसूची VI-A

- अनुसूची 80G और अनुसूची 80GGA

- अनुसूची AMT

- अनुसूची AMTC

- अनुसूची SPI

- अनुसूची SI

- अनुसूची EI

- अनुसूची PTI

- अनुसूची FSI

- अनुसूची TR

- अनुसूची FA

- अनुसूची 5A

- अनुसूची AL

- अनुसूची VDA

- अनुसूची: ई.एस.ओ.पी. पर कर स्थगित

- भाग B – कुल आय (टी.आई.)

- कर का भुगतान किया गया

- भाग B-TTI

- सत्यापन

3.1 भाग A सामान्य

आई.टी.आर. के खंड भाग A सामान्य में, आपको अपने ई-फ़ाइलिंग प्रोफ़ाइल में पहले से भरे हुए डेटा को सत्यापित करना होगा। आप प्रारूप से सीधे अपने कुछ निजी आंकड़े नहीं बदल सकते हैं। हालाँकि, अपनी ई-फ़ाइलिंग प्रोफ़ाइल में जाकर आवश्यक बदलाव कर सकते हैं।

आप प्रारूप में अपनी संपर्क जानकारी, फ़ाइल की स्थिति, घर का पता और बैंक विवरण आदि संपादित कर सकते हैं।

व्यक्तिगत जानकारी

संपर्क ब्यौरा

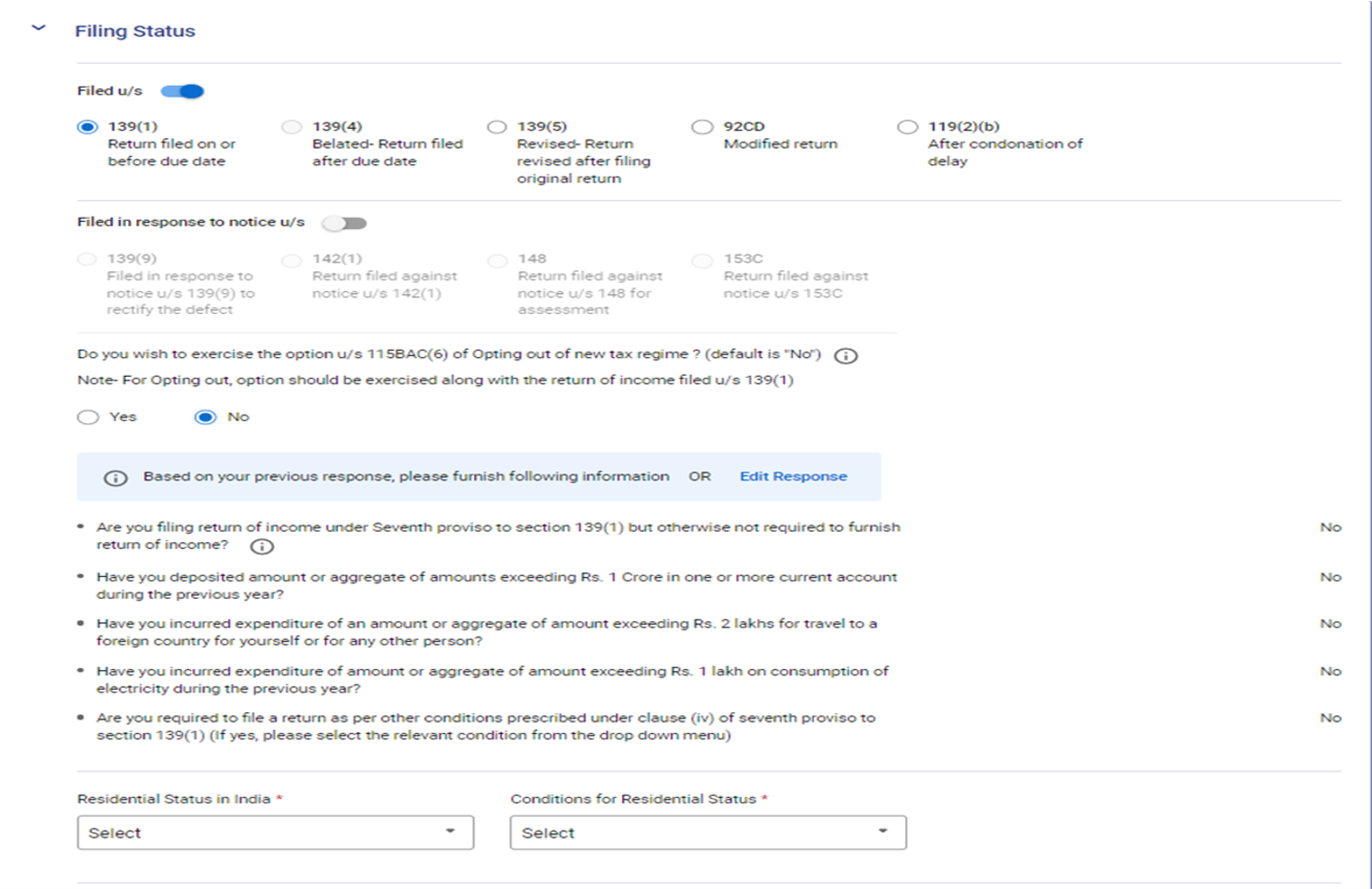

फ़ाइलिंग की स्थिति

नोट: फ़ाइलिंग अनुभाग में सुसंगत धाराएं [139(1) या 139(4) या 139(5)] स्वचालित रूप से चयनित हो जाएंगी। निर्धारण वर्ष 2024-25 के लिए नई कर व्यवस्था डिफ़ॉल्ट कर व्यवस्था है और प्रश्न “क्या आप धारा 115BAC(6) के तहत नई कर व्यवस्था से बाहर निकलने का विकल्प चुनना चाहते हैं?” के लिए स्वचालित रूप से नहीं का चयन किया जाएगा।

यदि आप नई कर व्यवस्था से बाहर निकलना चाहते हैं तो “हाँ” का चयन करें।

ड्रॉप-डाउन मेन्यू से भारत में आवासीय स्थिति और आवासीय स्थिति के लिए शर्तें चुनें।

ध्यान दें:

वित्त अधिनियम 2023 ने धारा 115BAC के प्रावधानों में संशोधन किया है, ताकि इसे व्यक्ति और एच.यू.एफ. के लिए डिफ़ॉल्ट कर व्यवस्था बनाया जा सके। यदि कोई निर्धारिती नई कर व्यवस्था के अनुसार कर का भुगतान नहीं करना चाहता है, तो उसे स्पष्ट रूप से इससे बाहर निकलना होगा तथा पुरानी कर व्यवस्था के तहत कर चुकाने का विकल्प चुनना होगा।

किसी कारोबार या व्यवसाय से आय प्राप्त करने वाला करदाता नई कर व्यवस्था से बाहर निकल सकता है और किसी प्रासंगिक वर्ष के लिए पुरानी कर व्यवस्था में परिवर्तित हो सकता है। हालाँकि, उसे धारा 139(1) के तहत आयकर विवरणी फ़ाइल करने की नियत तिथि को या उससे पहले फ़ॉर्म संख्या 10-IEA में इस विकल्प का प्रयोग करना होगा।

बैंक का विवरण

3.2 अनुसूची वेतन

अनुसूची वेतनमें, आपको वेतन/पेंशन, छूट प्राप्त भत्ते और धारा 16 के तहत कटौतियों से अपनी आय के ब्योरे की समीक्षा/प्रविष्ट/संपादित करने की आवश्यकता है।

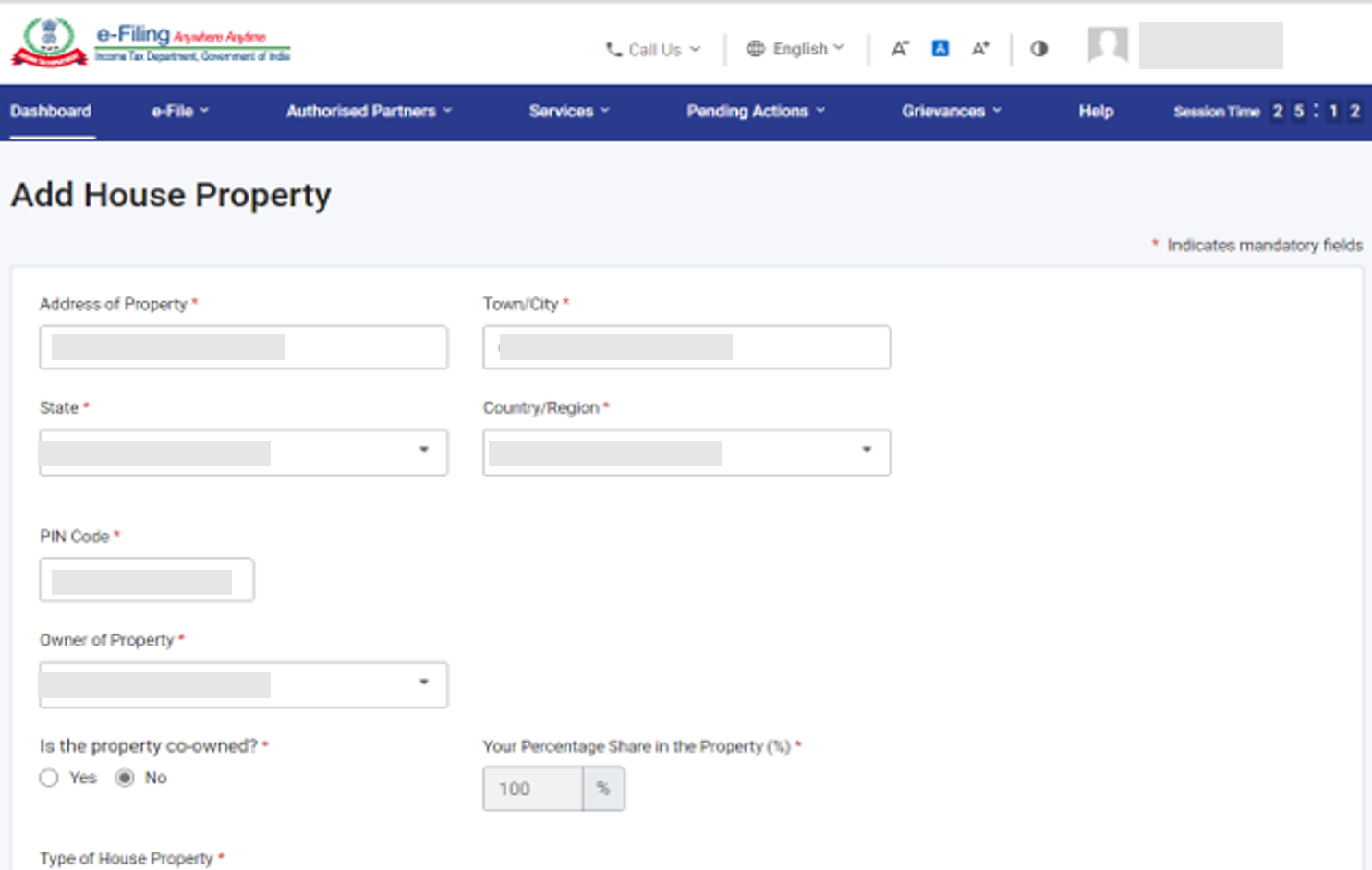

3.3 अनुसूची गृह संपत्ति

अनुसूची गृह संपत्तिमें, आपको गृह संपत्ति (स्व-व्यस्त वाली, किराए पर दी गई, या किराए पर मान्य) से संबंधित ब्योरे की समीक्षा / प्रविष्टि / संपादित करने की आवश्यकता है। विवरण में सह-स्वामी का ब्यौरा, किरायेदार का ब्यौरा, किराया, ब्याज, पास थ्रू आय शामिल है।

3.4 अनुसूची CG - पूँजी अभिलाभ

विभिन्न प्रकार की पूंजीगत परिसंपत्तियों की बिक्री/हस्तांतरण से उत्पन्न पूँजी अभिलाभ को अलग कर दिया गया है। ऐसे मामले में जहाँ पूँजीगत अभिलाभ, एक ही प्रकार की एक से अधिक पूंजीगत परिसंपत्ति की बिक्री या स्थानांतरण से होता हो, वहाँ कृपया एक जैसी सभी ऐसी पूंजीगत परिसंपत्तियों के संदर्भ में पूँजीगत अभिलाभों की समेकित गणना करें। लेकिन, भूमि / भवन के स्थानांतरण मामले में, प्रत्येक भूमि / भवन के लिए अलग संगणना अनिवार्य है। अनुसूची पूँजी अभिलाभ में, आपको अपने स्वामित्व वाली सभी प्रकार की पूंजीगत परिसंपत्तियों के लिए अल्पकालिक और दीर्घकालिक पूँजी अभिलाभ/हानि का ब्यौरा दर्ज करना होगा।

3.5 अनुसूची 112A और अनुसूची-115AD(1)(iii) परन्तुक

- अनुसूची 112A में, आपको किसी कंपनी, इक्विटी-उन्मुख फंड या किसी व्यवसायिक ट्रस्ट की इकाई के इक्विटी शेयरों की बिक्री के बारे में ब्योरे की समीक्षा/प्रविष्टी/संपादित करने की आवश्यकता ह, जिस पर एस.टी.टी. का भुगतान किया जाता है।

- अनुसूची 115AD (1)(iii) परन्तुक में अनुसूची 112A के समान ब्यौरा दर्ज करना शामिल है, लेकिन यह एफ.आई.आई. पर लागू है।

(व्यक्तिगत जानकारी फ़ाइलिंग अनुभाग में एक नया फ़ील्ड डाला गया है - क्या आप एक एफ.पी.आई. हैं? यदि हाँ, तो सेबी पंजीकरण संख्या उपलब्ध कराएं। यदि करदाता ने हाँ का चयन किया है, तो अनुसूची 115AD सक्षम होनी चाहिए।)

टिप्पणी: यदि शेयर 31 जनवरी 2018 को या उससे पहले खरीदे जाते हैं, तो अनुसूची 112A और अनुसूची-115AD(1)(iii) परन्तुक के तहत प्रत्येक हस्तांतरण का प्रतिभूति पत्र-वार ब्यौरा दर्ज करना अनिवार्य है।

3.6 अनुसूची VDA

आभासी डिजिटल परिसंपत्ति अनुसूचीमें, आपको प्रत्येक लेन-देन के लिए आभासी डिजिटल परिसंपत्ति के अंतरण से होने वाली आय को जोड़ना होगा। इसकी आय अनुसूची CG में क्रम संख्या C2 में स्वतः दर्ज हो जाती है)

3.7 ई.एस.ओ.पी. पर कर स्थगित

ई.एस.ओ.पी. अनुसूची पर कर स्थगित में, आपको नियोक्ता से प्राप्त धारा 17(2)(vi) में निर्दिष्ट अनुलाभों पर आय से संबंधित कर स्थगित से संबंधित जानकारी प्रस्तुत करने की आवश्यकता है, जो धारा 80-IAC में संदर्भित एक योग्य स्टार्ट-अप है।

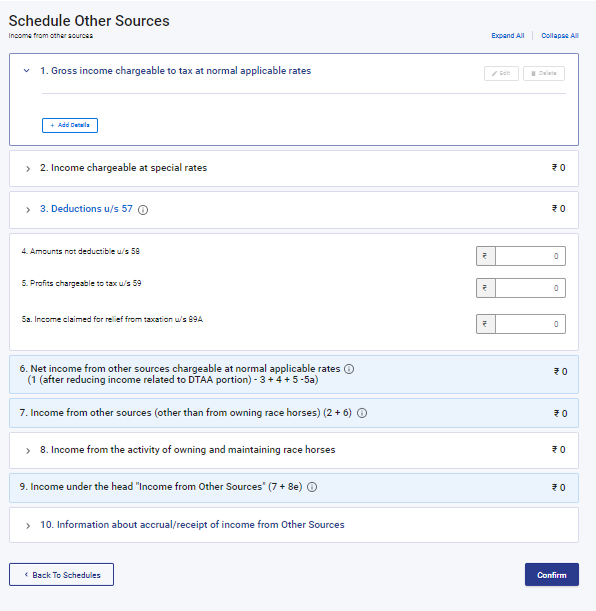

3.8 अनुसूची अन्य स्रोत

अनुसूची अन्य स्रोतों में, आपको अन्य स्रोतों से प्राप्त अपनी समस्त आय के ब्योरे की समीक्षा/प्रविष्ट/संपादित करने की आवश्यकता है, जिसमें विशेष दरों पर प्राप्त आय, धारा 57 के तहत कटौती तथा रेस के घोड़ों से प्राप्त आय शामिल है (परन्तु इन्हीं तक सीमित नहीं)।

3.9 अनुसूची चालू वर्ष का हानि समायोजन (सी.वाई.एल.ए.)

अनुसूची चालू वर्ष का हानि समायोजन (सी.वाई.एल.ए.) में, आप चालू वर्ष की हानि के समायोजन के बाद आय का ब्यौरा देख सकेंगे। शेष नुकसान को अगले वर्षों में अग्रानीत करने की अनुमति मिल जाती है. इससे आने वाले वर्षों में CFL अग्रेषित किया जा सकता है।

3.10 अनुसूची अग्रनीत हानि समायोजन (बी.एफ.एल.ए.)

अनुसूची अग्रनीत हानि समायोजन (बी.एफ.एल.ए.) में, आप पूर्व के वर्षों की अग्रनीत हानियों के समायोजन के बाद आय का ब्यौरा देख सकते हैं।

3.11 अनुसूची अग्रानीत हानियाँ (सी.एफ.एल.)

अनुसूची अग्रानीत हानियाँ (सी.एफ.एल.) में, आप भविष्य के वर्षों में अग्रानीत हानि का ब्यौरा देख सकते हैं।

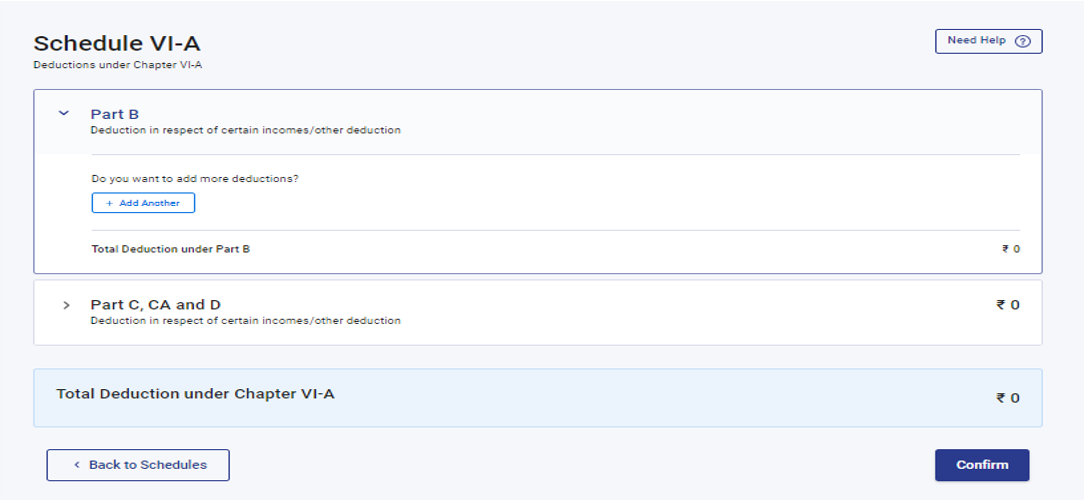

3.12 अनुसूची VI-A

अनुसूची VI-A में, आपको आयकर अधिनियम की धारा 80 - भाग B, C, CA और D (नीचे निर्दिष्ट उपधाराएं) के तहत दावा करने के लिए आवश्यक किसी भी कटौती को जोड़ने और सत्यापित करने की आवश्यकता है।

भाग B- कुछ भुगतान के संबंध में कटौती

भाग C, CA, और D – अन्य आय/अन्य कटौतियों के संबंध में कटौती

कृपया ध्यान दें: डिफ़ॉल्ट व्यवस्था नई कर व्यवस्था है। यदि आपने पुरानी कर व्यवस्था का विकल्प नहीं चुना है, तो केवल धारा 80CCD (2) के तहत कटौती - टियर-1 एन.पी.एस. खाते में नियोक्ता का अंशदान और धारा 80CCH - अग्निवीर समग्र निधि में जमा राशि सक्षम होगी।

जब आप नई कर व्यवस्था से बाहर निकल जाते हैं, तो आपको अपने लिए लागू कटौतियों का ब्यौरा जोड़ने की आवश्यकता है।

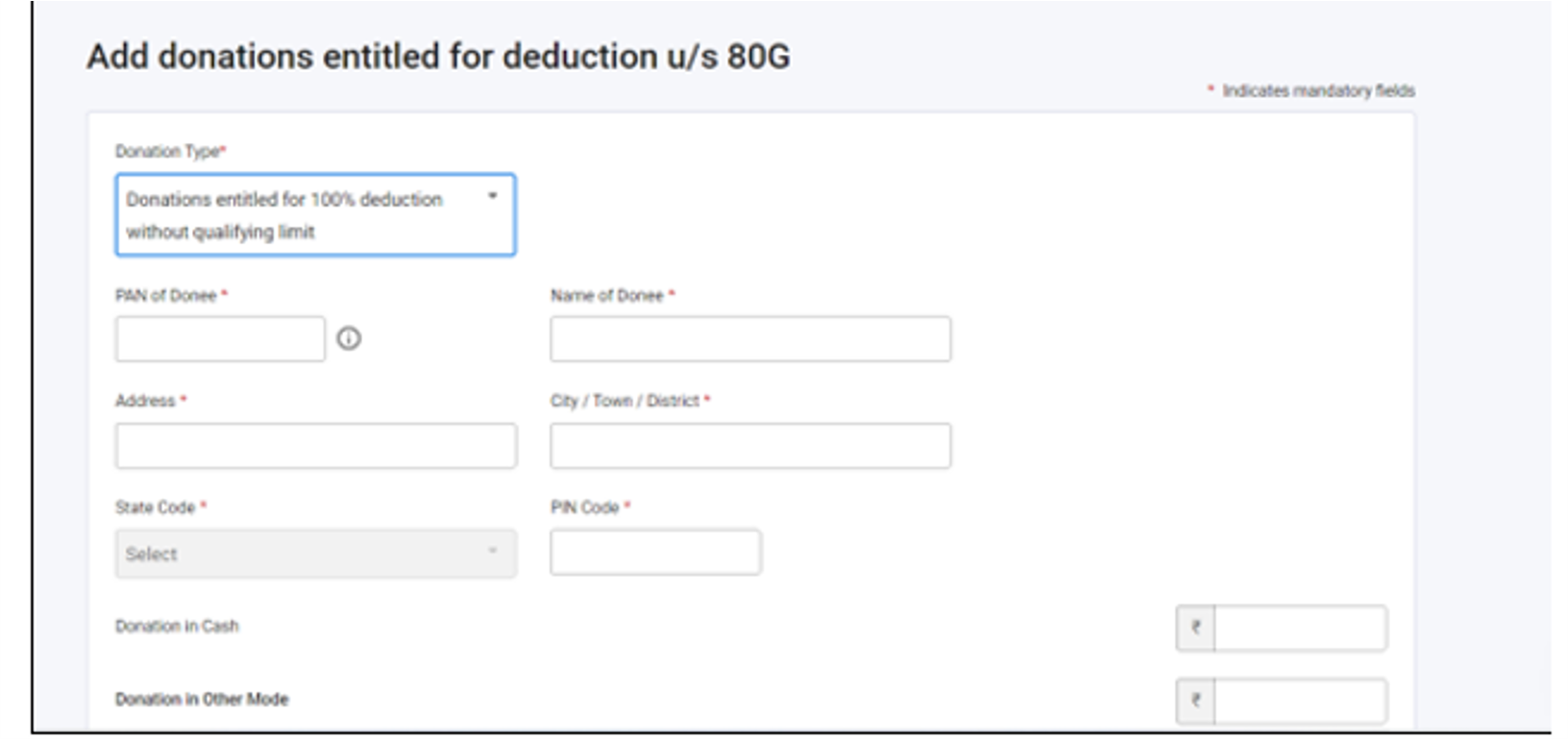

3.13 अनुसूची 80G और अनुसूची 80GGA

अनुसूची 80G और अनुसूची 80GGA में, आपको धारा 80G और धारा 80GGA के तहत कटौती के लिए पात्र दान का ब्यौरा प्रदान करने की आवश्यकता है।

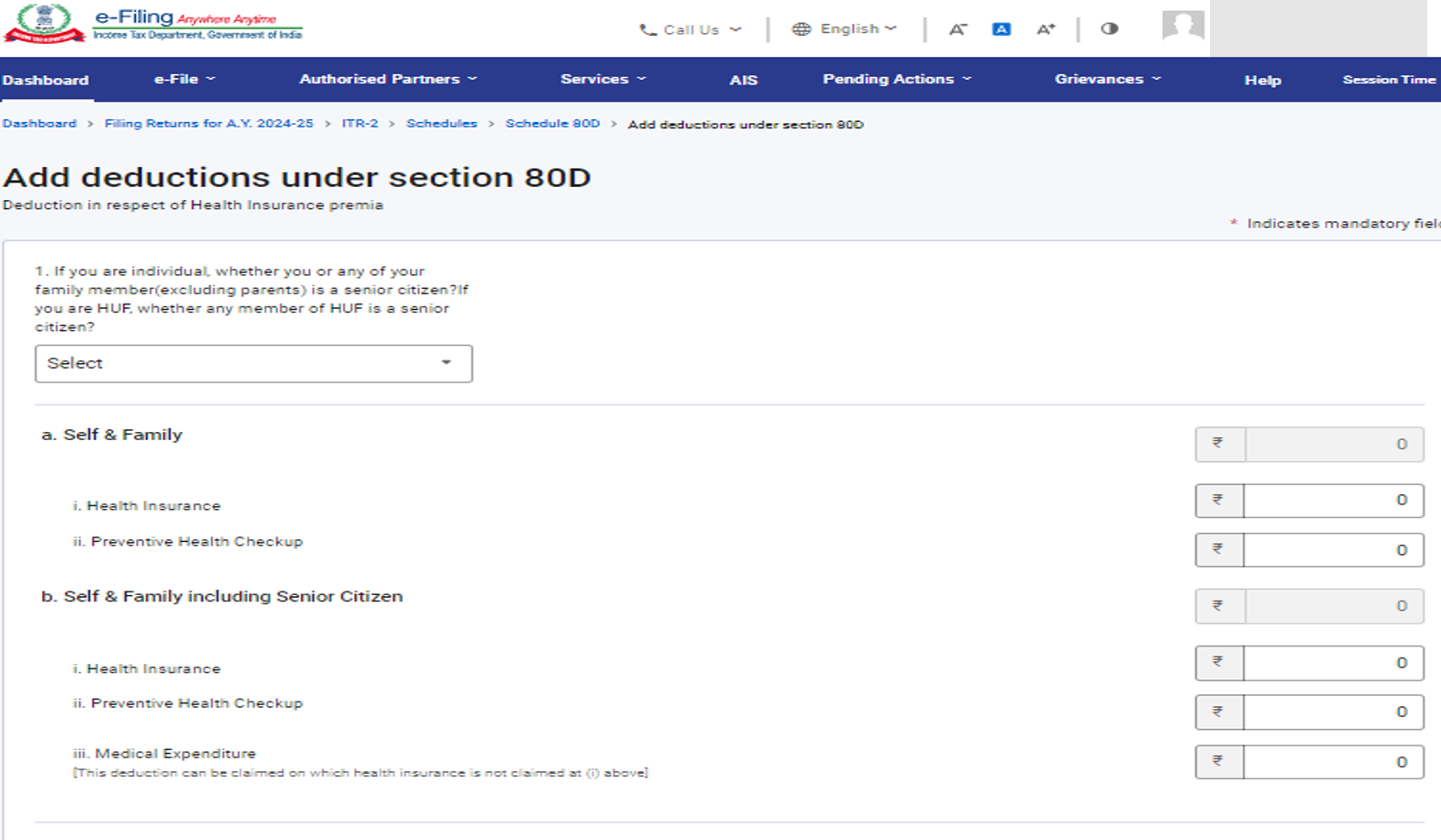

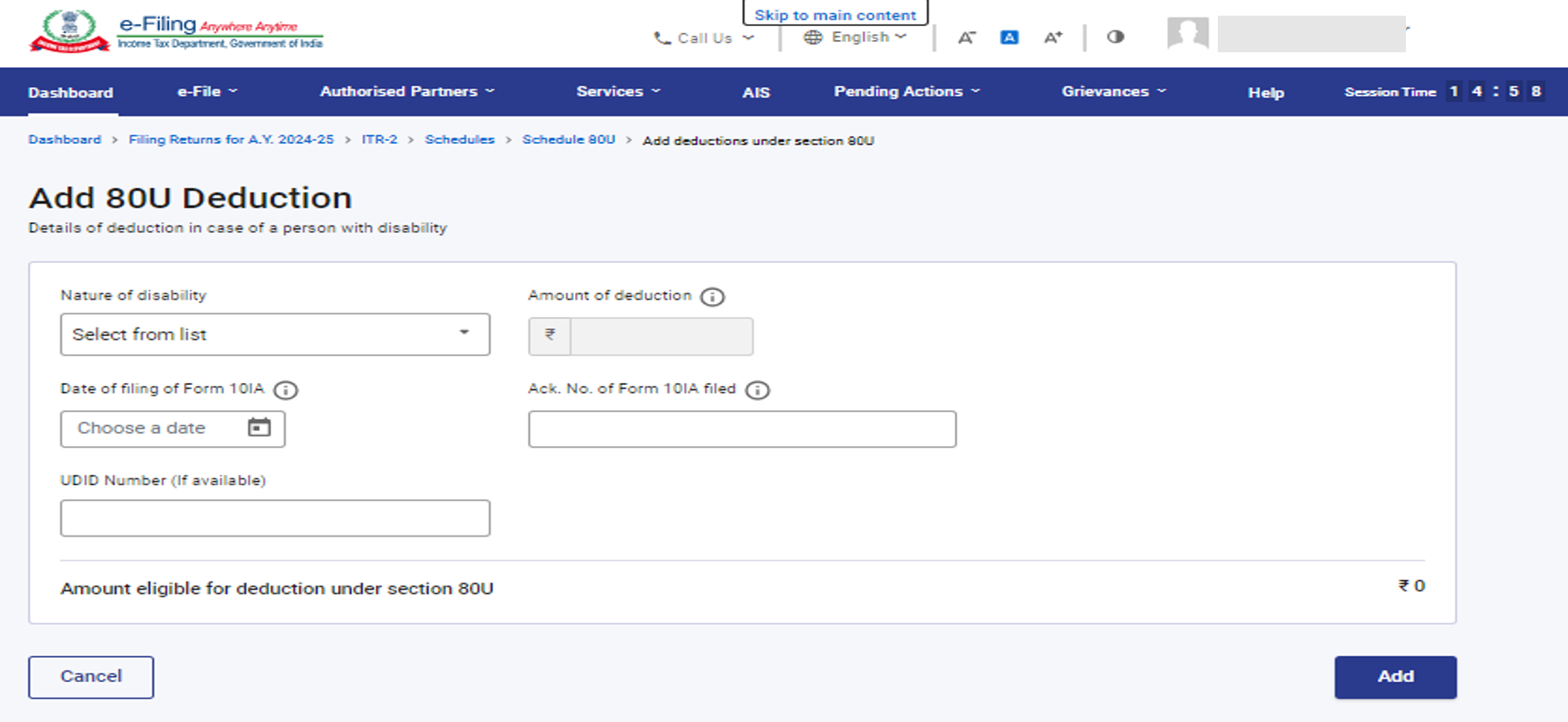

3.13 अनुसूची 80D, अनुसूची 80 DD और अनुसूची U

अनुसूची 80D में आपको चिकित्सा बीमा प्रीमियम और/या निवारक स्वास्थ्य जांच के लिए भुगतान की गई राशि का ब्यौरा प्रदान करने की आवश्यकता है।

अनुसूची 80DD में आपको आश्रित, जो विकलांग व्यक्ति है, के चिकित्सीय उपचार सहित भरण-पोषण के संबंध में कटौती का ब्यौरा प्रदान करने की आवश्यकता है।

अनुसूची 80U में आपको विकलांग व्यक्ति के मामले में कटौती का ब्यौरा प्रदान करने की आवश्यकता है

टिप्पणी: ऑटिज्म, सेरेब्रल पाल्सी या बहु विकलांगता से पीड़ित व्यक्तियों को धारा 80DD और 80U के तहत कटौती का दावा करने के लिए आयकर नियम, 1962 के नियम 11A के उपनियम (2) के अनुसार फ़ॉर्म 10-IA फ़ाइल करना अनिवार्य है।

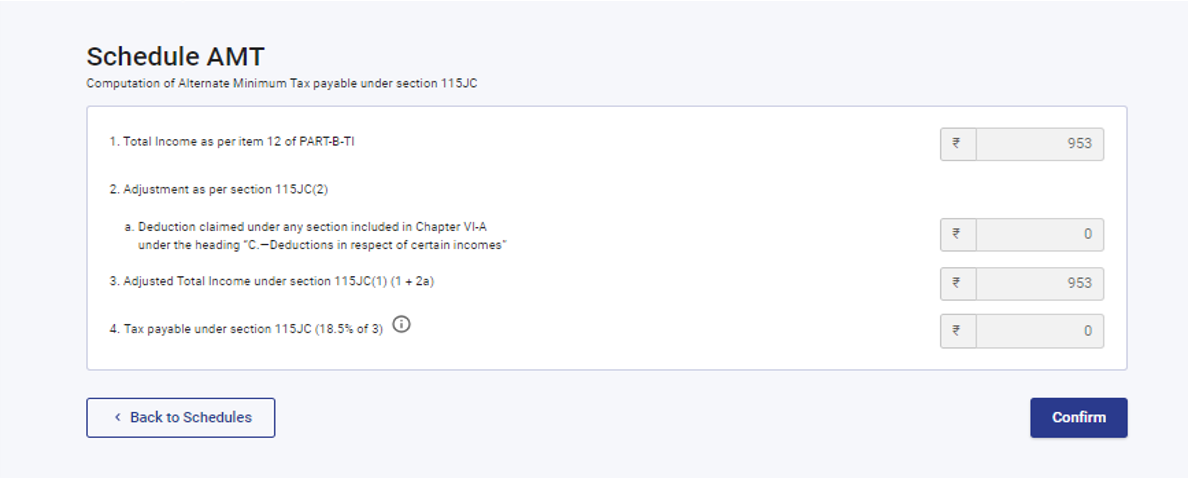

3.14 अनुसूची AMT

अनुसूची AMT में, आपको धारा 115JC के तहत देय वैकल्पिक न्यूनतम कर की संगणना की पुष्टि करने की आवश्यकता है।

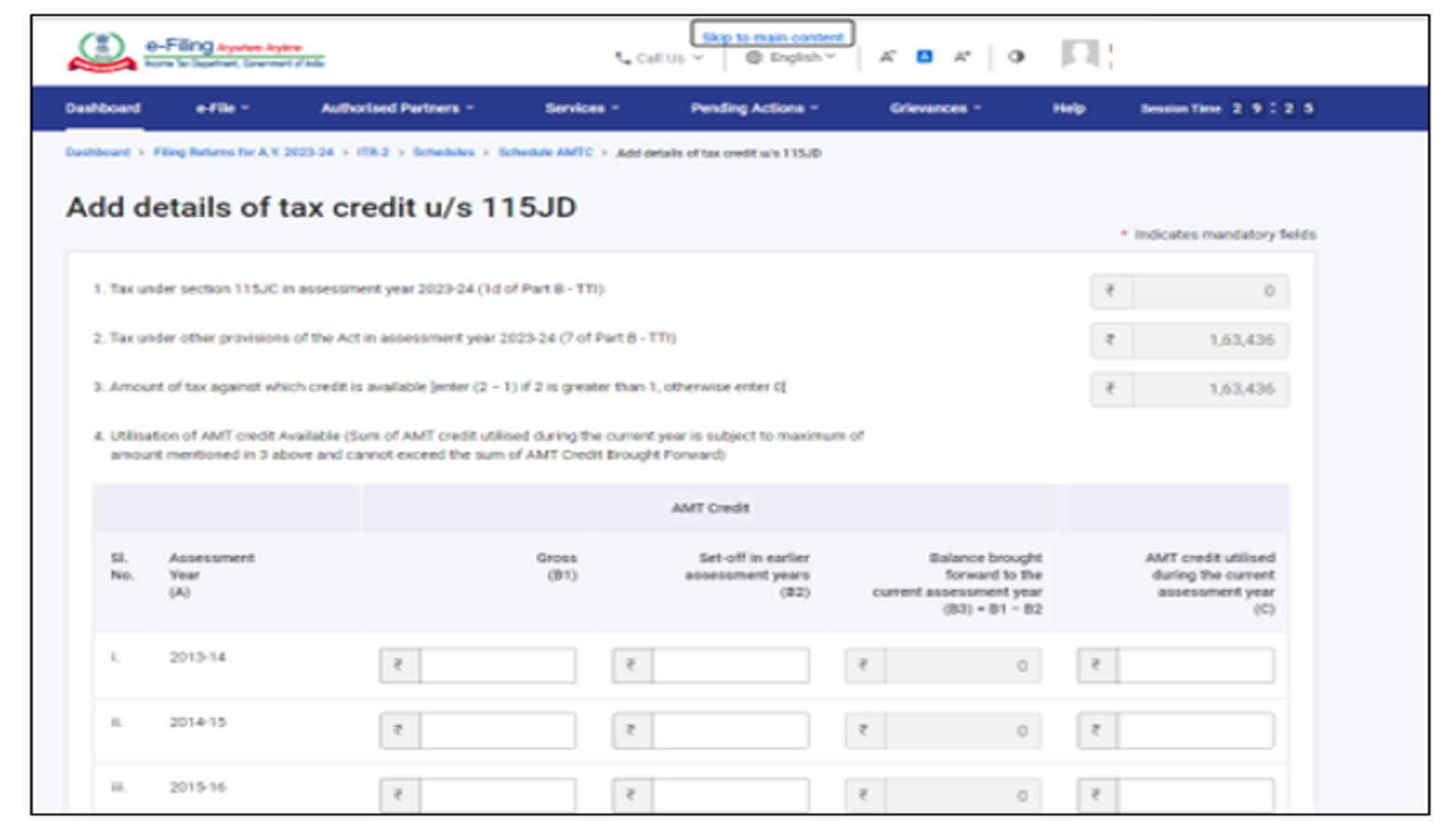

3.15 अनुसूची AMTC

अनुसूची AMTC में, आपको धारा 115JD के तहत कर क्रेडिट का ब्यौरा जोड़ने की आवश्यकता है।

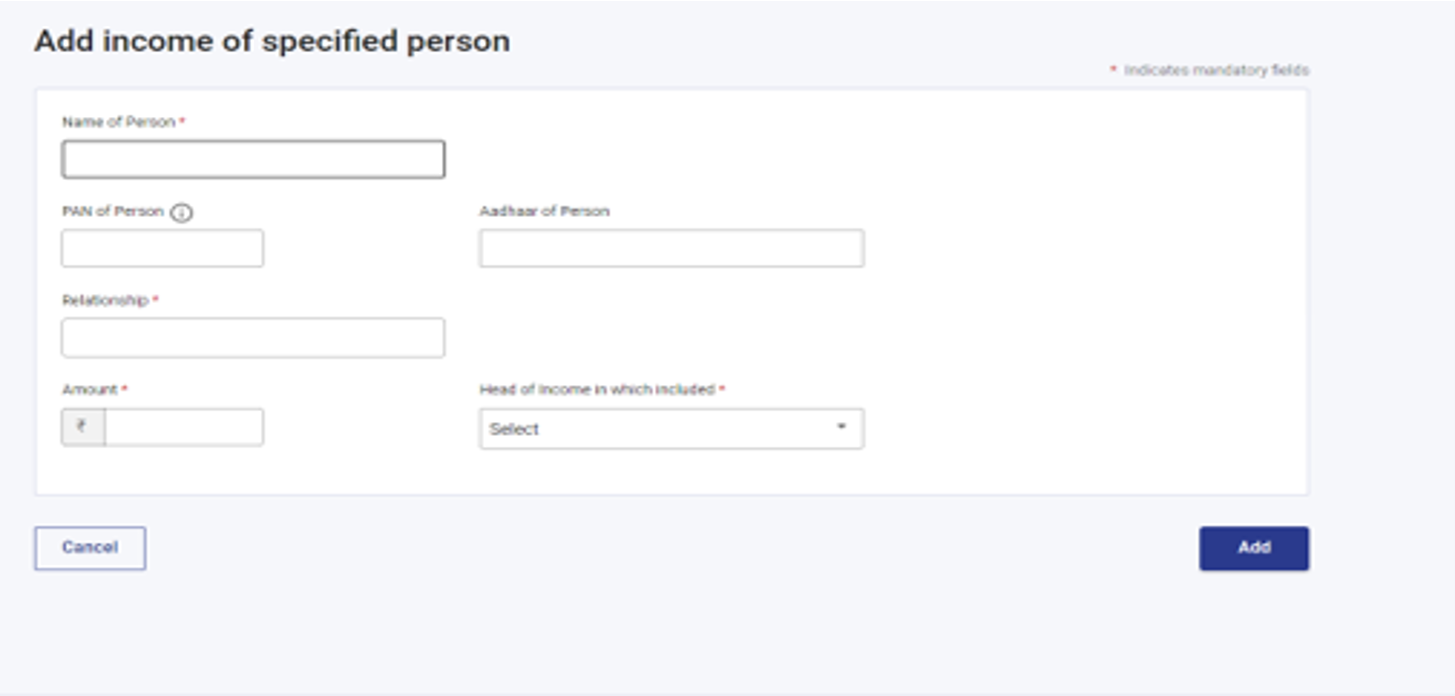

3.16 अनुसूची SPI

अनुसूची SPI में, आपको निर्दिष्ट व्यक्तियों (जैसे पति/पत्नी, अवयस्क संतान) की आय को जोड़ना होगा, जिसे धारा 64 के अनुसार आपकी आय में शामिल किए जाने की आवश्यकता है।

3.17 अनुसूची SI

अनुसूची SI में, आप वह आय देख सकेंगे जो विशेष दरों पर कर प्रभार्य है। विभिन्न आय प्रकारों के तहत राशि प्रासंगिक अनुसूचियों में प्रदान की गई राशि से ली जाती है जैसे अनुसूची OS, अनुसूची BFLA।

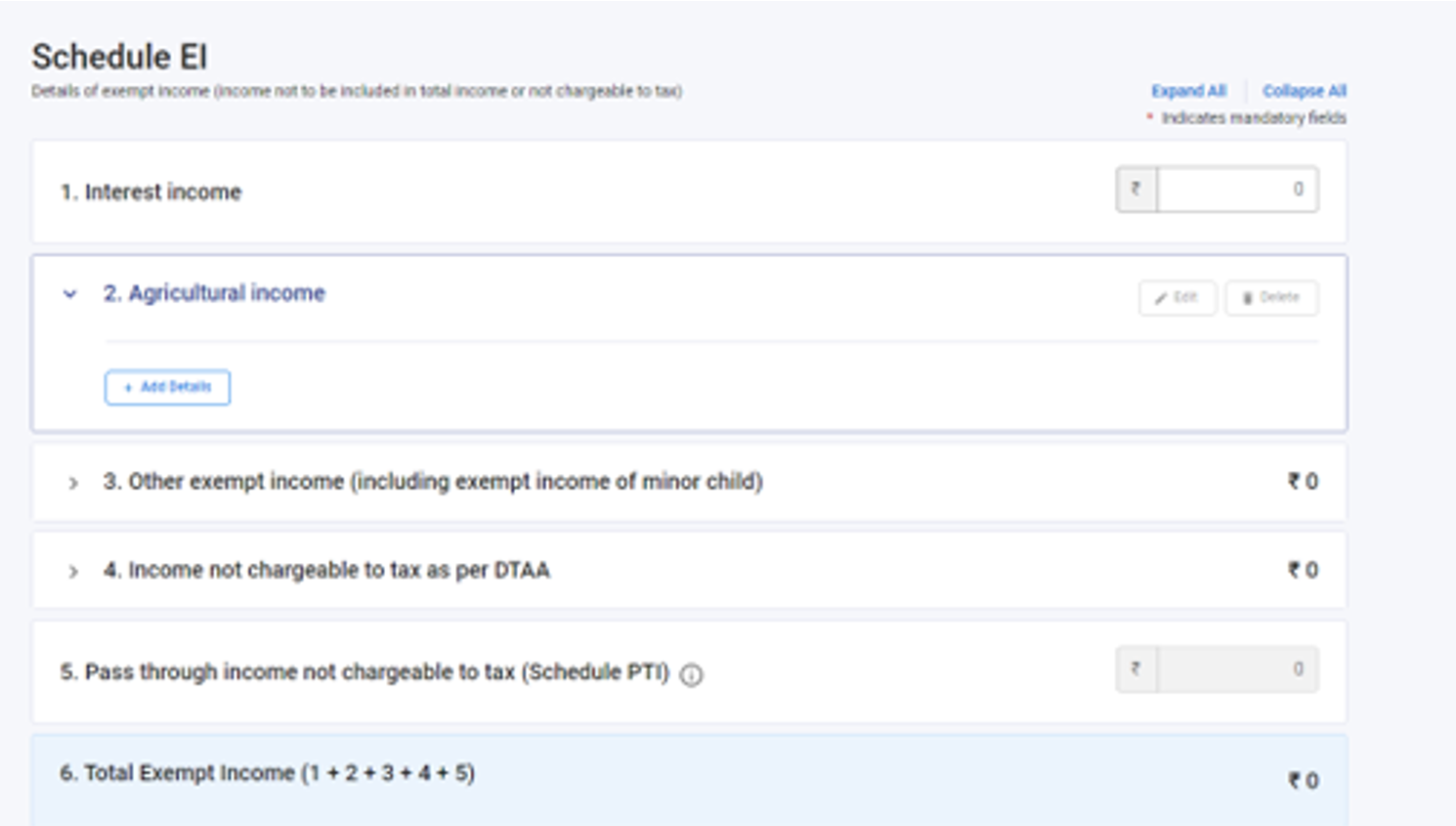

3.18 अनुसूची करमुक्त आय (ई.आई.)

अनुसूची छूट प्राप्त आय (EI) में, आपको अपनी छूट प्राप्त आय का ब्यौरा प्रदान करने की आवश्यकता है, अर्थात वह आय जो कुल आय में शामिल नहीं की जानी है या जिस पर कर प्रभार्य नहीं है। इस अनुसूची में शामिल आय प्रकारों में ब्याज, लाभांश, कृषि-आय, कोई अन्य छूट प्राप्त आय, डी.टी.ए.ए. के माध्यम से कर प्रभार्य न होने वाली आय, तथा कर प्रभार्य न होने वाली पास-थ्रू आय शामिल हैं।

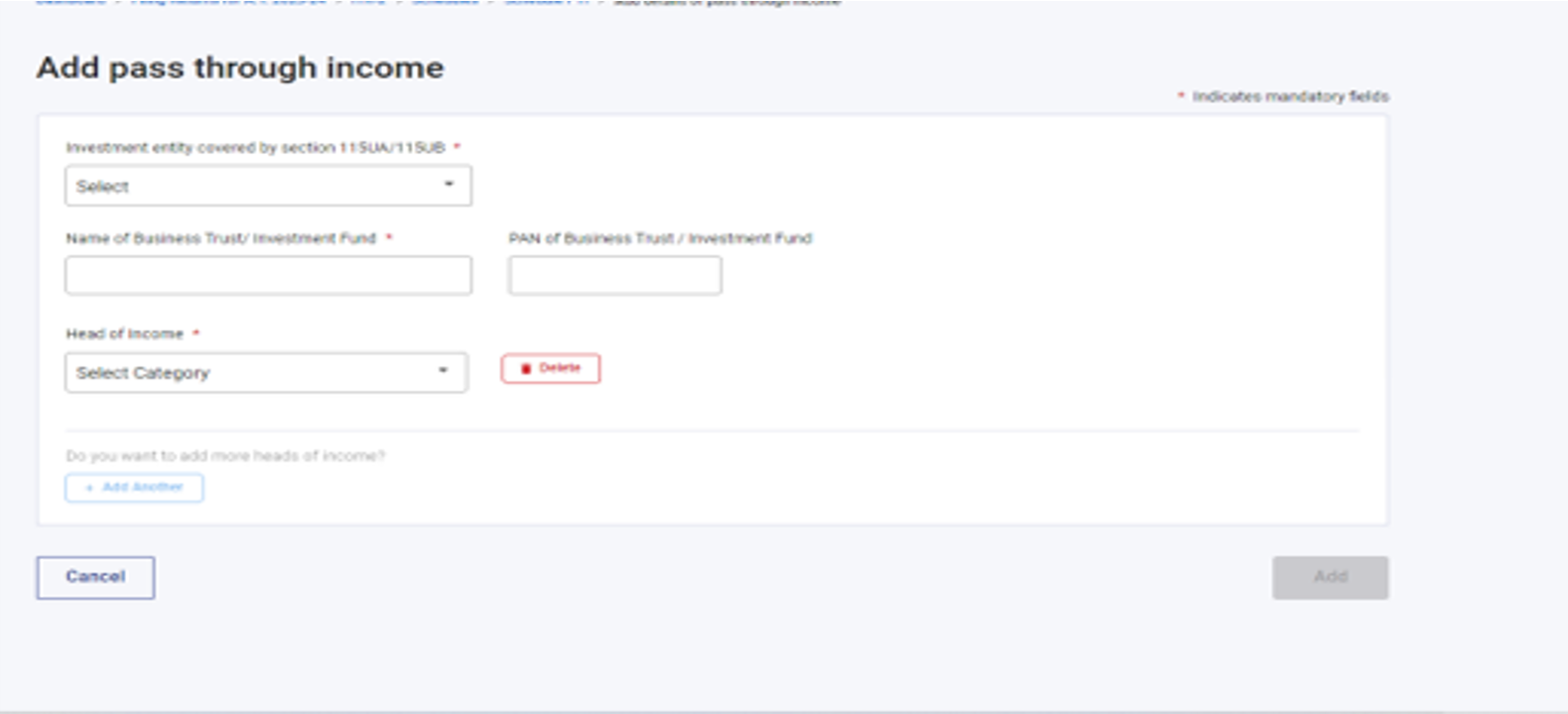

3.19 अनुसूची पास थ्रू आय (पी.टी.आई.)

अनुसूची पास थ्रू आय (PTI) में, आपको धारा 115UA या 115UB में उल्लिखित व्यवसायीक न्यास या निवेश निधि से प्राप्त पास थ्रू आय का ब्यौरा प्रदान करने की आवश्यकता है।

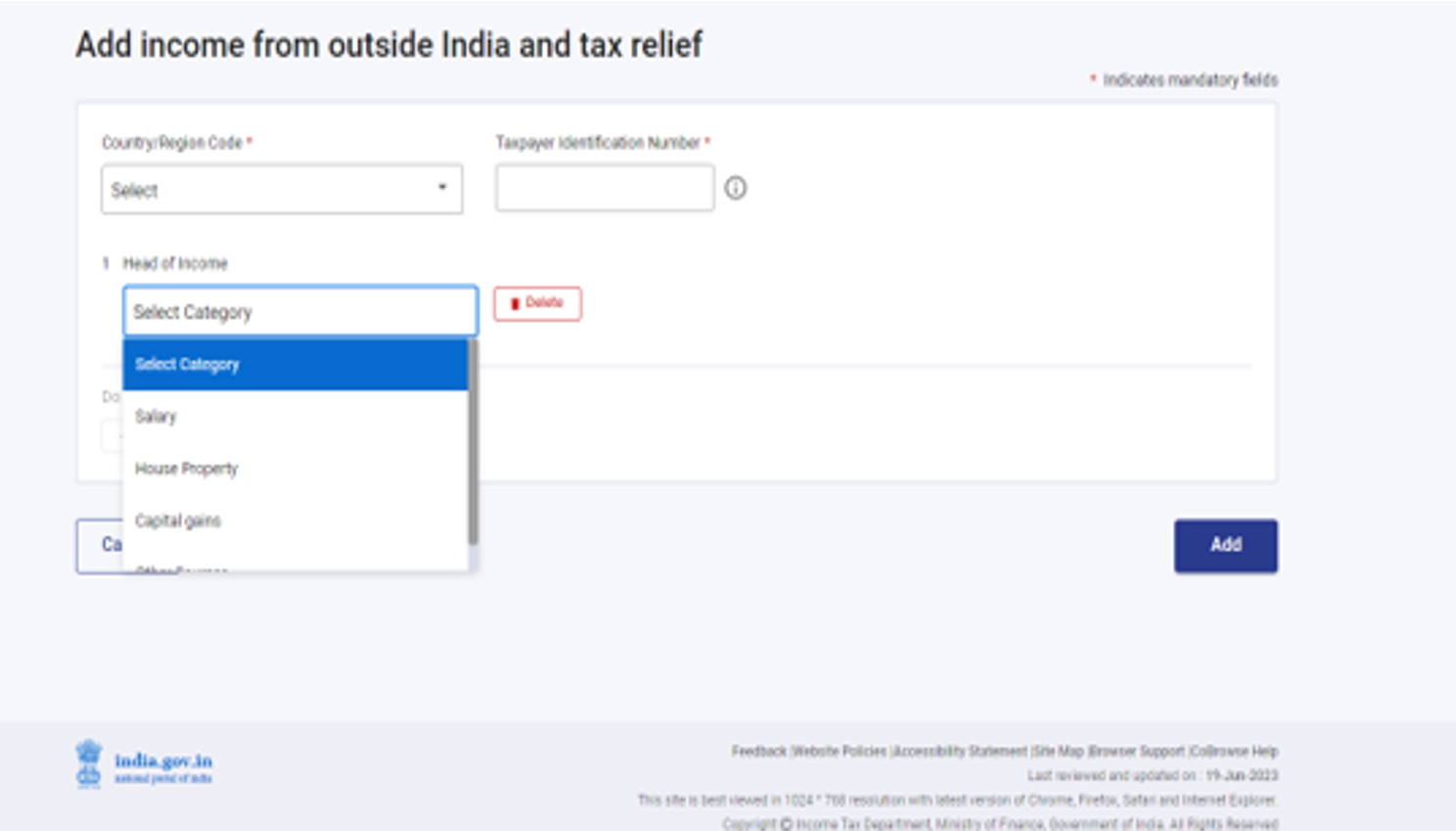

3.20 अनुसूची FSI

अनुसूची विदेशी स्रोत आय (FSI) में, आपको भारत से बाहर किसी भी स्रोत से अर्जित या उत्पन्न होने वाली आय का ब्यौरा रिपोर्ट करने की आवश्यकता है। यह अनुसूची सिर्फ़ भारत के निवासियों पर लागू होती है।

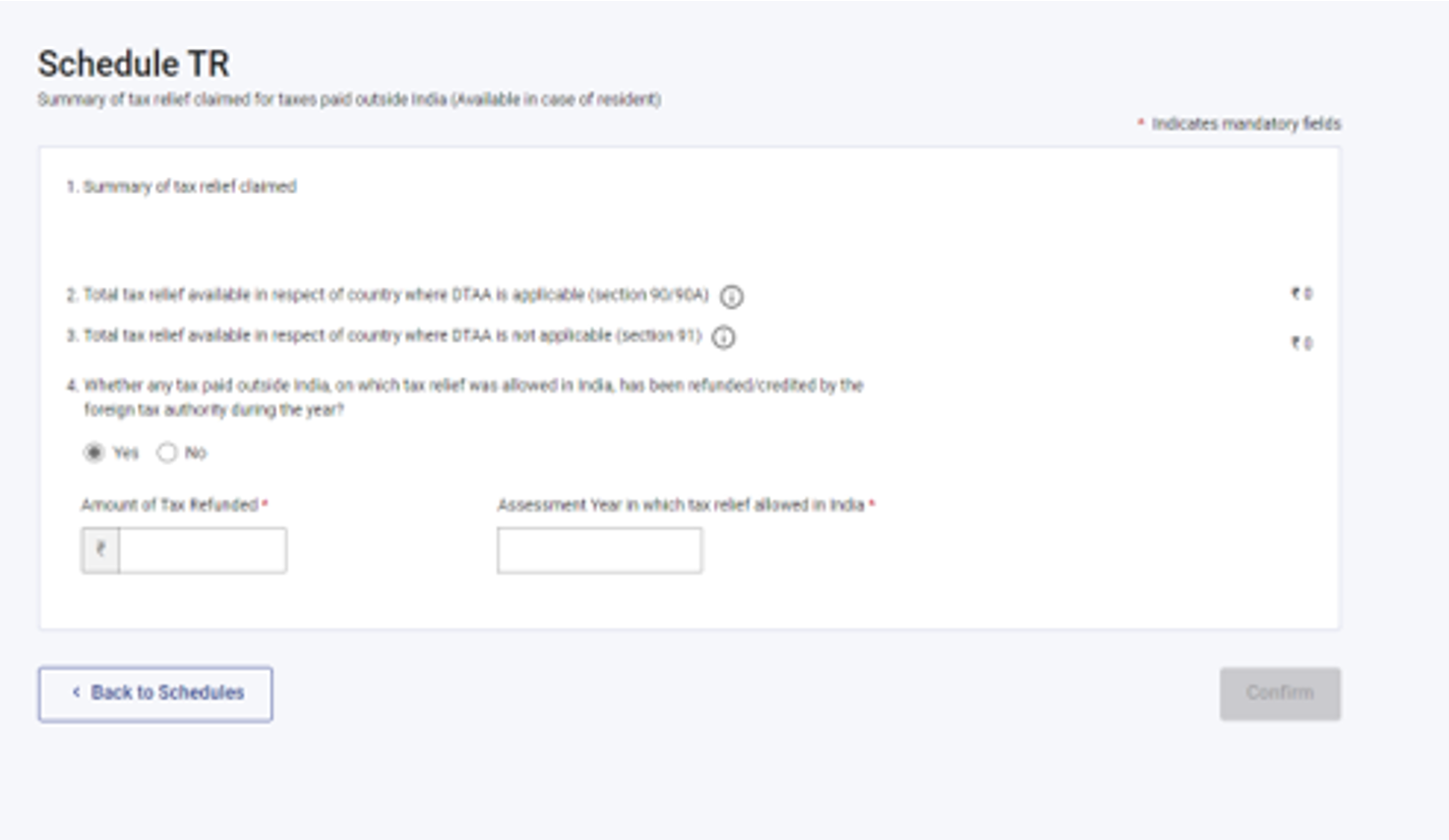

3.21 अनुसूची TR

अनुसूची TR में, आपको प्रत्येक देश के संबंध में भारत से बाहर भुगतान किए गए करों के लिए भारत में दावा की जा रही कर राहत का सारांश प्रदान करने की आवश्यकता है। यह अनुसूची, अनुसूची FSI में दिए गए विस्तृत विवरण का संक्षिप्त सार है.

3.22 अनुसूची FA

अनुसूची FA में, आपको भारत से बाहर किसी भी स्रोत से विदेशी परिसंपत्ति या आय का ब्यौरा प्रदान करने की आवश्यकता है। अगर आप भारत के साधारणतया निवासी नहीं हैं या अनिवासी हैं, तो यह अनुसूची भरने की ज़रूरत नहीं है।

3.23 अनुसूची 5A

यदि आप पुर्तगाली नागरिक संहिता 1860 के तहत संपत्ति के सामुदायिक वितरण की प्रणाली द्वारा शासित हैं, तो आपको अनुसूची 5A में पति और पत्नी के बीच आय के बंटवारे के लिए आवश्यक जानकारी प्रदान करने की आवश्यकता है।

3.24 अनुसूची AL

यदि आपकी कुल आय ₹50 लाख से अधिक है, तो अनुसूची AL में चल और अचल संपत्तियों के ब्योरे के साथ-साथ ऐसी संपत्तियों के संबंध में देयताओं का ब्यौरा देना अनिवार्य है। अगर आप अनिवासी हैं या निवासी किंतु साधारणतया निवासी नहीं हैं, तो सिर्फ़ भारत में मौजूद परिसंपत्तियाँ का ही ब्यौरा देना होगा।

3.25 भाग B – कुल आय (टी.आई.)

भाग B – कुल आय (टी.आई.) खंड में, आप फ़ॉर्म में भरी गई सभी अनुसूचियों से स्वतः भरी गई कुल आय की अपनी गणना देख पाएंगे।

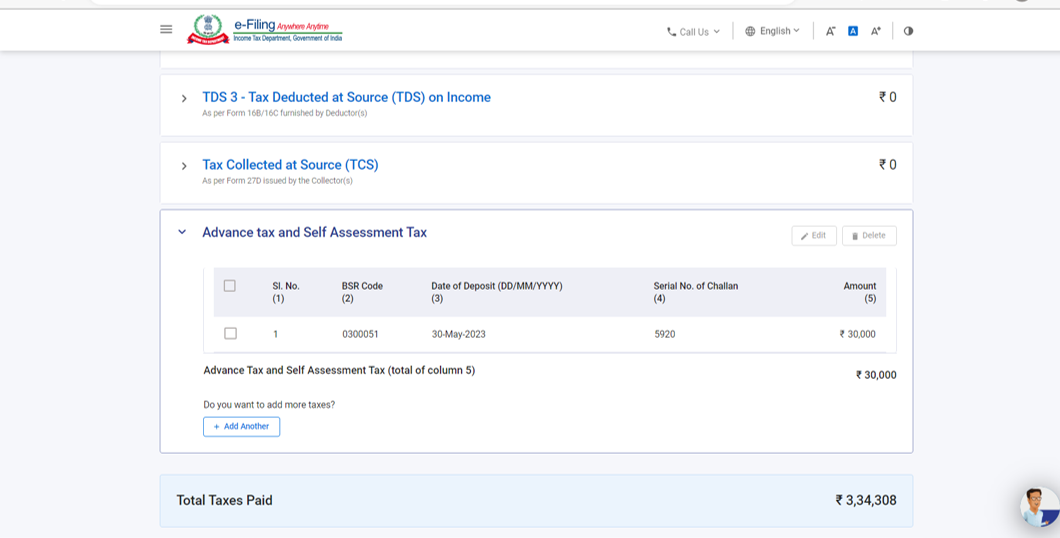

3.26 कर भुगतान

कर भुगतान खंड में, आपको पिछले वित्तीय वर्ष में आपके द्वारा भुगतान किए गए कर ब्योरे को सत्यापित करने की आवश्यकता है। कर विवरण में वेतन पर कटने वाला TDS / वेतन के अलावा किसी और तरीके से होने वाली आय पर TDS, TCS, अग्रिम कर और स्व-मूल्यांकन कर शामिल है.

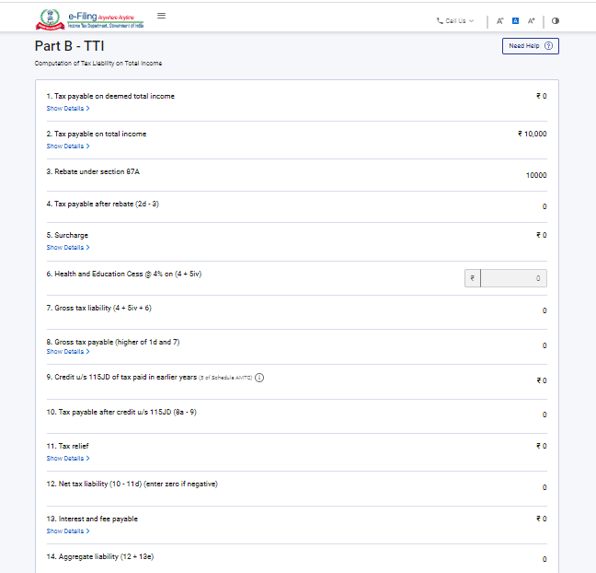

3.27 भाग B-TTI

भाग B-TTI खंड में, आप कुल आय पर कुल आयकर देयता की समग्र गणना देख पाएंगे।

4. कैसे एक्सेस करें और जमा करें (ऑनलाइन मोड)

आप निम्नलिखित विधियों से अपना ITR दाखिल कर सकते हैं:

- ऑनलाइन मोड – ई-फ़ाइलिंग पोर्टल के माध्यम से

- ऑफ़लाइन मोड – ऑफ़लाइन उपयोगिता के माध्यम से

अधिक जानकारी के लिए आप ऑफ़लाइन उपयोगिता (आई.टी.आर. के लिए) उपयोगकर्ता नियमावली देख सकते हैं।

ऑनलाइन मोड के माध्यम से आई.टी.आर. फ़ाइल करने और जमा करने के लिए नीचे दिए गए चरणों का पालन करें:

चरण 1: अपने उपयोगकर्ता आई.डी. और पासवर्ड का उपयोग करके ई-फ़ाईलिंग पोर्टल पर लॉग इन करें।

चरण 2: अपने डैशबोर्ड पर ई-फ़ाइल > आय कर विवरणी > आय कर विवरणी फ़ाइल करें पर क्लिक करें।

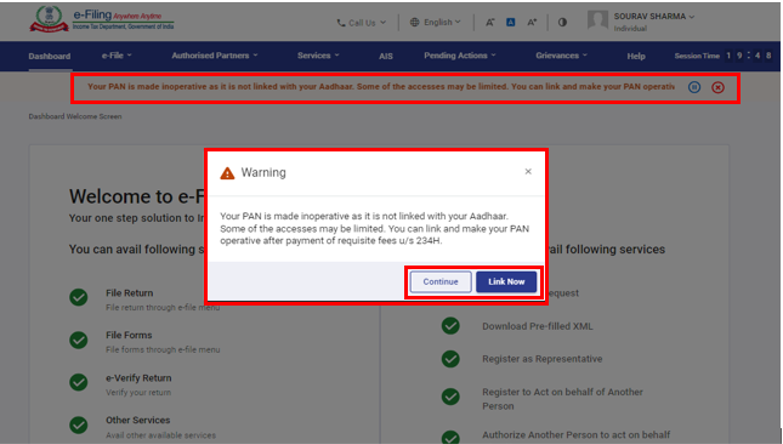

नोट: यदि आपका पैन निष्क्रिय है तो आपको एक चेतावनी संदेश मिलेगा कि आपका पैन निष्क्रिय है क्योंकि यह आधार से लिंक नहीं है।

आप पैन को आधार से लिंक करने के लिए अभी लिंक करें बटन पर क्लिक कर सकते हैं अन्यथा जारी रखें पर क्लिक करें।

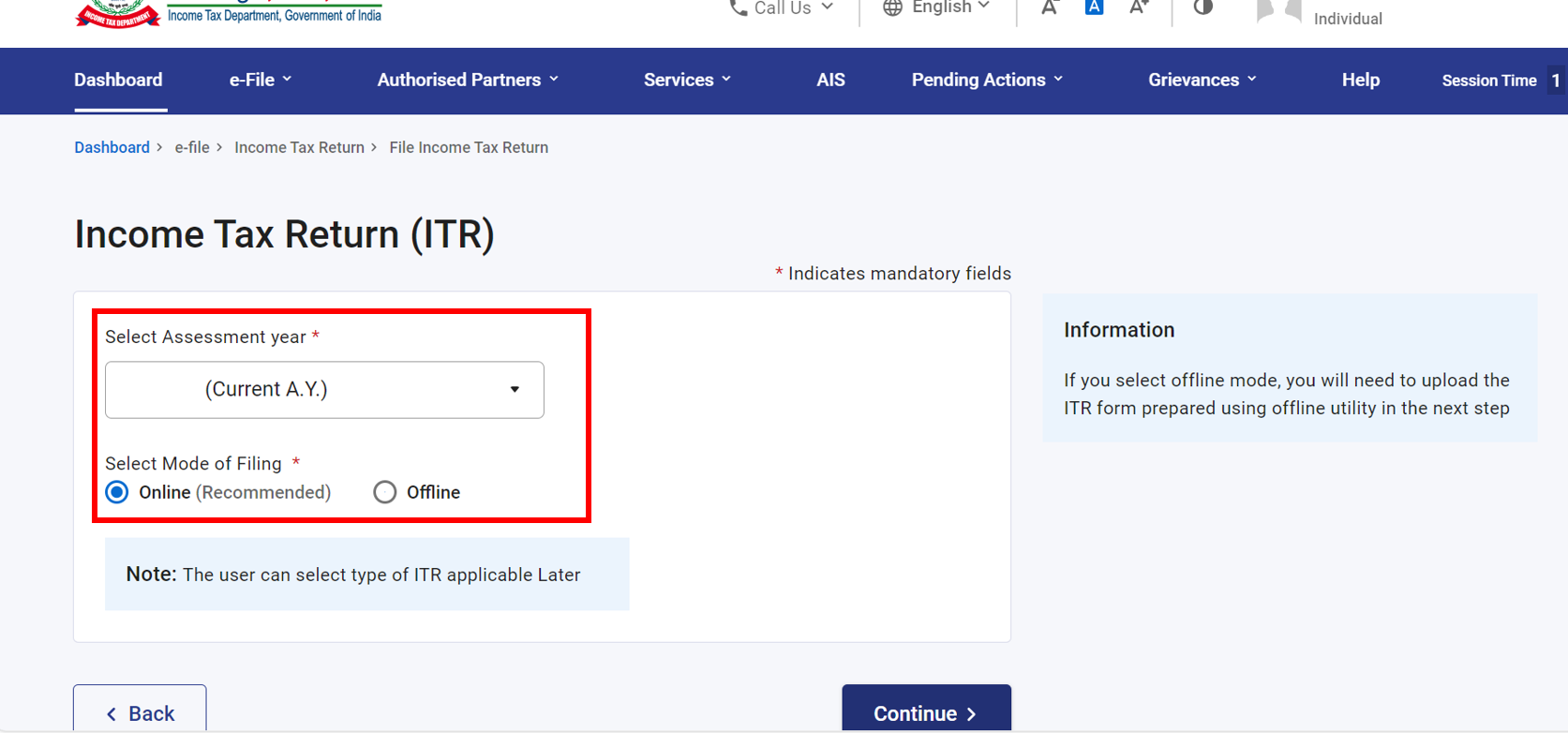

चरण 3: निर्धारण वर्ष 2024–25 चुनें और जारी रखें पर क्लिक करें।

चरण 4: ऑनलाइन फ़ाइलिंग मोड चुनें और आगे बढ़ें पर क्लिक करें।

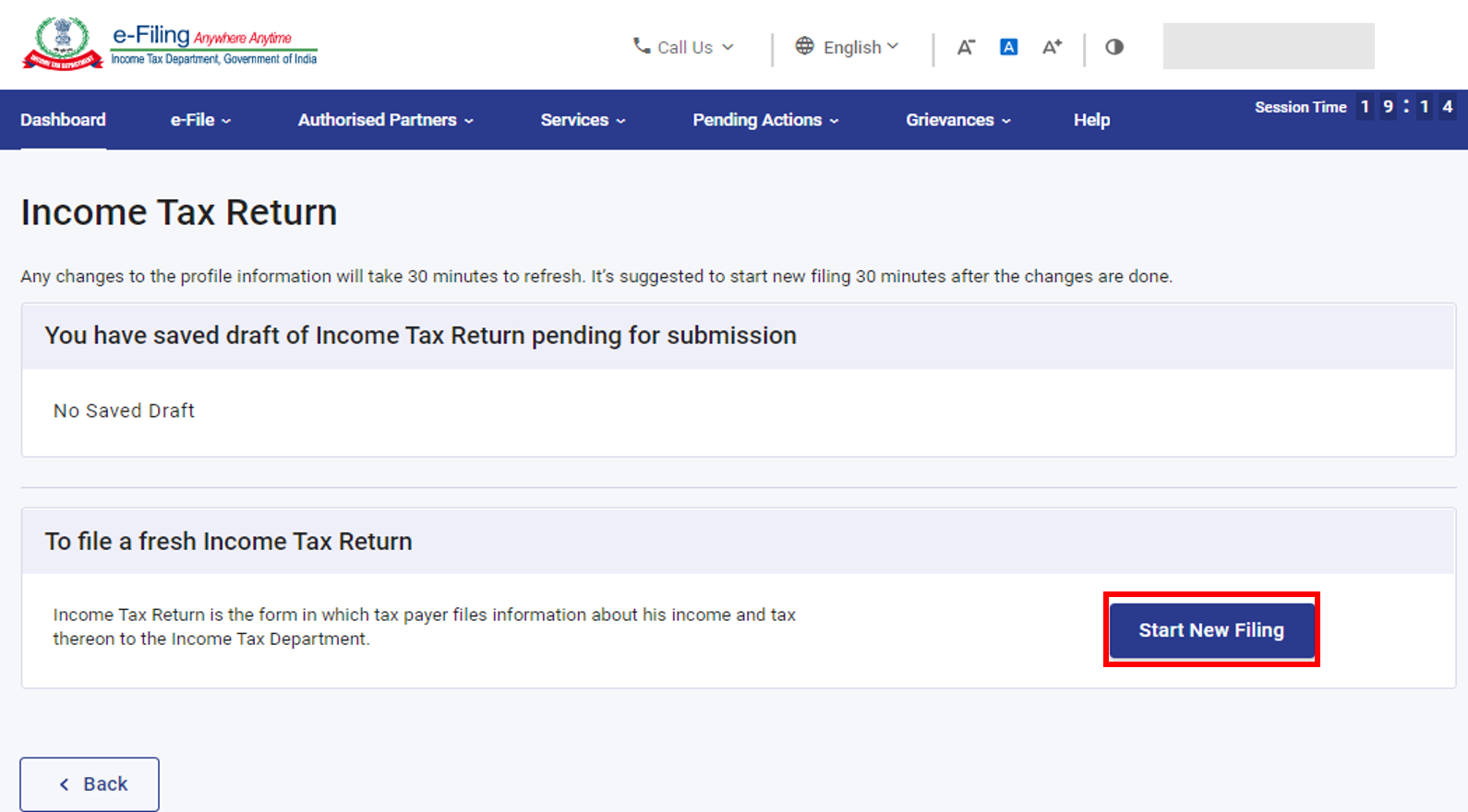

नोट: यदि आपने पहले ही आयकर विवरणी भर दी है और यह जमा करने के लिए लंबित है, तो फ़ाइलिंग फिर से शुरू करें पर क्लिक करें।यदि आप सहेजी गई विवरणी को खारिज करना चाहते हैं और विवरणी को नए सिरे से तैयार करना शुरू करना चाहते हैं तो नई फ़ाइलिंग शुरू करें पर क्लिक करें।

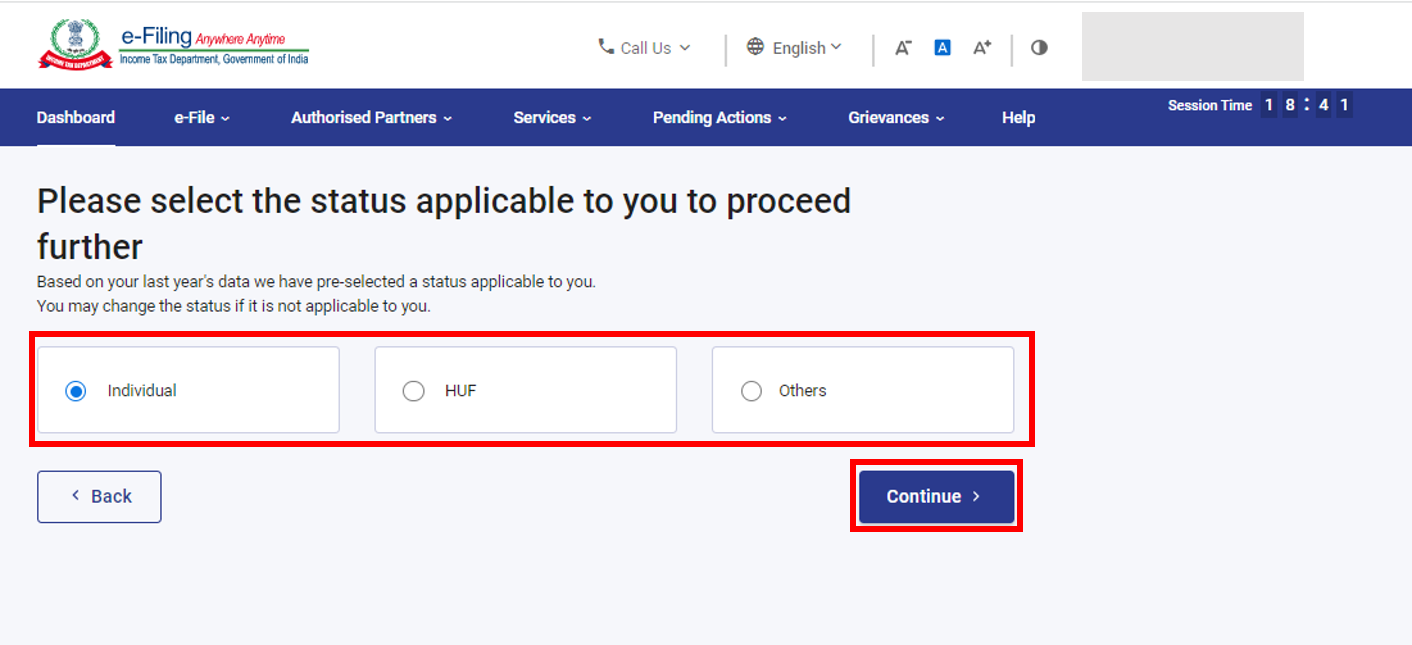

चरण 5: आपके लिए लागू स्थिति का चयन करें और आगे बढ़ने के लिए जारी रखें पर क्लिक करें।

चरण 6: आय कर विवरणी का प्रकार चुनने के लिए आपके पास दो विकल्प हैं:

- यदि आप निश्चित नहीं हैं कि कौन सा आई.टी.आर. फ़ाइल करना है, तो आप 'मुझे यह तय करने में मदद करें कि कौन सा आई.टी.आर. फ़ॉर्म फ़ाइल करना है' का चयन कर सकते हैं और 'आगे बढ़ें' पर क्लिक कर सकते हैं। एक बार जब सिस्टम आपको सही आई.टी.आर. निर्धारित करने में मदद करता है, तो आप अपना आई.टी.आर. फ़ाइल करने के लिए आगे बढ़ सकते हैं।

- यदि आप निश्चित हैं कि कौन सा आई.टी.आर. फ़ाइल करना है, तो मुझे पता है कि मुझे कौन सा आई.टी.आर. फ़ॉर्म फ़ाइल करना है का चयन करें: ड्रॉपडाउन मेन्यू से लागू आयकर विवरणी फ़ॉर्म का चयन करें और आई.टी.आर. के साथ आगे बढ़ें पर क्लिक करें।

ध्यान दें:

• यदि आप नहीं जानते कि कौन सी आई.टी.आर. या अनुसूचियां आप पर लागू हैं या आय और कटौती का ब्यौरा है, तो प्रश्नों के एक सेट के जवाब में आपके उत्तर आपको इसका निर्धारण करने में मार्गदर्शन करेंगे और आई.टी.आर. को सही / त्रुटि मुक्त फ़ाइलिंग में आपकी सहायता करेंगे।

• यदि आप अपने लिए लागू आई.टी.आर. या अनुसूचियों या आय और कटौती के ब्यौरे से अवगत हैं, तो आप प्रश्नों को छोड़ सकते हैं।

चरण 7: एक बार जब आप अपने लिए लागू आई.टी.आर. का चयन कर लें, तो आवश्यक दस्तावेजों की सूची नोट करें और शुरू करें पर क्लिक करें।

चरण 8: अपने पहले से भरे हुए डेटा की समीक्षा करें और यदि आवश्यक हो तो उसे संपादित करें। बचे हुए / अतिरिक्त आंकड़े भरें (अगर ज़रूरत हो तो)। प्रत्येक अनुभाग के अंत में पुष्टि करें पर क्लिक करें।

चरण 9: विभिन्न अनुभागों में अपनी आय और कटौती का ब्यौरा दर्ज करें। फ़ॉर्म के सभी अनुभागों को पूरा करने और पुष्टि करने के बाद, आगे बढ़ें पर क्लिक करें।

चरण 10a: यदि कोई कर देयता है

आपके दिए गए विवरण के आधार पर आपको कर संगणना का संक्षिप्त विवरण दिखाया जाएगा। यदि गणना के आधार पर कर देयता देय है, तो आपको पृष्ठ के नीचे 'अभी भुगतान करें' और 'बाद में भुगतान करें' विकल्प मिलेंगे।

ध्यान दें:

- यह सिफारिश की जाती है कि आप अभी भुगतान करें विकल्प का उपयोग करें।

- यदि आप बाद में भुगतान का विकल्प चुनते हैं, तो आप अपना आयकर विवरणी फ़ाइल करने के बाद भुगतान कर सकते हैं, लेकिन इसमें व्यतिक्रम करने वाला निर्धारिती माने जाने का जोखिम होता है, और देय कर पर ब्याज का भुगतान करने की देयता उत्पन्न हो सकती है।

चरण 10b: यदि कोई कर देयता नहीं है (कोई मांग नहीं / कोई प्रतिदाय नहीं) या यदि आप प्रतिदाय के लिए पात्र हैं

पूर्वावलोकन विवरणी पर क्लिक करें। यदि कोई कर दायित्व देय नहीं है, या कर संगणना के आधार पर प्रतिदाय है, तो आपको पूर्वावलोकन करें और अपनी विवरणी जमा करें पेज पर ले जाया जाएगा।

चरण 11: 'अभी भुगतान करें' विकल्प का चयन करने पर आपको एक पॉप-अप संदेश दिखाई देगा जिसमें कहा जाएगा कि आपको कर भुगतान के लिए ई-पे कर सेवा पर पुनः निर्देशित किया जाएगा। जारी रखें पर क्लिक करें।

चरण 12: ई-फ़ाईलिंग पोर्टल के माध्यम से सफल भुगतान के बाद, एक सफलता संदेश प्रदर्शित होता है। आई.टी.आर. फ़ाइलिंग को पूरा करने के लिए फ़ाइलिंग पर लौटे पर क्लिक करें।

चरण 13: विवरणी का पूर्वावलोकन करें पर क्लिक करें।

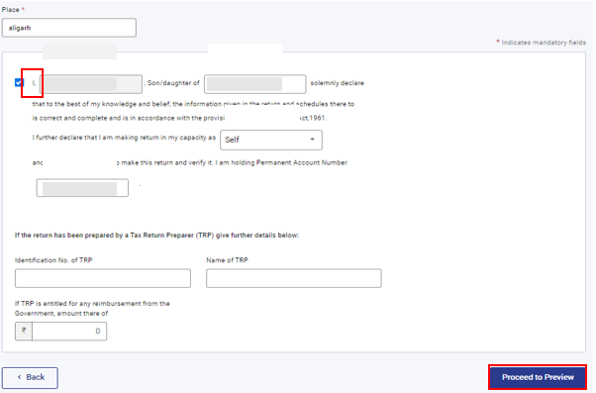

चरण 14: पूर्वावलोकन करें और अपनी विवरणी जमा करें पेज पर, स्थान दर्ज करें, घोषणा चेकबॉक्स चुनें और पूर्वावलोकन के लिए आगे बढ़ें पर क्लिक करें।

टिप्पणी: यदि आपने अपनी विवरणी तैयार करने में किसी कर विवरणी तैयार करने वाला या टी.आर.पी. को शामिल नहीं किया है, तो आप टी.आर.पी. से संबंधित टेक्स्टबॉक्स को खाली छोड़ सकते हैं।

चरण 15: अपनी विवरणी का पूर्वावलोकन करें और सत्यापन के लिए आगे बढ़ें पर क्लिक करें।

चरण 16: एक बार सत्यापित हो जाने पर, अपने पूर्वावलोकन और विवरणी जमा करें पेज पर, सत्यापन के लिए आगे बढ़ें पर क्लिक करें।

टिप्पणी: यदि आपको अपनी विवरणी में त्रुटियों की सूची दिखाई जाती है, तो आपको त्रुटियों को ठीक करने के लिए फॉर्म पर वापस जाना होगा। यदि कोई त्रुटि नहीं है, तो आप सत्यापन के लिए आगे बढ़ें पर क्लिक करके अपनी विवरणी को ई-सत्यापित कर सकते हैं।

चरण 17: अपना सत्यापन पूर्ण करें पेज पर, अपना पसंदीदा विकल्प चुनें और जारी रखें पर क्लिक करें।

अपनी विवरणी को सत्यापित करना अनिवार्य है, और ई-सत्यापन (अनुशंसित विकल्प – अभी ई-सत्यापन करें) आपके आई.टी.आर. को सत्यापित करने का सबसे आसान तरीका है – यह डाक द्वारा सी.पी.सी. को हस्ताक्षरित भौतिक आई.टी.आर.-V भेजने की तुलना में त्वरित, कागज रहित और अधिक सुरक्षित है।

नोट: यदि आपका पैन निष्क्रिय है: आपको पॉप-अप में एक चेतावनी संदेश दिखाई देगा कि करदाता का पैन निष्क्रिय है क्योंकि यह आधार से लिंक नहीं है।

आप अभी लिंक करें विकल्प पर क्लिक करके पैन को आधार से लिंक कर सकते हैं अन्यथा जारी रखें पर क्लिक करें।

नोट: यदि आप बाद में ई-सत्यापन का विकल्प चुनते हैं, तो आप अपनी विवरणी जमा कर सकते हैं, हालांकि, आपको आई.टी.आर. फ़ाइल करने के 30 दिनों के भीतर अपनी विवरणी सत्यापित करनी होगी।

नोट: यदि आप बाद में ई-सत्यापन का विकल्प चुनते हैं, तो आप अपनी विवरणी जमा कर सकते हैं, हालांकि, आपको आई.टी.आर. फ़ाइल करने के 30 दिनों के भीतर अपनी विवरणी सत्यापित करनी होगी।

चरण 18: ई-सत्यापन पेज पर, वह विकल्प चुनें जिसके माध्यम से आप विवरणी को ई-सत्यापित करना चाहते हैं और जारी रखें पर क्लिक करें।

ध्यान दें:

- अधिक जानकारी के लिए ई-सत्यापन कैसे करें उपयोगकर्ता नियमावली देखें।

- यदि आप आई.टी.आर.-V के माध्यम से सत्यापन का चयन करते हैं, तो आपको अपने आई.टी.आर.-V की हस्ताक्षरित भौतिक प्रति 30 दिनों के भीतर स्पीड पोस्ट द्वारा केंद्रीयकृत प्रसंस्करण केंद्र, आयकर विभाग, बेंगलुरु 560500 को भेजनी होगी।

- कृपया सुनिश्चित करें कि आपने अपना बैंक खाता पूर्व-सत्यापित कर लिया है तथा अपने पैन को आधार से लिंक कर लिया है, ताकि देय कोई भी प्रतिदाय आपके बैंक खाते में जमा हो सके।

- अधिक जानकारी के लिए मेरा बैंक खाता उपयोगकर्ता नियमावली देखें।

एक बार जब आप अपनी विवरणी को ई-वेरिफ़ाई कर लेते हैं, तो लेन-देन आई.डी. और पावती संख्या के साथ एक सफलता संदेश प्रदर्शित होता है। आपको ई-फ़ाइलिंग पोर्टल पर पंजीकृत अपने मोबाइल नंबर और ईमेल आई.डी. पर एक पुष्टिकरण संदेश भी प्राप्त होगा।